Trh zavetril QE 3

- Uverejnené: streda, 31. august 2011, 12:55

Spotrebiteľský Armageddon vs. QE 3

Spotrebiteľský Armageddon vs. QE 3

Americké akciové trhy včera zaznamenali len mierny nárast: Dow Jones +0,18%, Nasdaq +0,55% a S&P500 +0,23%. Obchodovanie na amerických indexoch bolo značne volatilné a na začiatku obchodnej seanse boli akciové indexy v červenom teritóriu. Tieto udalosti mali výrazný vplyv na akciové trhy.

1. Makroekonomické výsledky skončili opäť pod očakávaním trhu a poslali akcie v úvode do červených čísiel. Case - Shiller index cien domov klesol o -4,52%, avšak očakávania boli na úrovni -4,7%. Výsledok nie je pozitívny a ceny domov v USA naďalej klesajú a pomaly sa približujú opäť k minimám z mája 2003. Výsledok spotrebiteľskej dôvery skončili fiaskom, keď sa index prepadol na 44,5 bodov z predchádzajúcich 59,2 bodu. Naposledy bola spotrebiteľská dôvera na týchto hodnotách v apríli 2009, čiže počas recesie.Makroekonomické výsledku z USA sú veľmi negatívne a možnosť stagflácie (nulový rast a zároveň vysoká inflácia) je veľmi reálna.

2. Včerajšia zápisnica FOMC vrátila na trh býkov, pretože naznačila, že FOMC uvažuje o ďalšej stimulácií ekonomiky. Proti nízkej úrokovej miere (0,00% - 0,25%) do prvého polroku 2013 a prípadnému QE sa postavili traja renegáti - Kocherlakora, Plosser a Fisher. Avšak boli ostatnými členmi prehlasovaní, vo Fede vznikol prvý výraznejší rozpor za posledných 20 rokov. Býčí sentiment na trhu podporil Evans, hlasujúci člen FOMC, ktorý priamo uviedol, že QE 3 bude ak to bude nutné. Obchodníci "ignorovali" zlé makrodáta a vidina QE poslal indexy späť do zelených čísiel.

JP Morgan: Päť rizík vs. štyri investičné príležitosti

Americká banka JP Morgan zverejnila päť možných makroekonomických rizík, ktoré sú veľmi reálne a štyri investičné príležitosti.

Riziká

1. Prudký pokles akciového trhu a spotrebiteľskej dôvery sú receptom pre recesiu v USA.

2. Rozšírenie dlhovej krízy z periférie do väčších ekonomík by mohol znamenať globálnu dlhovú krízu.

3. Vysoké ceny ropy a situácia na Blízkom Východe môžu destabilizovať globálnu ekonomiku.

4. Dlhodobo nízka úroková miera v USA je veľkým problémom pre držiteľov dlhopisov.

5. Úvery pre fyzické osoby a malé firmy sú naďalej veľkým problémom.

Investičné možnosti

1. Výrazná korekcia na akciovom trhu a nezníženie výhľadu ziskov spoločností znamená, že akcie sú relatívne lacné (merané konvenčnými spôsobmi oceňovania).

2. Large - cap spoločnosť sú lacné s porovnaním s 10-ročným priemerom.

3. Dlhopisy s vysokým výnosom sa zadajú byť lacnejšie ako US štátne dlhopisy, avšak diverzifikovaný prístup k dlhopisom znamená ekonomickú neistotu.

4. Realitný trh je atraktívny na dlhodobé investovanie.

Banky a nielen tie americké sa snažia priniesť aspoň pár dôvodov, prečo nekupovať dlhopisy a investovať do akcií a dlhopisov. JP Morgan dobre vystihol riziká, avšak tieto investičné možnosti by počas prípadnej recesie stratili svoj "význam", pretože nie je jasné, kam by sa mohli prepadnúť ceny akcií a čo by sa stalo z realitným trhom. Rizika prevládajú a súčasné makroekonomické dáta vyzývajú k opatrnosti.

Prepad makroekonomický ukazovateľov = QE3

Dnes očakávame výsledky ADP zmeny pracovných miest, továrenské objednávky a index nákupných manažérov chicagského dištriktu. Včerajšie makroekonomické výsledky sú červenou vlajkou (red flag) pre akciový trh a banka Nomura dnes upozornila, že výrazný pokles indexov nákupných manažérov jednotlivých dištriktov Fedu by mohlo znamenať pokles pracovných miest až o 5 000 miest. ADP zmena pracovných miest sa očakáva na úrovni 100 tis. miest a dá signál pred piatkovými NFP (celková zmena pracovných miest). Prepad nových pracovných miest a zlé dáta nemusia byť negatívne pre akciové trhy. Prečo? Podobnú situáciu sme videli minulý rok, keď čoraz horšie makroekonomické výsledky boli argumentom pre QE 2 a trh už vtedy započítaval nové QE. Niečo podobné vidíme pravdepodobne aj teraz, i keď nie v rovnakej miere.

Technický pohľad

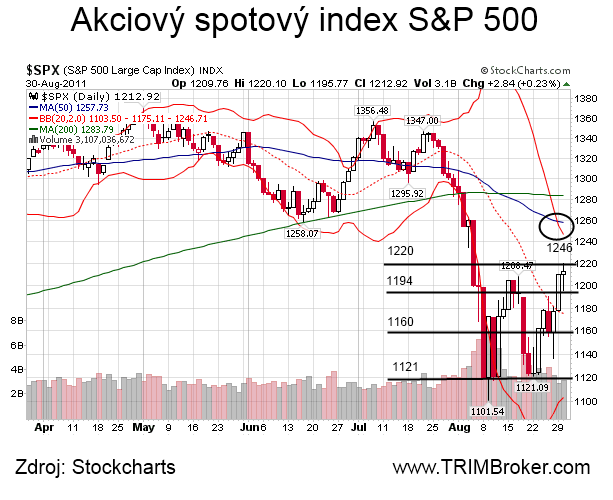

Index S&P500 včera testoval 1220 bodov, avšak vízia QE 3 "nestačila" na veľmi negatívne dáta a index klesol k 1213 bodom. Dnešné makroekonomické výsledky v prípade dobrého výsledku môžu poslať indexy až k úrovni 1246 bodov (20-dňový kĺzavý priemer). Výhľad je však negatívny, horšie výsledky takmer z celého USA a zhoršujúci sentiment len sotva vytvoria viac pracovných miest a zvýšia objem továrenských objednávok. Index by mohol korigovať k 1194 bodom a potom zaznamenať mierny nárast na psychologickú hranicu 1200 bodov. Dnes sa môže potvrdiť pravidlo: "Čím horšie výsledky, tým väčšia šanca QE".

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7318 | 18.99 % |