Zlato: Čaká nás zmena pravidiel hry?

- Uverejnené: utorok, 16. apríl 2013, 20:40

Takmer voľný pád, ktorý postihol zlato v niekoľkých posledných dňoch, vytlačil ďalšie správy o finančných trhoch z titulných stránok. Zlato, ktoré sa počas posledného desaťročia stalo miláčikom mnohých investorov a ktoré v priebehu tohto obdobia ponúkalo tučné zisky, zrazu vypadá zraniteľne. Znamená posledný vývoj koniec rastúceho trendu, ktorý zlato začalo už v roku 2001, alebo nám história ukáže, že dnešné dni boli vynikajúcou príležitosťou na investíciu?

Až do minulého piatku trávilo zlato posledných 18 mesiacov konsolidáciou v širokom pásme medzi 1 525 až 1 800 USD / uncu. Predovšetkým od minulého septembra sme ale boli svedkami pomalého posunu smerom nadol, ktorý nasledoval po treťom neúspešnom pokuse o prekonanie úrovne 1 800 USD / uncu. Špekulatívni obchodníci, medzi ktorých patria napríklad hedgeové fondy, ktorí sú pripravení rýchlo vypratať pozície, keď začnú hroziť zmeny, začali strácať vieru v zlato už v septembri: z maximálnej čistej dlhej pozície vo futures a v opciách, ktoré reprezentovali objem takmer 20 mil uncí, začali svoju expozíciu pomaly znižovať, až sa nakoniec k minulému utorok dostali na iba 5,6 mil uncí.

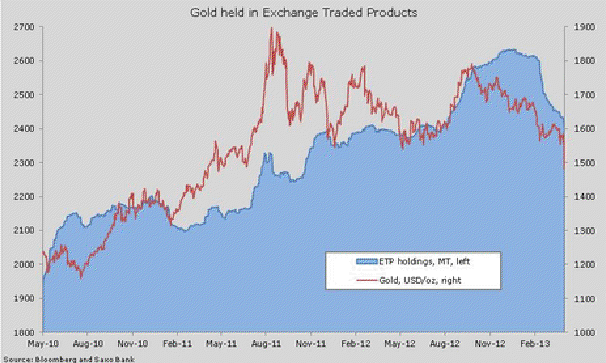

Gold held in Exchange Traded Products - Zlato držané v ETP

ETP holdings, MT, left - Zlato držané v ETP v tonách, osa vľavo

Gold, USD/oz, right - Cena zlata, USD/unci, osa vpravo

Investori, ktorí k otváraniu svojich dlhých pozícií voči zlatu využívali produkty obchodované na burze (Exchange Traded Products - ETP) alebo verejne obchodované fondy (Exchange Traded Funds - ETF), svoje pozície museli zvýšiť alebo udržiavali až do februára, kedy sa začal prejavovať pokračujúci pokles ceny. Investormi v tomto segmente sú všeobecne považované za dlhodobé. Okrem mnohých malých retailových investorov sem patria aj niektoré veľké hedgeové fondy ako napríklad Paulson & Co, ktorý koncom roka 2012 držal 21,8 mil podielov v najväčšom fonde s názvom SPDR Gold Trust. Podnetom, ktorý vo februári viedol k poklesu doterajšieho nárastu v nákupoch pozícií v ETP, bolo prelomenie pod technickú úroveň 1 625 USD / uncu, po ktorom o niekoľko dní (20. februára) nasledoval technický signál k predaju, ktorým sa stalo tzv. smrteľné prekríženie (death cross). Takýto signál, ktorým je preťatie 50denného kĺzavého priemeru s 200-denným kĺzavým priemerom viedol počas posledných piatich rokov v dvoch z troch prípadov k 15 percentnému, resp. 8 percentnému výpredaju.

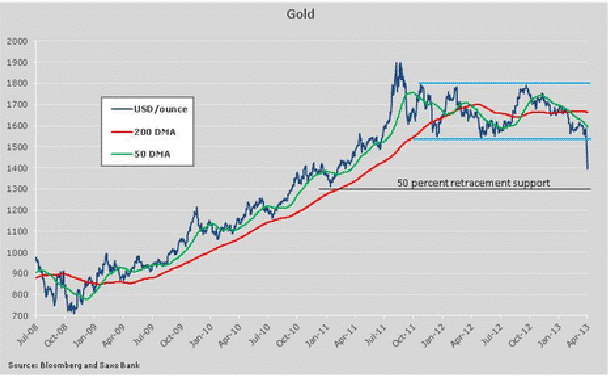

Gold - Zlato

USD/ounce - USD/uncu

200 DMA - 200denní jednoduchý kĺzavý priemer

50 DMA - 50denní jednoduchý kĺzavý priemer

50 percent retracement support - 50% Fibonnaciho retracement

Vzhľadom k vysokému objemu investícií do ETP sa dala celá snehová guľa do pohybu. V priebehu minulého mesiaca sme boli svedkami pokračujúcej likvidácie dlhých pozícií aj cez fundamentálny support, ktorým bola dlhová kríza v eurozóne prejavujúce sa na Cypre, slabšie údaje o vývoji ekonomiky prichádzajúce z USA a Čína, a masívne kvantitatívne uvoľňovanie oznámené japonskou centrálnou bankou.

Čo skutočne zahralo v minulom týždni investorom na nervy bola možnosť, že by Cyprus prikročil k predaju svojich zlatých rezerv, aby tak uhradil svoje dlhy. Trh by takýto predaj mohol ľahko absorbovať. Rozšírili sa však obavy, že v prípade uskutočnenia by sa tento postup mohol stať precedensom aj pre ďalšie centrálne banky v krajinách na periférii eurozóny. Takéto kroky by už mali na trhy so zlatom ďaleko väčší dopad, ak vezmeme do úvahy, koľko zlata držia napríklad krajiny ako Španielsko a Taliansko. K tomu pokračoval cenový zostup u ďalšieho významného obchodníka so zlatom, takže vývoj nabral jasný kurz a po dosiahnutí a prelomení podpory na úrovni 1 525 USD / uncu, ktorá akoby ani neexistovala, vlna príkazov na predaj na spotovom trhu i trhu s futures uvrhla cenu zlata do strmhlavého pádu. V priebehu prvej hodiny tohto masakru minulý piatok zmenili svojho vlastníka futures na takmer 9 miliónov uncí zlata.

Technický pohľad

Piatkový prepad o 59 USD dnes nasledoval ešte väčší pokles a otázka, ktorú si teraz všetci kladú, znie, kedy sa výpredaj zastaví? Ako som už spomínal, fundamentálny support sa síce objavil, ale v posledných týždňoch ho trh vytrvalo ignoroval. A kým nebude nájdený spodný prah, bude mať ďalšie ekonomické oslabenie, ktoré by mohlo znamenať pokračujúcu podporu vo forme nákupu aktív v USA, obmedzený alebo nulový vplyv. Z technického hľadiska situácia skutočne vyzerá byť veľmi bezútešná: vytvorila sa silná rezistencia medzi hladinami 1 500 a 1 525 USD / uncu, a ak sa k nej cena v blízkej dobe opäť priblíži, dôjde nepochybne k ďalšiemu výpredaju.

Smerom nadol sa zdá, že je priestor otvorený až k úrovni 1 300 USD / uncu, čo predstavuje 50 percentný prepad z výšin dosiahnutých po páde Lehman Brothers na jeseň 2008. Za zmienku tiež stojí, že aktuálna cena tesne nad hranicou 1 400 USD / uncu spadá do rozsahu konsolidácie medzi 1 300 a 1 425 USD / uncu, v ktorej sa zlato pohybovalo šesť mesiacov medzi koncom roka 2010 a začiatkom roka 2011.

Až sa prach usadí

Niekoľkoročná cesta nahor je na konci, ale zatiaľ je zrejme príliš skoro hovoriť o úplnom obrate trendu. Nadchádzajúce dni a týždne budú veľmi dôležité, pretože teraz dochádza na vojnu nervov. Budú investori do ETP, a to najmä tí veľkí, nútení pokračovať vo výpredaji? Ak by zároveň hedgeové fondy vstúpili do čisto krátkych pozícií, mohol by tento scenár spôsobiť ďalšie oslabenie. Alebo momentálne spomaľovanie ekonomiky v konečnom efekte predsa len aktivuje nejaký support? V predchádzajúcich výhľadoch sme už uvádzali, že si na zlato udržiavame konštruktívny pohľad, sme si však vedomí, že prelomenie pod hranicu 1 500 USD / uncu má potenciál úplne zmeniť pravidlá hry. Predpokladáme vznik supportu blízkosti úrovne 1 300 USD / uncu, po ktorom by malo nasledovať dlhé obdobie konsolidácie, v ktorom bude úroveň 1 550 USD / uncu fungovať ako rezistencia.

Cesta k obnove dôvery investorov bude dlhá, a zatiaľ ešte ani nezačala.

Autor: Ole S. Hansen | stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8193 | 9.30 % |