Ropná bublina minulý týždeň praskla, zlato stráca punc bezpečnej investície

- Uverejnené: pondelok, 25. február 2013, 23:04

Horšie výsledky, ktoré sa v poslednom mesiaci držali väčšiny poľnohospodárskych komodít a potom sa preniesli aj na drahé kovy, sa v uplynulom týždni rozšírili tiež na komodity závislé na hospodárskom raste. Zasiahnutá tak bola napríklad energetika a priemyselné kovy, čo viedlo k výrazným stratám. Menej sa darilo aj stáliciam, ako je ropa Brent, platina a meď. Investori totiž začali sťahovať svoje dlhé pozície, čo sa u niektorých komodít prejavilo veľmi citeľne.

Posledné oslabovanie komodít má pritom na svedomí Čína, ktorá zo svojho bankového systému odsala rekordné množstvo peňazí. Išlo o reakciu na vysoký rast úverov a bolo to prvýkrát za osem mesiacov, čo sa Číne nepodarilo zabezpečiť si likviditu. Všetko svedčí o narastajúcom strachu z vysokej inflácie. Navyše zahrievanie ekonomiky podporili aj údaje z oblasti cien nehnuteľností, ktoré aj naďalej narastajú znepokojujúcim tempom. Tieto správy neprospeli ani priemyselným kovom, pretože najväčší dopyt po medi (potrebnej v oblasti bývania a infraštruktúry) a platine (pre automobilový priemysel) je práve z Číny. Ak sa ale nepodarí presunúť pozornosť z opatrení na znižovanie inflácie smerom k rastovým opatreniam, dopyt po týchto kovoch by sa mohol prepadnúť. Len za posledný týždeň oba kovy klesli takmer o štyri percentá.

V stredu bola zverejnená správa z posledného zasadnutia amerického Fedu, kde sa zopakovali obavy niektorých členov banky z decembrového stretnutia. Niektorí členovia, zatiaľ ich však nie je väčšina, sa boja vplyvu rozsiahleho kvantitatívneho uvoľňovania (QE - quantitative easing) na finančný systém. Nízke úrokové sadzby totiž so sebou nesú riziko, že sa investori budú vrhať do nebezpečných investícií. Trhy stále čakajú na rozuzlenie toho, kedy bude posledné kolo QE obmedzené alebo ukončené. Ide najmä o trhy so zlatom a striebrom, pretože sa nevie, čo vzácne kovy podporí, keď sa do ekonomiky prestanú pumpovať ďalšie miliardy.

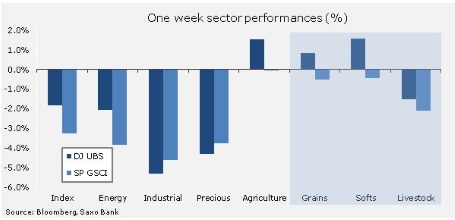

V minulom týždni utrpeli straty obidva kľúčové komoditné indexy DJ-UBS i S&P GSCI, keď na všetky sektory s výnimkou poľnohospodárstva doľahli výpredaje. Od začiatku roka sa výkonnosť oboch týchto indexov líši a prevahu má S&P GSCI, ktorý si pripisuje pozitívne výsledky vďaka väčšiemu zameraniu na energetiku. Naopak index DJ-UBS sa presunul do záporných čísel najmä kvôli svojmu diverzifikovanejšiemu portfóliu. Vsádza viac na kovy, ktoré boli v tomto období tvrdo zasiahnuté stratami.

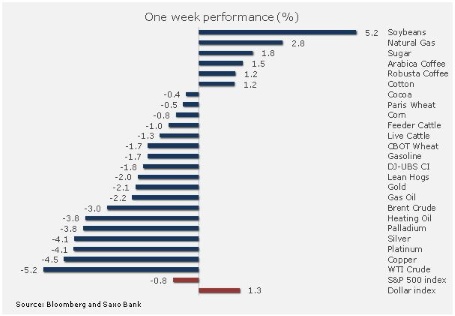

Keď sa pozrieme na výkonnosť naprieč jednotlivými komoditami, jasne vidíme, že sa straty týkali hlavne energetiky a kovov. Naopak poľnohospodársky sektor priniesol zisky, až na zemný plyn. Vynikali predovšetkým sójové bôby, pretože v Argentíne málo prší a očakáva sa, že kvôli výraznému dopytu zo strany Číny bude bôbov nedostatok.

Prospešná korekcia u energetického sektora

Výpredaje u priemyselných kovov ustál bez úhony len jediný sektor, a tým bola energetika (predovšetkým obidva typy ropy a benzín). To sa ale obrátilo vo štvrtok, kedy sa začalo hovoriť o navršovaní zásob ropy v Spojených štátoch a objavili sa aj známky spomaľujúceho dopyt pred každoročnou sezónou údržby rafinérií. To nakoniec zrazilo oba typy ropy na ustálené hodnoty pomoci. Výpredaj bol čiastočne spôsobený aj zvesťami, že komoditné fondy likvidovali svoje pozície. Počas 30-minútovej "masakry" potom zmenilo svojich majiteľov približne 70 miliónov barelov ropy WTI. A slabé výsledky tejto ropy pokračovali aj potom, čo sa jej nepodarilo vyšplhať nad poslednú hranicu podpory, teraz už odporu, na 95 dolároch za barel.

Posledné dáta z amerického úradu pre energetiku potvrdili, že zásoby ropy WTI stále rastú. Jej produkcia totiž dosiahla najvyšších hodnôt od roku 1992 a dovoz je stále najnižšie za posledných viac ako desať rokov. Tým pádom sa hovorí o navršovaní rozdielu cien ropy WTI a Brent, ktorý lepšie odráža cenu, ktorú platia odberatelia po celom svete. Spojené štáty síce zvýšili ponuku, ale len s obmedzenými možnosťami exportu. Lenže narastajúci dopyt po rope hlavne zo strany rozvíjajúcich sa ekonomík, ako je napríklad Čína, sa odráža vo vyššej cene ropy Brent. Rozdiel medzi oboma typmi ropy počas korekcie z uplynulého týždňa narástol, pretože pre vyššie spomenuté dôvody zosilnel predajný tlak na ropu WTI.

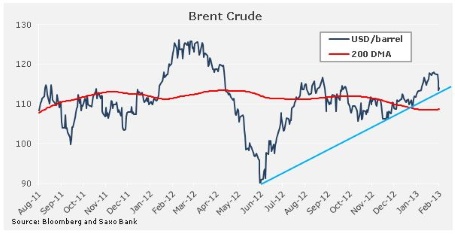

Zatiaľ je síce priskoro na to hovoriť o konci tohtoročnej rely, ale blíži sa každoročná údržbová sezóna a dopyt po rope z rafinérií na severnej pologuli sa pomaly začína znižovať. To by mohlo spôsobiť len obmedzený alebo žiadny rast cien v nasledujúcich troch mesiacoch. Súčasný vývoj ropy sa dá popísať ako prospešná korekcia po tom, čo sa špekulatívne dlhé pozície u oboch typov ropy dostali na príliš vysoké hodnoty. Korekcia navyše pomohla porovnať cenu ropy so súčasnými fundamentami. Teda cena ropy prestala predbiehať samu seba len kvôli zatiaľ nerealizovanému zvýšenie dopytu v ďalších mesiacoch tohto roka.

Korekcia u ropy Brent sa zastavila po tom, čo ropa dosiahla podporu na 113,15 dolára za barel. Ide o hodnotu, kde sa stretávajú dve rôzne hladiny podpory. Jednou z nich je trendová línia daná minimom z vlaňajšieho júla, zatiaľ čo tou ďalšou je 38,2 percentuálny Fibonacciho retracement z rely, ktorá nastúpila vlani v novembri. Ak si Brent túto podporu neudrží, mohli by ho postihnúť ešte hlbšie korekcie. Ropa by sa tak mohla pozrieť až na 110 dolárov za barel.

Zlato zasiahol smrtiaci kríž a nejasné stanovisko Fedu

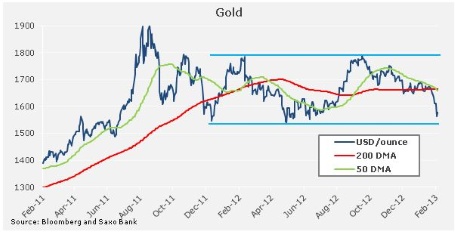

V minulom týždni sa zrýchlili predaje vzácnych kovov, čo trápi zlato a striebro už od vlaňajšieho októbra. Zlato sa tak dostalo na sedemmesačné minimum. Keď už bolo raz januárové minimum prelomené, zlato padalo až na 1555 dolárov za uncu. Pred víkendom sa ale objavili kupci. Kovu príliš neverili ani dlhodobí a nie špekulatívni investori využívajúci burzovo obchodované produkty. Tí v minulom týždni, presnejšie povedané do štvrtka, znížili svoje pozície o 40 ton. Išlo pritom o štvrtú najväčšiu redukciu za posledných päť rokov.

Pozornosť sa potom sústredila predovšetkým na výhľad americkej ekonomiky. Stále sa zlepšujúce kľúčové ekonomické dáta totiž znamenajú pre trhy očakávania toho, kedy dôjde k ukončeniu alebo zastaveniu kvantitatívneho uvoľňovania. Na poslednom zasadnutí Fedu o ňom začali hovoriť aj niektorí členovia Federálneho výboru pre voľný trh (FOMC), takže trhy začali byť nervóznejšie. Môže sa totiž objaviť pomerne zriedkavý úkaz z technickej analýzy, tzv. kríž smrti (death cross).

Dochádza k nemu vtedy, keď sa 50denný kĺzavý priemer dostane pod 200 denný kĺzavý priemer. Na grafe nižšie môžeme vidieť, prečo podobná udalosť investorov znepokojuje. Za posledných päť rokov sme sa kríža dočkali iba trikrát. V septembri roku 2008 viedol k 15 percentnému výpredaju, a to od dátumu kríža po dosiahnutie dna. K ďalšiemu kríži potom došlo vlani v apríli, keď zlato klesalo až do mája o osem percent. Tretí smrtiaci kríž sa objavil vo februári 2012. Ten však trval len 13 dní.

Zlato teraz viac ako inokedy potrebuje nejaký katalyzátor, ktorý tento kov dostane preč z nebezpečnej zóny. Ide o oblasť medzi 1540 a 1525 dolármi za uncu. Špekulatívni investori sa už od zlata viac-menej stiahli, takže investori majú k nájdeniu potrebného katalyzátora dostatok priestoru. Ben Bernanke 26. a 27. februára predstaví polročnú správu o menovej politike. Ale vzhľadom k tomu, že námietky voči kvantitatívnemu uvoľňovaniu víta len menšina Fedu, možno bude chcieť potlačiť špekulácie o jeho spomalení alebo dokonca zastavení.

Narástlo aj množstvo špekulatívnych investorov, ktorí teraz zlato skôr shortujú. Svoje zraky pritom upierajú k dôležitej oblasti 1525 dolárov za uncu - ak by totiž zlato kleslo pod túto hodnotu, mohlo by to znamenať koniec desať rokov trvajúce rely na zlate. To by v konečnom dôsledku mohlo priniesť bitku slov medzi predajcami a tými, ktorí veria, že by zlato malo byť prirodzenou súčasťou každého diverzifikovaného portfólia. Cenám zlata by potom mohlo pomôcť hore aj každé zlepšenie dát z americkej ekonomiky.

Aj striebro, ktoré v posledných týždňoch ťažilo z uzdravenia dopytu z oblasti priemyslu aj investícií, sprevádzali v uplynulom týždni straty. Cena jednej unce zlata nakoniec zodpovedala cene 55 uncí striebra, posledný minimum pritom bol 52,5 uncí. Správcovia fondov mali dosť práce s ukončovaním svojich dlhých pozícií na zlate, takže toľko neriešili predaj striebra. A to práve vďaka jeho dvojitému použitiu, či už investičného alebo priemyselného kovu. Avšak hneď ako predaj striebra nabral na obrátkach, museli zareagovať. To vysvetľuje, prečo sa striebru tiež veľmi nedarilo.

Autor: Ole S. Hansen | stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8193 | 9.30 % |