Energie - výhľad Q4/2011

- Uverejnené: piatok, 14. október 2011, 11:56

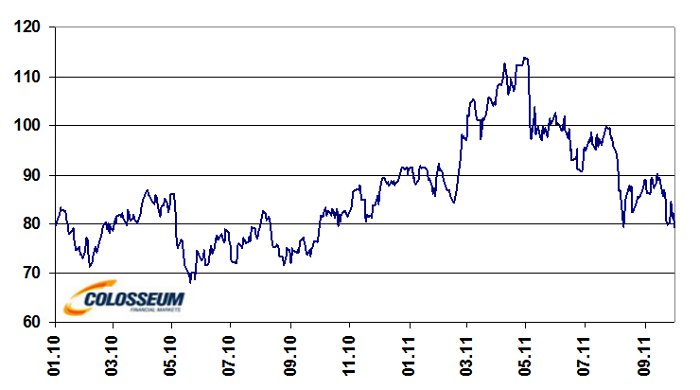

Cena černého zlata v průběhu posledního čtvrtletí pokračovala v poklesu. Ke konci září se ropa WTI pohybovala na úrovni kolem 80 dolarů za barel. Měsíc červen přitom zakončila na úrovni 95 dolarů. Brent se i nadále obchoduje s prémií a pohybuje se na úrovni kolem 104 dolarů za barel.

Obr. 1: Cena ropy WTI v USD/barel (Zdroj: Bloomberg)

Na trzích s ropou jsme byli i nadále svědky zvýšené volatility, která byla tentokrát způsobená převážně makroekonomickými událostmi ve světě. Zhoršující se makroekonomické statistiky potvrdily zpomalování globální ekonomiky, což má negativní vliv i na spotřebu ropy. Ke snížení odhadu poptávky v září přistoupil kartel OPEC i Mezinárodní agentura pro energii (IEA). Mezinárodní měnový fond snížil odhad růstu globální ekonomiky ze 4,3% na 4,0%. Výrazné revize se dočkala prognóza pro Spojené státy, a to z 2,5% na 1,5%. Země je přitom největším spotřebitelem černého zlata na světě. Na rozvíjejících se trzích jsme ve většině případů i nadále svědky přísné monetární politiky, pomocí níž se snaží centrální banky bojovat se zvyšující se inflací. Tlaky na růst cen jsou nicméně již o poznání menší. Výsledkem je ovšem negativní vliv na hospodářský růst. Problémem číslo jedna zůstává ve světě i nadále předluženost Evropy. Nervozita na finančních trzích v posledních týdnech rostla a vyvolala výprodeje na akciových i komoditních trzích. Komodity zažily jedno z nejhorších období za několik měsíců. Pod prodejním tlakem byly především cyklické komodity, jejichž spotřeba je závislá na vývoji globální ekonomiky. Ropa nebyla výjimkou.

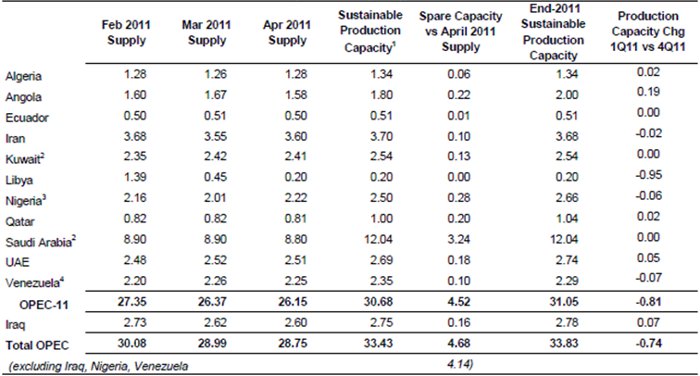

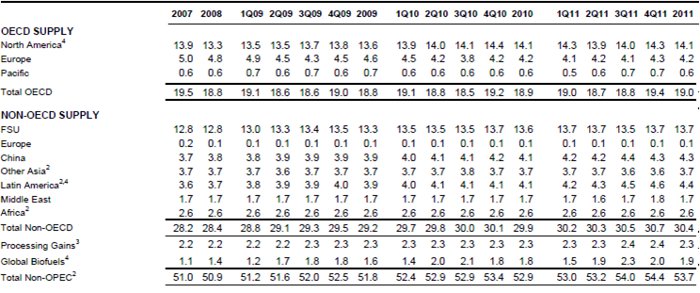

Rezervní kapacita kartelu OPEC v posledních několika měsících výrazně poklesla. Příčinou jsou výpadky produkce v Libyi, které jednotlivé členské země nahrazují. Nižší kapacita podporuje vyšší volatilitu, protože v případě nenadálých událostí je prostor pro zvýšení dodávek omezenější. Rezervní kapacita by se měla do konce roku 2011 a 2012 postupně zvyšovat díky novým ropným polím v Angole a Iráku. Přispět může i případné obnovení části produkce v Libyi. V červenci těžil OPEC 30,05 mb/d. Největší zásluhu měla na výsledku Saudská Arábie, která nahrazuje výpadky z Libye a aktuálně těží nejvíce ropy za posledních 30 let. Současná těžba kartelu je nicméně stále pod úrovní začátku krize v Libyi. Rezervní kapacita OPECu činí aktuálně 3,3 mb/d, přičemž Saudská Arábie je zodpovědná zhruba za 70%. Celosvětová nabídka se pohybuje na úrovni 88,7 mb/d. Celková nabídka mimo kartel OPEC se v červenci pohybovala na úrovni 52,7 mb/d.

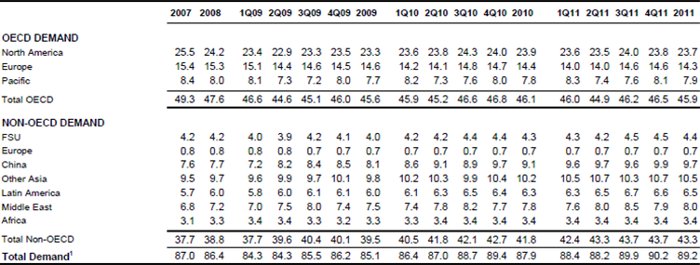

Celosvětová spotřeba by se v roce 2011 měla pohybovat na úrovni 89,5 mb/d. V roce 2012 pak na úrovni 91,1 mb/d. Poptávka v rámci zemí OECD by měla v roce 2011 dosáhnout 45,8 mb/d. V roce 2012 by se měla pohybovat na stejné úrovni. V případě zemí mimo OECD by se poptávka v roce 2011 měla pohybovat na úrovni 43,7 mb/d. V roce 2012 se očekává 45,3 mb/d.

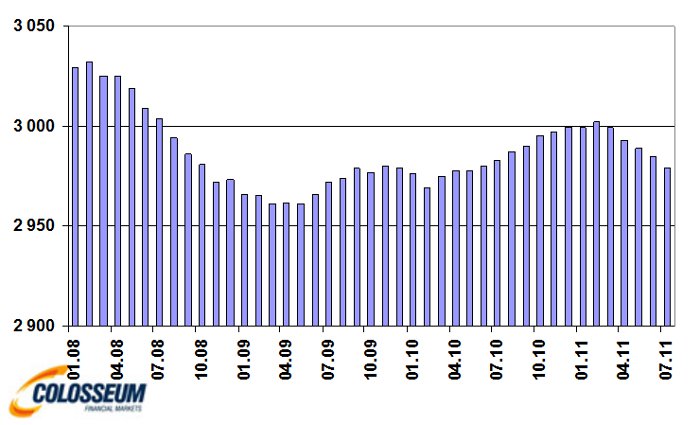

Z grafu najetých mil ve Spojených státech je zřejmé, že se situace amerických spotřebitelů opět zhoršuje, což se projevuje i na počtu najetých mil v USA. V uplynulých 5 měsících jsme svědky neustálého poklesu.

Obr. 2: Počet najetých mil v USA (Zdroj: FHWA)

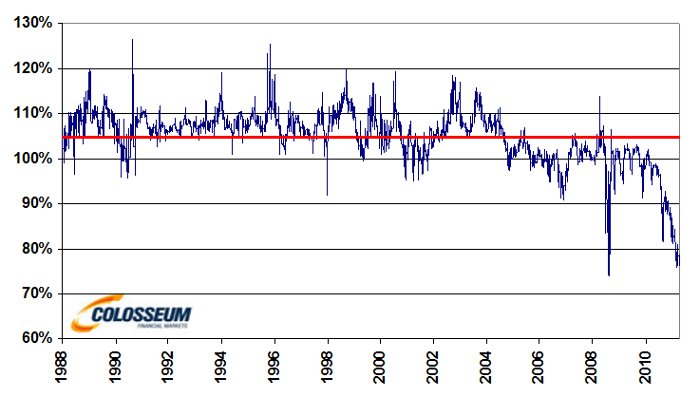

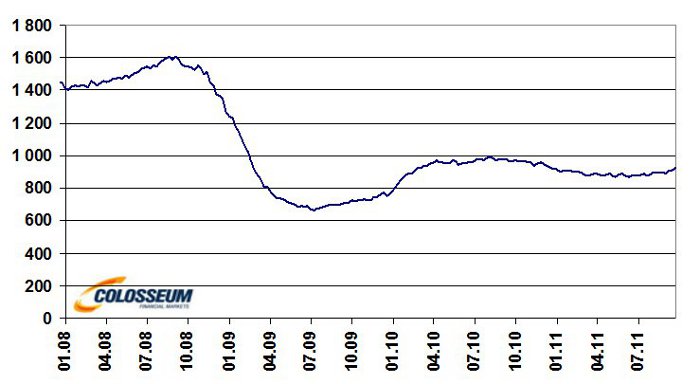

V průběhu třetího čtvrtletí jsme i nadále byli svědky velmi netypické situace, kdy cena ropy Brent výrazně překonávala cenu ropy WTI. Americká lehká ropa je všeobecně kvalitnější, protože obsahuje menší množství síry. Proto by měla být také dražší. Graf níže zachycuje vývoj od roku 1988. Je zřejmé, že průměrně byla cena ropy WTI o 5% dražší než Brent. V průběhu třetího kvartálu nicméně cena evropské ropy i nadále převyšovala cenu americké. WTI byla v jednom okamžiku až o 22,8% levnější. Příčinou jsou obavy z návratu recese do USA a výpadky produkce v Libyi. Při případném obnovení těžby v severoafrické zemi by se mohl spread začít snižovat.

Obr. 3: Cena ropy WTI/Brent a průměrná hodnota (Zdroj: CSI)

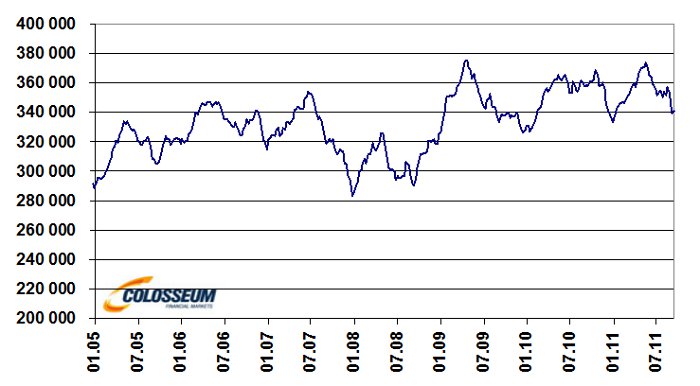

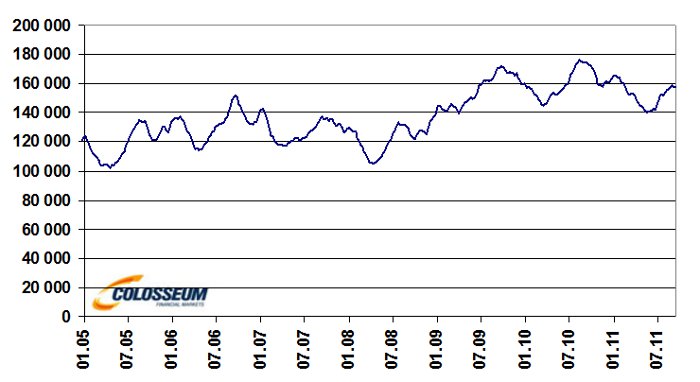

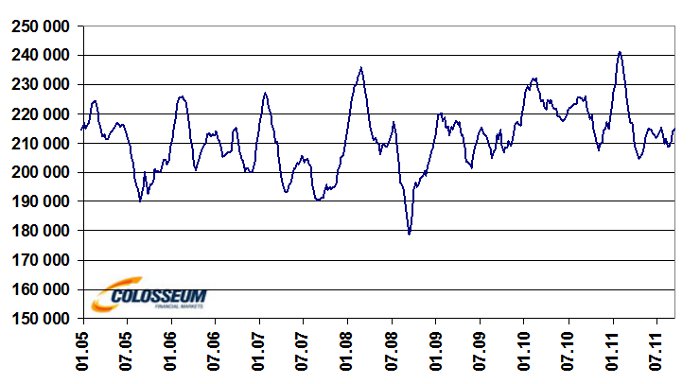

Na grafu zásob ropy v USA vidíme, že na konci května jsme byli svědky několikaměsíčního maxima. V následujících měsících zásoby zamířily k jihu. Jednou z příčin byla i hurikánová sezóna, která způsobila výpadky produkce v Mexickém zálivu. Aktuálně se zásoby v USA pohybují na úrovni 339,05 milionu barelů. Ve stejném období minulého roku se pohybovaly na úrovni 358,3 milionu. V případě zásob v Cushingu jsme ve třetím čtvrtletí byli svědky poklesu. Zásoby destilátů v průběhu posledních 3 měsíců zamířily vzhůru a na konci kvartálu se pohybovaly na úrovni 157,6 milionu barelů. To je přibližně o 9,9% níže oproti stejnému období minulého roku. Zásoby benzínu stagnovaly a nyní se nachází na úrovni 214,8 milionu barelů, což je oproti minulému roku o 5% níže.

Obr. 4: Celkové zásoby ropy v USA v tisících barelů (Zdroj: Bloomberg)

Obr. 5: Celkové zásoby destilátů v USA v tisících barelů (Zdroj: Bloomberg)

Obr. 6: Celkové zásoby benzínu v USA v tisících barelů (Zdroj: Bloomberg)

Obr. 7: Celosvětová poptávka po ropě v mil. barelů denně (Zdroj:IEA)

Obr. 8: Produkce OPECu v mil. barelů denně (Zdroj: IEA)

Obr. 9: Produkce ropy mimo OPEC v mil. barelů denně (Zdroj: IEA)

Globální hospodářský růst ve světě v posledních měsících zpomaluje, což se začíná negativně odrážet i na poptávce. V nejbližších měsících neočekáváme výrazné zlepšení. Spotřeba bude i nadále tažena vzhůru především rozvíjejícími se ekonomikami. Trh s ropou bude s největší pravděpodobností stále velmi volatilní. Hlavní hybnou silou budou makroekonomické faktory, které mohou během chvíle otočit vývoj na komoditních trzích o 180 stupňů a určit směr na několik dalších měsíců. Jedním z nich může být další kolo kvantitativního uvolňování ze strany Fedu, výrazný pokles úrokových sazeb na rozvíjejících se trzích, záchrana Řecka nebo jiné monetární a fiskální stimuly. Produkci ropy v Libyi se v nejbližším čtvrtletí s největší pravděpodobností nepodaří obnovit. Rezervní kapacita OPECu by měla zůstat na nižších úrovních. Ropa se nachází ve střednědobém sestupném trendu, který ještě neskončil. Důležitý support je na úrovních kolem 70 dolarů za barel. Výraznější růst ceny v posledním čtvrtletí neočekáváme. Cena se bude pravděpodobně pohybovat v širším obchodním pásmu, případně bude pokračovat v poklesu.

Zemní plyn (trh v USA)

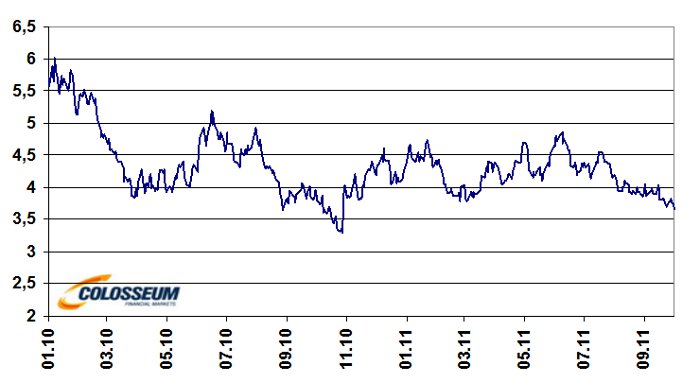

Cena zemního plynu ve třetím čtvrtletí pokračovala v poklesu. Na konci června se komodita obchodovala za 4,37 dolarech za MMBtu. Na počátku srpna prorazila psychologickou hranici podpory na úrovni 4 dolarů a ke konci třetího čtvrtletí se pohybovala na úrovni 3,8 dolaru. Pohled na graf upravený o efekt rolování odhalí, že se zemní plyn vymanil z širokého obchodního pásma a pokračuje dál v sestupném trendu.

Obr. 10: Cena zemního plynu v USD/MMBtu (Zdroj: Bloomberg)

Komodita byla i v průběhu prvního čtvrtletí velmi rozkolísaná a i nadále vhodná spíše pro krátkodobé obchodování. Důležitou úlohu hrálo počasí, ale především pak zprávy o hospodářském růstu ve Spojených státech, který začal výrazně zpomalovat a zvýšilo se riziko sklouznutí do recese.

Spotřeba

Odhad spotřeby plynu na výrobu elektrické energie byl snížen z červencových 29,7 Bcf/d na 29,2 Bcf/d. EIA očekává, že celková spotřeba zemního plynu vzroste v roce 2011 o 1,8% na 67,3 miliardy stop kubických denně (Bcf/d). Největší zásluhu na růstu bude mít oblast průmyslu a výroby elektrické energie. V roce 2011 by měla být dosažena spotřeba 18,5 Bcf/d (+2,1%) a 20,7 Bcf/d (+2,4%). V roce 2012 by se měla celková spotřeba plynu zvýšit o 0,6% na 67,7 Bcf/d.

Produkce a importy

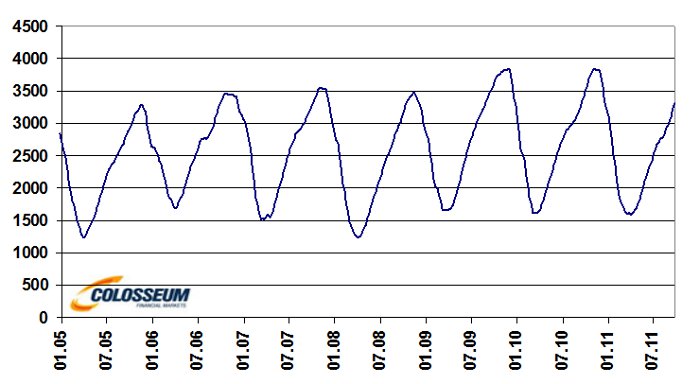

V roce 2011 by se celková produkce měla pohybovat na úrovni 65,8 Bcf/d, což představuje nárůst oproti předchozímu roku o 6,4%. Většina růstu pochází z projektů na pevnině, které více než vyváží pokles produkce v Mexickém zálivu (-13,9%). V roce 2012 by se celková produkce měla zvýšit o 1,7% na 66,9 Bcf/d. Statistiky společnosti Baker Hughes odhalily, že množství aktivních vrtů vzrostlo na konci září na 912. K 20. květnu bylo aktivních jen 866 vrtů. EIA varuje, že pokud bude množství vrtů pokračovat v růstu, potom by se mohl zvýšit i odhad produkce pro rok 2012.

Zvyšující se produkce v USA snížila závislost na importech a podpořila exporty. EIA očekává v roce 2011 pokles importů o 4,1% na 8,7 Bcf/d. V roce 2012 bychom se měli dočkat poklesu o 3,8% na 8,4 Bcf/d. Dovozy LNG pravděpodobně poklesnou z 1,2 Bcf/d v roce 2010 na 1,0 Bcf/d v letošním roce.

Obr. 11: Počet aktivních vrtů v USA (Zdroj: Baker Hughes)

Na obrázku je zachyceno množství aktivních vrtů ve Spojených státech. Je zřejmé, že v posledních měsících jsme opět svědky růstu, a to i přes pokles cen komodity. Vyšší nabídka v kombinaci se zpomalující ekonomikou není pro plyn dobrou zprávou.

Zásoby plynu v USA se k 16. září pohybovaly na úrovni 3,201 bilionu stop kubických, což je o 139 Bcf méně oproti stejnému období předchozího roku.

Obr. 12: Zásoby plynu v USA v miliardách kubických stop (Zdroj: Bloomberg)

EIA očekává průměrnou spotovou cenu plynu v roce 2011 na úrovni 4,20 dolaru za MMBtu. V roce následujícím by se měla pohybovat na úrovni 4,3 dolaru za MMbtu. Příčinou růstu má být nižší tempo růstu produkce v USA.

Situace na trhu s plynem není z fundamentálního pohledu příliš růžová. Komodita se několik měsíců pohybovala v obchodním pásmu. V posledních týdnech však byla proražena jeho dolní hranice a komodita pokračuje v poklesu. Aktuálně se nachází již pod psychologickým supportem na úrovni kolem 4 dolarů. Poslední makroekonomické statistiky naznačují, že hospodářský růst v USA začíná opět zpomalovat a riziko recese se zvyšuje. Zároveň jsme svědky zvyšujícího se počtu aktivních vrtů, díky čemuž roste i nabídka. Kombinace výše uvedených faktorů je pro plyn velmi špatnou zprávou. Výhled pro nejbližší týdny není příliš příznivý. Vstup do střednědobých a dlouhodobých long pozic příliš nedoporučujeme. Plyn je vhodný pro krátkodobé obchody.

Autor: Petr Čermák | www.colosseum.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |