Dluhopisy – hit posledních dní

- Uverejnené: sobota, 24. máj 2014, 17:18

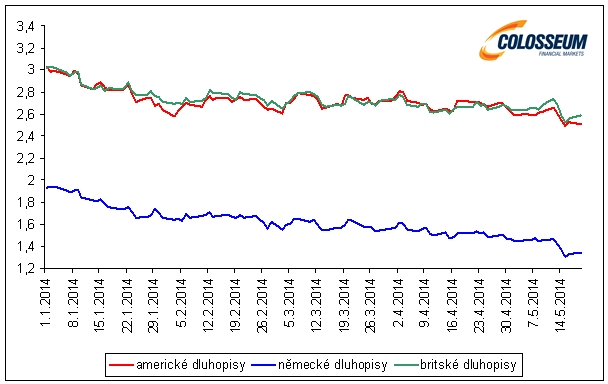

Požadované výnosnosti vládních dluhopisů klesly minulý týden ve čtvrtek (15.5.2014) na nejnižší úrovně za poslední rok. Investoři se přesouvají především do amerických, německých a britských dluhopisů. Výnosnost amerických desetiletých bondů se snížila ve čtvrtek (15.5.14) na 2,4893 procenta, což je nejnižší hodnota od července 2013 a podobně jsou na tom i německé a britské dluhopisy, jejichž výnosnost v ten den propadla na 1,306 a 2,524 procenta.

Graf č.1: Požadovaná výnosnost desetiletých vládních dluhopisů USA, Německa a Velké Británie v % (Zdroj: Bloomberg)

Přetrvávající stagnace evropské a americké ekonomiky investory překvapila. Mnozí z nich totiž po měnových stimulech očekávali poměrně silný hospodářský růst. Ve Spojených státech však zůstává sektor bydlení i přes nízké úroky stále pod tlakem a inflace je znepokojivě nízká.

Naděje, že centrální banky budou i nadále uvolňovat peníze do světových dluhopisových trhů, stejně jako očekávání, že budou udržovat úrokové sazby na nízkých úrovních, působí na dluhopisové investory jako magnet. Guvernér anglické centrální banky Marc Cardy uvedl, že banka se zvyšováním úrokových měr zatím nespěchá. To i přesto, že některá data o výrobě a zaměstnanosti ve Velké Británii byla v poslední době silnější. Ve své poslední zprávě banka ponechala růstové a inflační prognózy stabilní. Německá centrální banka, která se bránila myšlence dalších finančních stimulů, změnila postoj a v současné době je ochotna podpořit řadu opatření v boji proti nízké inflaci. Předsedkyně FEDu Janet Yellenová také nedávno uvedla, že americká centrální banka bude držet úrokové sazby těsně nad nulou dlouhou dobu.

Centrální banky utratily od finanční krize v roce 2008 biliony dolarů, aby podpořily finanční trhy a globální ekonomiku. FED sice již začal svůj objem finančních stimulů snižovat, nicméně stále zůstává v roli nakupujícího amerických vládních dluhopisů s měsíčním objemem 45 miliard dolarů.

V hledáčku investorů jsou ovšem i rizikovější firemní dluhopisy, jelikož ne všem vyhovují nízké úroky vládních bondů. Jak se ukazuje, tak velký zájem je o dluhopisy s ratingem CCC, které se považují za vysoce spekulativní. Index požadovaných výnosností tohoto typu dluhopisů sledovaný bankou Bank of America Merrill Lynch, klesl tento měsíc na nejnižší úroveň od počátku jeho existence a to na 8,187 procenta.

Graf č.2: Požadovaná výnosnost korporátních dluhopisů s ratingem CCC a BB+ (Zdroj: Bank of America Merrill Lynch, FactSet, WSJ)

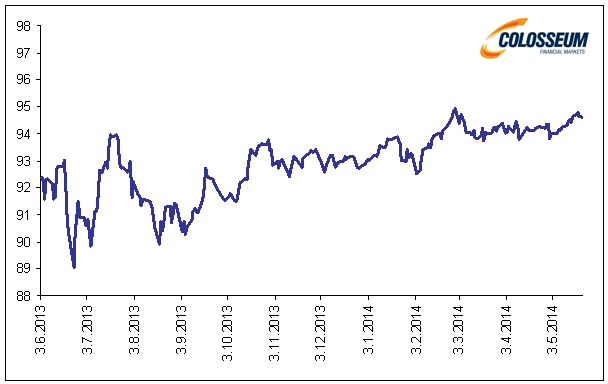

Investoři mohou na případný další pokles výnosností využít i nákup burzovně obchodovaných fondů (ETF). Výnosnosti dluhopisů a jejich ceny se totiž pohybují opačně. Pokud ceny rostou, výnosnosti klesají. Největším takovým fondem je iShares iBoxx High Yield Corporate Bond (HYG). Fond má ve zprávě více než 13 miliard dolarů.

Graf č.3: Cena indexu rizikových korporátních dluhopisů HYG (Zdroj: Bloomberg)

Autor: Petr Habiger | Analytik | www.colosseum.cz

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7264 | 19.58 % |