USA nie je v bezpečí

- Uverejnené: streda, 14. december 2011, 13:20

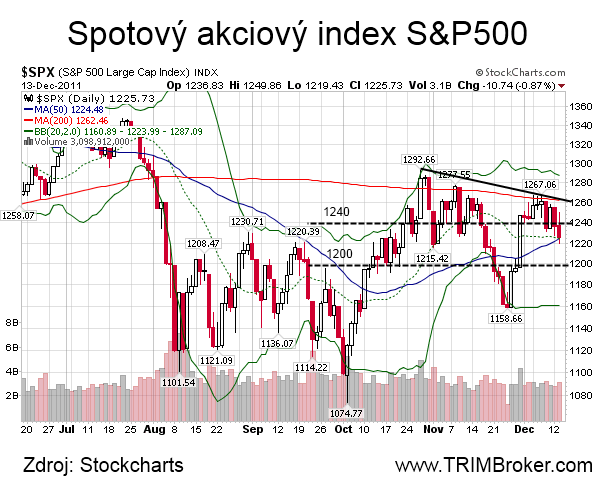

Americké akciové trhy sa počas včerajšieho dňa prepadli do červeného teritória kvôli "neutrálnemu" FOMC. Hlavné index ukončili obchodovanie v stratách: Dow Jones -0,55%, Nasdaq -1,26% a S&P500 -0,87%.

Americké akciové trhy sa počas včerajšieho dňa prepadli do červeného teritória kvôli "neutrálnemu" FOMC. Hlavné index ukončili obchodovanie v stratách: Dow Jones -0,55%, Nasdaq -1,26% a S&P500 -0,87%.

1. FOMC neprinieslo QE3, alebo náznak QE3, ako sa niektorí analytici domnievali. Prieskum agentúry Bloomberg poukázal na to, že väčšina opýtaných analytikov rátala s neutrálnym rozhodnutím FOMC. Nastala však mierna zmena v rétorike FOMC, ktorý už nevidí až tak výrazné riziká spomalenia US ekonomiky a skôr miernu expanziu. Najväčším rizikom je finančný sektor, čo súvisí s problémami v eurozóne. Fed samozrejme s dnešným stavom nemôže byť ani zďaleka spokojný, avšak nové QE by určite narazilo na odpor domácej a zahraničnej politiky. Členovia FOMC hlasovali 9-1, pričom Evans bola rozšírenie bilancie Fedu a je jediným "holubičím renegátom". Na Fed sa avšak môžeme tešiť už v januári.

2. Maloobchodné tržby za mesiac november zaznamenali rast len o 0,2%, čo bolo pod očakávaniami trhu. Výsledkom nepomohol ani rekordný Čierny piatok, ktorý zaznamenal medziročný rast tržieb o 6,6%, pričom najviac rástol segment predaj krátkych zbraní o 23%. Maloobchodné tržby tvoria dôležitú zložku HDP, pretože US ekonomika je 2/3 založená na domácej spotrebe. Práve preto tieto dáta prispeli k výpredaju na akciových trhoch.

3. Prezident Európskej Únie Van Rompuy včera hovoril pred EU parlamentom, pričom najdôležitejšou častou jeho prejavu bola myšlienka implementácie dohôd z posledného summitu EU. Veto Veľkej Británie znamená, že krajiny musia nové dohody vyriešiť bilaterálnou dohodou s EU a tu môže vzniknúť viacero právnych problémov. Implementácia nových dohôd môže byť preto oveľa zložitejšia, ako nám predkladajú naši volení zástupcovia. Legitímnou otázkou je aj to, či môže 26 krajín Európy urobiť samostatnú zmluvu s EU a prakticky rozdeliť na EU na dve časti: UK a zbytok s bilaterálnymi zmluvami.

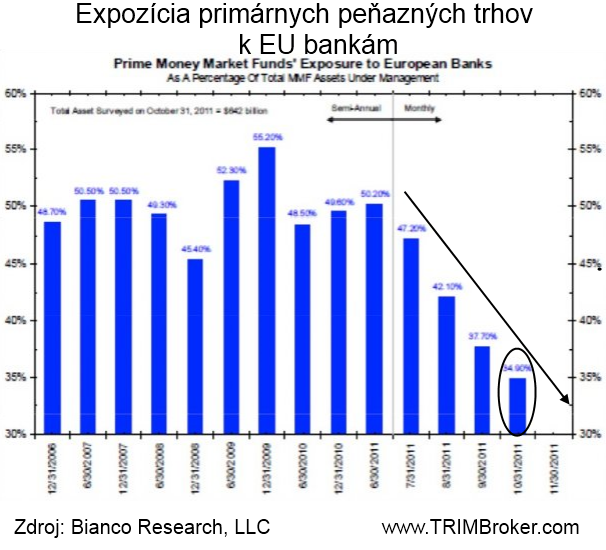

Expozícia primárnych peňažných fondov v EU klesá

Dôvodom nedávnych FX swapov medzi ECB a inými centrálnymi bankami, aj vytvorením špecializovaných trojročných pôžičiek pre bankový sektor, je odliv kapitálu a likvidity z EU bánk. Expozícia hlavných peňažných fondov k európskym bankám výrazne klesá a ECB tak musí nahradiť výpadok likvidity. Deleverging EU bánk, ktorý musí nastať vzhľadom na vývoj situácie, bude mať výrazný dopad na ekonomiku EU. Možno práve preto aj dnes schválila nemecká vláda SoFFin, čiže obnovila fond na záchranu nemeckých bánk. Odhady rôznych bánk mimo EU sú, že európske banky potrebujú nie 114 mld. € kapitálu, ako zverejnila EBA, ale 3-krát viacej. Opätovná záchrana bánk by napríklad pre Nemecko znamenala rast dlhu na 100% z dnešných 84%, čo by ratingové agentúry asi nevnímali príliš dobre.

USA sa neochráni pred EU krízou

Európa je významným obchodným partnerom USA a domnievať sa, že USA by mohlo byť imunitné voči poklesu ekonomiky v eurozóne, je veľmi optimistické. Európska kríza môže zasiahnuť USA práve cez bankový sektor, pretože EU banky majú v USA svoje pobočky a práve nedostatkom likvidity sú nútené zvyšovať požiadavky na komerčné a priemyselné úvery. Dôvodom je aj, že túto expozíciu voči US aktívam nedokážu dostatočne vyrovnávať. Banka GS očakáva v negatívnom scenári, že by mohlo dôjsť k navýšeniu požiadaviek k podobným úrovniam ako počas obdobia 1Q2008 - 1Q2009 (len pri zahraničných bankách), čo by znamenalo, že rast US úverov by mohli klesnúť o viac ako 1%. To by malo priamy dopad na US HDP poklesom o 0,33% v krátkodobom horizonte a 0,47% v strednodobom horizonte. Sprísňovanie úverovej politiky EU bánk môže mať preto dopad na US HDP a to je len jeden s faktorov, ako môže byť US HDP zasiahnuté v roku 2012 krízou v eurozóne.

Dnešný výhľad

Dnes z US makroekonomického kalendára očakávame index importných cien, ktorý by nemal mať výrazný dopad na akciové trhy. Investori budú pozorne sledovať aj prejav Merkelovej v nemeckom parlamente, ktorá by mohla priniesť nové impulzy pre rast, alebo prudký výpredaj. Index S&P včera otestoval 20 MA na 1223 bodoch a 50 MA na 1224 bodoch. V prípade prelomenia je možný pokles k 1200 bodom, kde je psychologická hranica, naopak rezistenciou je pásmo 1235/1240 bodov.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7196 | 20.34 % |