ZEW varuje pred kontrakciou

- Uverejnené: streda, 16. november 2011, 09:30

ZEW: Na budúci rok bude Nemecko aspoň jeden kvartál v kontrakcii

ZEW: Na budúci rok bude Nemecko aspoň jeden kvartál v kontrakcii

Americké akciové trhy zaznamenali počas včerajšej obchodnej seansy rast: Dow Jones +0,14%, Nasdaq +1,09% a S&P 500 +0,48%. Naopak európskym akciovým trhom sa nedarilo a zatvorili v červenom teritóriu: FTSE100 -0,03%, CAC40 -1,92% a DAX -0,87%.

1. Európsky akciový trh reagoval aj na negatívne výsledky nemeckého ZEW ekonomického sentimentu. ZEW slúži ako predstihový indikátor pre vývoj ekonomiky a akciových trhov. Výsledky ZEW vydali negatívny signál, avšak komentáre ekonómov ZEW prijal trh s veľkými obavami. Ekonómovia upozornili, že na budúci rok očakávajú aspoň v jednom kvartáli kontrakciu nemeckej ekonomiky a najviac pravdepodobný sa javí 1Q 2012. Môžu sa preto naplniť obavy niektorých ekonomikov, že v budúci rok opäť recesia. Nemecko patrí k najsilnejší ekonomikám v eurozóne a v môžeme si položiť otázku: Ak Nemecko očakáva korekciu, ako sa potom bude vyvíjať ekonomika krajín PIIGS a hlavne krajín úzko spätých s Nemeckom (Slovensko)? Nemecký minister hospodárstva Roesler sa snažil zachrániť situáciu tým, že odmietol zmeniť projekcie ministerstva na budúci rok a dôrazne uviedol, že Nemecko nečaká žiadna recesia.

2. Eurozóna zaznamenala rast HDP za 3Q na medziročnej báze o 1,4% a na medzikvartálnej o 0,2%. Jedná sa o prvý odhad a už môže skonštatovať, že rast európskej ekonomiky mierne spomaľuje. Výsledky boli trhom prijaté pozitívne, pretože splnili očakávania trhov. Investori si však uvedomujú, že niektoré krajiny eurozóny zaznamenali len minimálny rast a ich ekonomiky spomaľujú rýchlejšie ako sa čakalo. Pomalší rast vytvorí tlak na rozpočty a môže prehĺbiť už tak vysoký deficit.

3. Európske obchodovanie zasiahli aj negatívne výsledky španielskej a belgickej aukcie pokladničných poukážok. Výnos na poukážkach v oboch prípadoch zaznamenal rast o 50% a to za necelé dva mesiace. Španielsko patrí medzi ašpirantov pre pomoc z EFSF a súčasný rast výnosov je veľmi zlým signálom. Rast výnosov na belgických dlhopisoch len poukazuje na pokles záujmu zo strany bánk a peňažných fondov o dlhopisy. Výnos na 10-ročných dlhopisoch väčšiny krajín zaznamenal výrazný rast a padli ďalšie rekordy. Talianske 10-ročné dlhopisy majú opäť výnos nad 7% (na trhu sa objavili opäť obavy o rating Talianska). Naopak sa darí nemeckým dlhopisom, ktoré majú rekordne nízke výnosy. Výnos na nemeckých 2-ročných dlhopisoch klesol pod 0,3%. Situáciu ešte zhoršil šéf EBA (Európska banková autorita), ktorý vyjadril obavu o dostatok likvidity pre európsky bankový sektor. Pripomenul, že deleveridžing bude bez dostatočnej likvidity ešte oveľa drsnejší.

4. Výsledky US maloobchodného predaja, prieskumu výroby newyorského Fedu a index výrobných cien skončili lepšie ako bol trhový konsenzus. Práve vďaka lepším makroekonomickým výsledkom sa podarilo americkým akciovým indexom dostať opäť do čiernych čísiel. Americké výsledky boli preto boli jedným z mála pozitívnych signálov počas obchodného dňa. Rast akciových indexov podporil aj Evans, jeden z prezidentov Fedu. Ten uviedol, že by Fed mal ponechať úrokovú mieru dlhšie na súčasných minimách ako do polovice roku 2013.

Citigroup economic surprise index

Včerajší rast amerického akciového trhu je signálom, že očakávania amerických investor pre US ekonomiku sa začínajú meniť. Európska dlhová kríza má pochopiteľne dopad aj na americké spoločnosti, avšak US ekonomika je skôr uzavretá a závislá od domácej spotreby a nie od exportu. Celkový export do eurozóny dosahuje okolo 2% amerického HDP a preto spomalenie európskej ekonomiky nemá taký negatívny do na USA. Problémom je pochopiteľne celkový sentiment investorov a predovšetkým finančný trh. Práve cez banky sa rozširuje európska dlhová kríza a to má dopad aj na US ekonomiku (pokles dostupnosti úverov, znižovanie bilancie bánk...). Citigroup pravidelne zverejňuje index hospodárskych prekvapení, ktorý porovná ekonomické dáta s očakávaniami. Práve nasledujúci graf môže vysvetliť prečo US akciovým trhom darí lepšie ako európskym.

Fundamentálny výhľad

Dnes očakávame z európskeho makroekonomického kalendára index spotrebiteľských cien a trh bude pozorne sledovať aj aukciu portugalských pokladničných poukážok. Z USA bude zverejnená priemyselná produkcia a index spotrebiteľských cien. Dnešné inflačné dáta by nemali mať výrazný dopad na obchodovanie, avšak v prípade výrazného rastu alebo poklesu sa možný dopad na akciové trhy zvyšuje. Európske akciové trhy budú pozorovať vývoj na dlhopisovom trhu, ktorý má dopad na bankový sektor. Investori v USA sa pravdepodobne sústredia na výsledky priemyselnej produkcie, ktorá by mohla zmierniť prípadný negatívny sentiment z európskej obchodnej seanse. V USA ešte stále nie je jasné ako bude vyzerať znižovanie deficitu a deadline 23.11 sa blíži.

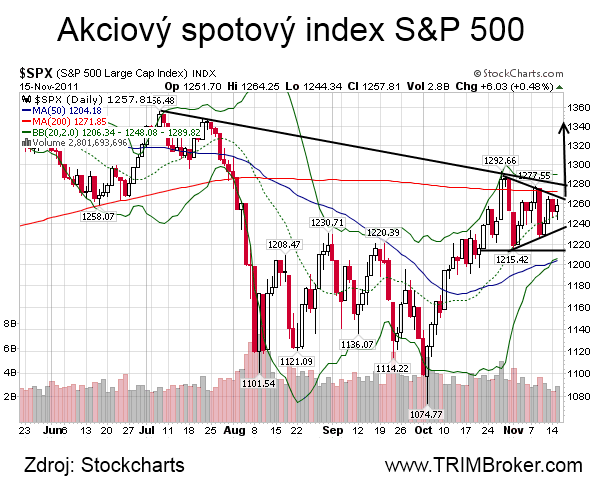

Technický pohľad

Index S&P500 pokračuje pohyb v symetrickom trojuholníku (pokračujúca formácia) čo znamená, že v prípade poklesu rizikovej averzie je možný rast spať nad 1300 bodov. K tomuto býčiemu scenáru sú potrebné dobré makroekonomické výsledky a určitá stabilizácia v Európe. Dlhová kríza má za následok, že bankový sektor je veľmi opatrný a deleveridžing v USA a EU pokračuje, čo bude znamenať minimálne spomalenie ekonomického rastu. Fed sa snaží za znižovať výnosy na US dlhopisoch (už aj 30-ročných - operácia Twist) a pomôcť tak aj rastu akciového trhu. Ak FOMC potvrdí Evansové slová bolo by to dobrou správou pre akciové trhy. Dnes očakávam prípade lepších dát rast k 200 MA a prípadné prelomenie k 1280 bodom. Naopak horšie európske a americké makroekonomické dáta by znamenali pokles k 1248 bodom, kde je 20 MA. Suport v prípade výraznejšieho prepadu je na úrovni 1240 bodov.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7317 | 19.00 % |