Žijeme v dobe dezinformácii

- Uverejnené: streda, 19. október 2011, 15:25

Guardian pomohol trhom

Guardian pomohol trhom

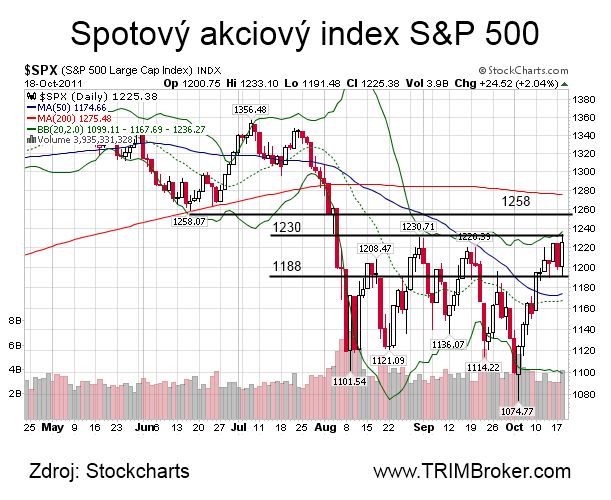

Americké akciové trhy včera zaznamenali výrazný rast po tom, čo sa objavili informácie v britskom denníku Guardian o dohode na 2 bil. eurovale. US hlavné akciové indexy zatvorili: Dow Jones +1,58%, Nasdaq +1,63% a S&P500 +2,04%.

1. Výsledky z bankového sektora boli zmiešané, ale veľmi dobre prijaté. Bank of America (BAC) dosiahla zisk 0,56 USD na akciu, pričom trh očakáva zisk 0,21 USD na akciu. Spoločnosť zaznamenala počas včerajšieho obchodovania rast o 10,12%. Naopak výsledky amerického gigantu Goldman Sachs (GS) dopadli výrazne horšie a spoločnosť zaznamenala stratu 0,84 USD na akciu a príjmy poklesli o 60%. Spoločnosť nakoniec zaznamenala rast o 5,52% aj vďaka zvýšenia dividendy. Finančný sektor zaznamenal počas včerajšieho obchodovania rast o +4,75% a obchodníci sú pred summitom eurozóny veľmi optimistickí.

2. Britský Guardian včera rozhodne svojimi vyjadreniami poriadne zahýbal trhom a nahlas "povedal čo sa na trhu len šuškalo". EFSF by sa mal stať poisťovňou s celkovým "pákovým" kapitálom v objeme 2,0 bil. €. Podľa denníka sa na tom už Nemci a Francúzi dohodli. Samozrejme politici tieto informácie dementovali, avšak hovorca nemeckej kancelárky nepriamo potvrdil, že na informáciách je aspoň časť pravdy keď uviedol, že: "Nebudeme komentovať čiastkové dohody". Zasadnutie 23.10 bude kľúčové a európski politici sa musia na niečom dohodnúť, inak sa súčasná dôvera finančných trhov (US a EU bánk) môže veľmi rýchli vytratiť. Je však smutné, že jeden denník dokáže nepotvrdenými informáciami zamávať s trhom... žijeme v dezinformačnom veku.

3. Ratingová agentúra Moody’s znížila rating Španielska o dva stupne na úroveň A1 s negatívnym výhľadom. Toto zníženie malo krátkodobý negatívny dopad na trhy, avšak ochota investorov riskovať sa päť zotavila a trh zaznamenal len mierny pokles na záver obchodného dňa.

Čína predáva americké dlhopisy

Potom, čo agentúra S&P znížila rating USA v auguste, sa stala Čína jedným z najväčších predajcov US dlhopisov. Vyplýva to z oficiálnych štatistík amerického ministerstva financií. Je to samozrejme významný posun a bude zaujímavé sledovať, či naozaj Čína v tomto novom trende bude pokračovať. Avšak zahraničný dopyt po US dlhopisoch a akciách zaznamenal výrazný rast, pretože US dlhopisy vnímajú zahraniční investori ako "bezpečný prístav". Práve kríza eurozóny a strata označenia európskych krajín ako "solventných" znamenala únik do USA. Najväčší nákup US dlhopisov prišiel z Japonska, Veľkej Británie, Švajčiarska a karibských krajín (off-shore), ktorú sú domovom hedge fondov.

Bude sa opakovať rok 2008?

Argumentov, prečo by sa rok 2011 mal podobať na rok 2008, je relatívne veľa. Podobne ako v roku 2008 aj súčasná ekonomika môže stáť pred zlomom - priepasťou a problémy na finančných trhoch sa už môžu čoskoro prejaviť v reálnej ekonomike. V roku 2008 svet trápila finančná kríza a dnes je to dlhová kríza, ktorá je prakticky dcérou problémov z roku 2008/2009. Aké sú ale (pozitívne) rozdiely medzi 2008 a 2011, podľa býka Leona Coopermana z Omega Fund?

1. Bankový systém nie je insolventný ako v roku 2008 a má silný kapitál. (Samozrejme US banky, EU banky sú toxické)

2. Finančná kondícia korporácii je výborná. (Ide hlavne o veľké spoločnosti, malé a stredné podniky majú problémy)

3. Zisky a príjmy sú dobré, rovnako rastú dividendy a nákup vlastných akcií z trhu (Pokles príjmov z USA, vykrýva EM a nákup vlastných akcii je negatívy, znamená že spoločnosti nemajú kam investovať)

4. Dlh domácností voči HDP zaznamenal pokles na 85,1% z 95,4%, dlhové služby zaznamenali výrazné zlepšenie (splácanie dlhu domácností je "pozitívne", ale len pre ekonomiku, ktorá nie je založená na spotrebe)

5. Spotrebiteľská miera úspor zaznamenala rast na 5% z 1%. (Opäť de-leveraging domácností spôsobuje výpadok dopytu v ekonomike a môže za anemický realitný trh)

6. Slabý dolár pomáha exportu. (Samozrejme aj oslabuje spotrebu)

7. Politiku nulovej úrokovej sadzby Fedu bude nakoniec fungovať. (Už funguje, ale to by domácnosti nemohli znižovať dlh)

8. Rastie produktivita a mzdy nerastú rýchlo. (Produktivita rastie hlavne vďaka "rastu práce zamestnancov nad platenú pracovnú dobu a masívne prepúšťanie" a nižšie mzdy znamenajú dobrú správu pre export a zlú pre spotrebu 75% HDP)

9. Investori sú príliš konzervatívny. (Súhlasím, je veľa kapitálu v hotovosti a v dlhopisoch, ale je to logické vzhľadom na problémy v ekonomike a medzibankovom trhu. Nikto nechce byť finančný kamikadze).

10. Trhové ocenenie je veľmi atraktívne - a to ako absolútne, a to najmä vo vzťahu k alternatívam. (To je počas krízy "vždy".)

Dôvodov, prečo byť býčí, alebo medvedí na trhu je mnoho a obchodníci vždy len preukazujú, že ich chápanie ekonomiky a trhu je skôr na základe "osobnej filozofie". Pravdou je, že dokázať skutočne oceniť aktuálnu hodnotu akciového trhu, je prakticky nemožné a trh zvykne byť vždy v očiach býkov, alebo medveďov, iracionálny. Buď je iracionálne vysoko, alebo nízko. Práve preto sú aj očakávania každého z nás veľmi rýchlo "vyvedené z omylu".

Dnešný výhľad

Výsledky indexu spotrebiteľských cien skončili podľa očakávaní trhu, pričom stavba nových domov mierne rástla. Celkovo sú dáta skôr pozitívne, avšak o 20:00 bude zverejnená béžová kniha Fedu. Dnešné výsledky z korporátneho sektora sú vnímané pozitívne a preto by dnes mohol index testovať 1230 bodov a prípadne preraziť túto rezistenciu (1236 horný Boilinger). Otvorila by sa tak možnosť rastu k úrovni 1258 bodom. Dnešný výhľad je mierne býčí.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7317 | 19.00 % |