Bez lepších výsledkov neporastieme

- Uverejnené: utorok, 14. jún 2011, 09:50

Trh vníma grécky rating len okrajovo

Trh vníma grécky rating len okrajovo

Hlavné akciové indexy včera skončili len s miernou zmenou: Dow Jones + 0,04%, Nasdaq - 0,15% a S&P 500 + 0,07%. Pri absencii makroekonomický dát sa investori zamerali na korporátne správy a nové akvizície, ktoré zatienili obavy zo spomalenia globálneho ekonomické rastu. Akciové indexy tak neskončili vo výrazne červených číslach po novom znížení ratingu Grécka od agentúry S&P. Ratingová agentúra znížila rating na CCC z pôvodného ratingu B. Uviedla, že reštrukturalizácia bez defaultu by bola pre Grécko veľmi zložitá. Rating Grécka sa pomaly blíži k defaultu, avšak Grécko sa bráni. Predstavitelia Grécka uviedli, že Grécko ostane v Eurozóne a nový downgrade zo strany S&P s tým pravdepodobne vôbec neráta. Situácia Grécka je veľmi zložitá, avšak prípadný default Grécka by znamenal koniec eurozóny ako takej, čo je pre politickú špičku neprijateľné. Naviac ECB má v gréckych dlhopisoch značné prostriedky a prípadný default by znamenal aj možnú insolventnosť ECB. Eurozóna tak bojuje o prežitie a či súčasná kríza bude prvá aj zároveň aj posledná, bude záležať od Grécka a jeho ochoty stať sa dlžníkom krajín eurozóny na minimálne ďalšie dve dekády. Zníženie ratingu Grécka nie je žiadnou novinkou pre trhy, tie sa tak zameriavajú na dohodu Trojky o novom úvere pre Grécko a schválenie austerity plánu.

Čínske dáta boli lepšie, ale...

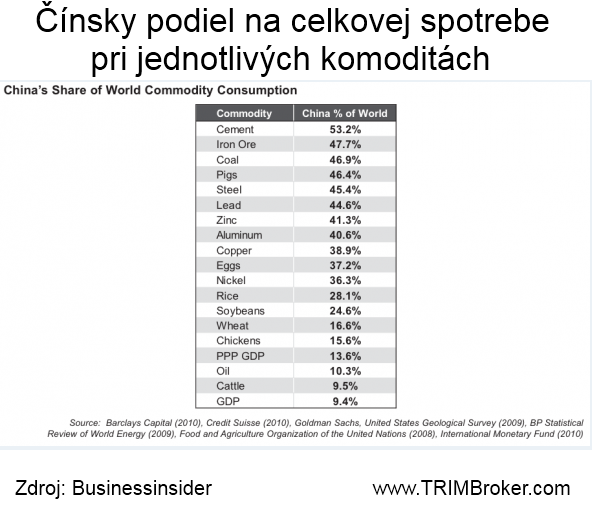

Čínsky májový index spotrebiteľských cien narástol na úroveň 5,5% a vyšiel tak v súlade s trhovým konsenzom. Aprílové čísla dosiahli úroveň 5,3% a analytici očakávajú, že by inflácia mohla dosiahnuť behom júna a júla až 6%. Najvyššiu infláciu dosiahla Čína v júli 2008, keď index spotrebiteľský cien dosiahol úroveň 6,3%. Čínska inflácia však nie je tlačená len rastom potravín, ale vo viacerých zložkách indexu spotrebiteľských cien je vidieť výrazný nárast. V prípade ďalšieho rastu sa analytici obávajú pokračujúcej reštrikčnej monetárnej politiky zo strany PBOC. Dnešné čísla priemyselnej produkcie + 13,3 % r/r boli merne nad očakávania analytikov, avšak maloobchodný predaj narástol "len" o 16,9% medziročne. Výrazne rástli aj fixné investície v ekonomike, Čína zaznamenala medziročný nárast o 25,8%. Pre porovnanie v regióne V4 sa očakáva rast fixných investícií medzi 8,2% až 9,2% HDP. Čínsky ekonomický motor tak pokračuje v zrýchľovaní, aj napriek vysokým minimálnym bankovým rezervám (21,5%, EU 3,0%) a úrokovej miere na úrovni 6,31%. Čína však začína narážať na prve prekážky. Prvou indíciou spomalenia čínskej ekonomiky je realitný sektor a kreditný sektor. Čínske banky začali požičiavať čoraz menej, ako reakcia na uťahovanie monetárnej politiky. Rovnako aj klesajú ceny nehnuteľností v 20 najväčších čínsky mestách, kde zaznamenali pokles o 2%. Vo viacerých sa zaviedla nová regulácia, ktorá vyžaduje od zahraničného subjektu, aby zaplatil poplatok vo výške 10% z ceny nehnuteľnosti. To spôsobilo v Hong Kongu pokles predaja nehnuteľností o 58% na týždennej báze. Nehnuteľnosti vo veľkých mestách slúžia predovšetkým ako investícia zahraničných spoločností, pretože čínske domácnosti nemajú dostatočný disponibilný príjem na kúpu týchto nových bytov kvôli ich vysokej cenne. Vláda sa tak snaží obmedziť špekulatívny kapitál, avšak domáca spotreba ho nebude schopná nahradiť, čo by mohlo spôsobiť cenový šok na realitnom trhu. Výrazným problémom v Číne začína byť aj nespokojnosť nízko príjmovej časti populácie, hlavne robotníkov . V Číne je denne viac protestov ako v USA a Európe dokopy a súčasná situácia sa začína vyhrocovať čoraz viac. Prípadná zmena režimu je nepravdepodobná, avšak ak by k nej došlo, následný politický a ekonomický chaos by znamenal pre globálnu ekonomiku návrat do recesie. Nasledujúca tabuľka ukazuje, aký je podiel čínskej spotreby na svetovej spotrebe vybraných komodít.

US makroekonomické dáta a európske aukcie rozhodnú

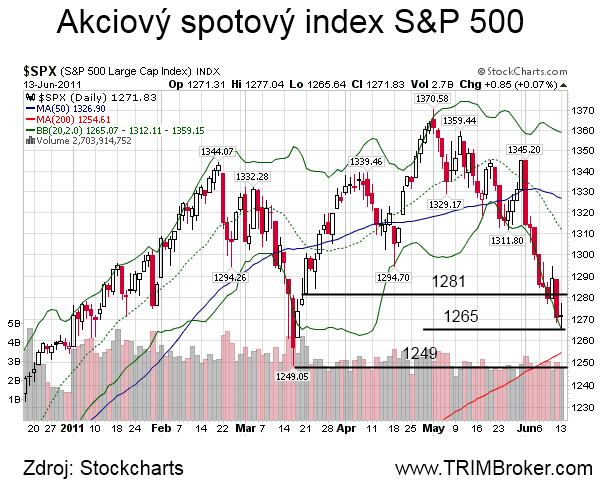

Dnešný makroekonomický kalendár prinesie index výrobných cien a maloobchodný predaj. Trhový konsenzus pre rast indexu spotrebných cien je len 0,1% a na maloobchodnom predaji sa očakáva kontrakcia - 0,7%. Súčasné makroekonomické dáta poukazujú na maximálny rast HDP na úrovni 1%. Je to aj jedným z dôvodov výraznej korekcie na akciových trhoch. Obchodníci tak budú pozorne sledovať, či súčasný prepad na makroekonomických ukazovateľoch je len dočasne spôsobený vysokou cenou ropy a poklesom japonskej ekonomickej aktivity (zemetrasenie z marca). Ak by sa jednalo o nový trend a ekonomika by sa tak pohybovala medzi 0% - 1%, prepad na rizikových aktívach by mohol byť ešte výraznejší. Analytici viacerých bánk a hedge fondov sa domnievajú, že sa jedná len dočasné oslabenie. Dnešný výhľad je neutrálny, zníženie gréckeho ratingu nie je pre trh už smerodajné a lepšie dáta z Číny by mohli pomôcť poklesu rizikovej averzie. Problémom by však mohlo byť navýšenie minimálnej bankovej rezervy o 0,5%, ku ktorému ráno pristúpila PBOC. Bude však predovšetkým záležať od makroekonomických výsledkoch z USA. Index S&P 500 sa tak môže pohybovať v pásme 1265 - 1281 bodov. Sentiment na trhu je naďalej negatívny, avšak dnešná grécka a portugalská aukcia, by mohla priniesť zlepšenie. Akciový trh začína pred zasadaním Fedu (22. jún), hľadať svoje dno. Úroveň medzi 1249 - 1254 bodov, čiže medzi minimami z tohto roka (marec) a 200-dňovým kĺzavým priemerom, môže byť dobrý kandidátom pre júnové minimá.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7371 | 18.40 % |