Piatok pre akciový trh signalizuje rast

- Uverejnené: piatok, 13. máj 2011, 14:35

Americké akciové trhy včera otočili nepriaznivý začiatok obchodného dňa a zatvorili: Dow Jones + 0,52%, Nasdaq + 0,63%, S&P 500 + 0,49%. Včerajší deň priniesol viacero dôležitých makroekonomický dát z USA, medzi ktorými boli: index výrobných cien, maloobchodný predaj, žiadosti o podporu v nezamestnanosti a podnikové zásoby.

Index výrobných cien skončil na úrovni 0,8%, pričom očakávania trhu boli na úrovni 0,6%. Inflácia je naďalej nízka aj keď inflačne tlaky začínajú narastať. Index výrobných cien nemá silný dopad na akciový trh, pretože inflácia za posledné dva roky skôr stagnuje.

Maloobchodný predaj narástol o 0,5%, avšak trhový konsenzus bol 0,6%. Výsledok maloobchodného predaja bol však vnímaný trhom skôr neutrálne, pretože maloobchodný predaj bez áut skončil podľa konsenzu. Rovnako mierne horšie skončili aj žiadosti o podporu nezamestnanosti, ktoré boli na úrovni 434 tis. žiadostí. Včerajšie žiadosti o podporu nezamestnanosti tak klesli o 44 tis. žiadostí a vymazali minulo mesačný výrazný nárast. Na záver makroekonomickej smršti boli zverejnené výsledky podnikový zásob, ktoré prekonali konsenzus na úrovni 0,9% a skončili rastom 1%. Celkovo sa tak makroekonomické dáta dajú vnímať skôr neutrálne, avšak upokojili obchodníkov, ktorý sú na horšie dáta veľmi senzitívny.

PBOC zaťahuje kohútik

Po zverejnení ekonomický dát, ktoré ukázali, že rast čínskej inflácie pokračuje nad očakávania čínskej vlády, PBOC včera zvýšila povinné bankové rezervy o 0,5%. Znamená to, že veľké banky musia mať povinné bankové rezervy na úrovni 21% a menšie banky na úrovni 19%. PBOC tak naďalej uťahuje monetárnu politiku, rovnako sa však deje aj v iných krajinách emerging markets (EM). Trh zvýšenie povinných bankových rezerv očakával, pretože PBOC dala jasne najavo, že bude naďalej zvyšovať povinné bankové rezervy, pokiaľ neuvidí stabilizáciu cenovej hladiny. Krajiny ako India, Brazília a Rusko už zvýšili úrokovú mieru tento rok niekoľkokrát. Silný rast inflácie však súvisí z rastom ekonomík BRIC, ktoré podľa IMF očakávajú rast až 8 %. Naopak očakáva sa len pomalý rast Eurozóny a USA. Do roku 2015 by celkový podiel Eurozóny na raste svetového HDP mal klesnúť z 22% na 15% v prospech EM krajín.

Goldman Sach sa stal symbolom

Americká banka Goldman Sachs (GS) sa opäť dostala do pozornosti médií. Banka čelí viacerým žalobám, vyšetrovaniu amerického senátu a nižším odporučeniam. Banka Goldman Sachs má v aktívach 638 mld. USD, pobočky v 32 krajinách a najvyšší počet bývalých zamestnancov v americkej vláde a regulačných orgánoch s pomedzi US korporácií. Goldman Sachs sa tak považuje za najmocnejšiu bankovú inštitúciu v USA a na svete. V médiách a na trhu sa začali objavovať viacero špekulácií o tom, že GS bol za viacerými bublinami a niektoré priamo vytvoril. V nasledujúci riadkoch si uvediem, prečo by GS nevyhral súťaž popularity a prečo sa stal symbolom chamtivosti.

Vo februári minulého roku predstúpil Ben Bernanke pred senát a oznámil vyšetrovanie GS kvôli špekuláciám s gréckymi CDS (poistenie v prípade neschopnosti splácať dlh). Podľa FEDu tak mal GS a niekoľko iných dôležitých finančných inštitúcií "staviť" na krach Grécka. FED upozornil na nebezpečnosť CDS, ktoré tak jednoducho môžu poškodiť korporácie, alebo aj celé krajiny. Bernanke uviedol znepokojenie nad špekuláciami s CDS, ktoré podľa je ho slov: "Môžu výrazne zhoršiť dlhovú krízu v Grécku."

Na praktiky GS upozornil aj senát, podľa senátora Lewina banka GS predával štrukturalizované cenné papiere (CDO) svojim klientom, ale pritom dobre vedela, že sú odsúdené na neúspech. Podľa dôkazov boli CDO aj prioritou predaja pre GS v rokoch 2006 - 2007. GS sa pritom poistil u AIG na default týchto cenných papierov, po kolapse trhu v roku 2008 muselo byť AIG zachránené za 213 mld. USD americkou vládou. Z toho išlo 13 mld. pre GS ako poistené po defaulte týchto cenných papierov.

Osem rokov späť mal GS podiel aj na kríze .com, pretože väčšina IPO technologických spoločností išla práve cez GS. Problémom boli aj falošné odporúčania, ktoré analytici GS dával svojim klientom. Akcie ohodnotili najvyšším odporučením a na svojich účtoch špekulovali na ich pokles. Po prasknutí bubliny stratil technologický index Nasdaq až 80% svojej hodnoty a SEC prišiel z reguláciou investičných odporučení, pričom GS musel zaplatiť pokutu v niekoľkých stovkách miliónov dolárov. Na obhajobu GS treba však dodať, že spolu pokutu dostalo vyše 15 amerických a európskych bánk.

Výpočet pokračuje aj potravinovej kríze, kde má GS svoju rolu tiež. V roku 1991 prišla nová éra obchodu s komoditami, v ktorých GS videl obrovský potenciál a vytvoril aj GSCI (Goldman Sachs Commodities Index). Veľká deregulácia zo strany SEC, umožnila vysokú páku na komoditách a veľké investičné banky tak mohli pohnúť cenami napríklad pšenice tak významne, že spôsobili značné problémy v niektorých krajinách, ktoré neboli schopné nakupovať drahú pšenicu. Výsledok bol hladomor a vysoké zisky GS.

GS bol rovnako obvinení zo frontrunning. Spoločnosť tak mala pri objednávkach predbehnúť vlastných klientov, aby im predala daný finančný inštrument ktorý chceli kúpiť mierne drahšie ako bola cena na trhu. GS tak mal zarobiť stovky miliónov USD, avšak poprel že by takéto niečo niekedy robil. Problémom bolo, že tieto informácie potvrdili bývalý zamestnanci GS. To spôsobilo v Amerike obrovskú vlnu odporu voči GS.

Posledný klinček do reputácie spoločnosti GS je bailout v roku 2009 vo výške 10 mld. USD. Spoločnosť sa tak z noci na deň stala klasickou bankou (GS bol predtým investičnou bankou), aby mohla požiadať o tento balík peňazí. Čo je však podstatné, banka tieto peniaze vôbec nepotrebovala a to dokázali aj výkazy banky. GS si počas krízy dokázal zohnať zdroje aj bez FED, spomeniem poskytnutie 5 mld. od Warrena Buffeta.

Americká banka GS je tak symbolom investičného bankovníctva, prosperity a je aj nositeľom aj amerického sna. Na druhej strane je GS aj symbolom špekulácií, zavádzania klientov a vytvárania bublín.

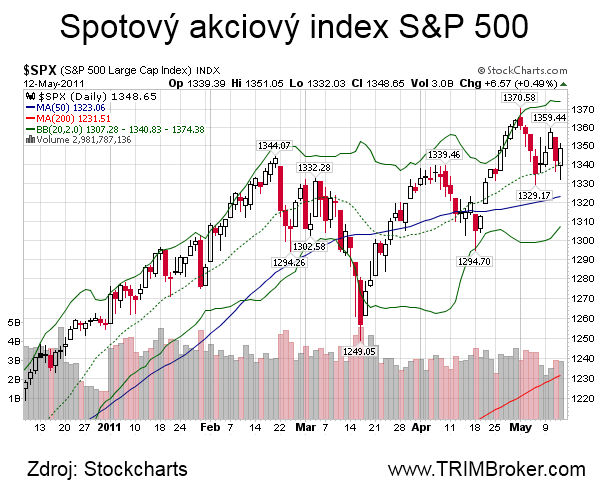

Dnešný výhľad je mierne býčí. Index spotrebiteľských cien o 14:30 by mal priniesť výsledok 0,4% a o 15:55 index spotrebiteľskej dôvery podľa Michiganskej univerzity, ktorý sa očakáva na úrovni 70 bodov. Index S&P 500 by sa dnes mohol pokúsiť o test úrovne 1359 bodov. V prípade poklesu je možný prepad k 1340 bodom, kde sa nachádza 20-dňový kĺzavý priemer, ktorý je zatiaľ suportom. Posledné piatky sa zatiaľ niesli v zelenom teritóriu aj počas korekcie z minulého týždňa skončil piatok v zelených číslách.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8145 | 9.56 % |