Volatilita a psychológia investorov

- Uverejnené: streda, 23. september 2015, 08:18

Investičné riziko v uplynulých týždňoch prudko vzrástlo, keď investori výrazne prehodnocovali rozsah spomalenia ekonomického rastu v Číne a jeho dopad na ostatné ekonomiky a akciové trhy.

Avšak akú časť tohto prudkého nárastu volatility a korekcií cien aktív možno vysvetliť zásadnými zmenami v schopnosti dosahovať zisky či zmenami finančného zdravia cenných papierov na svetových burzách? A koľko z tejto zaznamenanej volatility sa dá vysvetliť ľudskou psychológiou, formujúcou vnímanie, reakcie a obchodné správanie investorov samotných? Opäť, dôkazy poukazujú na to, že psychológia investorov sa spolupodieľa na vytváraní a zvyšovaní volatility na trhoch.

Ekonomické podmienky časom vždy vzrastajú a klesajú, idú od lepšieho k horšiemu a znova k lepšiemu. Avšak psychológia investorov zvyčajne na tieto vzostupy a pády reaguje veľmi prehnaným spôsobom. Riziko na finančných trhoch má v zásade odrážať zdravie a kvalitu aktív hlavných spoločností a cenných papierov. Napríklad, dlhopisy sú považované za bezpečnejšie ako akcie a akcie vyššej kvality popredných medzinárodných spoločností sa považujú za menej rizikové ako menej kvalitné akcie start-upov, ktoré vznikajú za požičané finančné prostriedky. Avšak okrem týchto základných prvkov, zmeny v tom ako investori vnímajú riziko môžu výrazne prispieť k pohybom na trhu.

Našťastie v reálnom svete existujú systémy kontroly a regulácie. Bez ohľadu na to, či sa globálny rast spomaľuje alebo zrýchľuje, ekonomický život plynie ďalej. Ľudia budú aj naďalej jesť, využívať banky, platiť nájomné, telefonovať a tankovať. A kým predaj áut, piva, domov a mobilných telefónov bude kolísať, do akej miery sa to môže zlepšiť alebo zhoršiť, má svoje obmedzenia. Celkove, ekonomiky stúpajú alebo padajú oveľa miernejšie ako akciové trhy, pričom pokles HDP o 3% sa považuje za obrovský. Zisky spoločností majú zvyčajne tendenciu kolísať viac ako HDP, ale aj tieto zmeny vyzerajú menšie z dôvodu obrovských výkyvov, aké občas zaznamenáme na akciových trhoch a z ktorých až zviera žalúdok.

Jedným vysvetlením je, že výkyvy investorskej psychológie nemajú žiadne systémy kontroly a regulácie. Keď veci prebiehajú dobre, investori predpokladajú, že sa budú naďalej zlepšovať a psychológia trhu inklinuje k eufórii. Na druhej strane, keď sa veci zdanlivo zhoršujú, všetko sa vníma negatívne a trhová psychológia sa strháva smerom k úzkosti a panike.

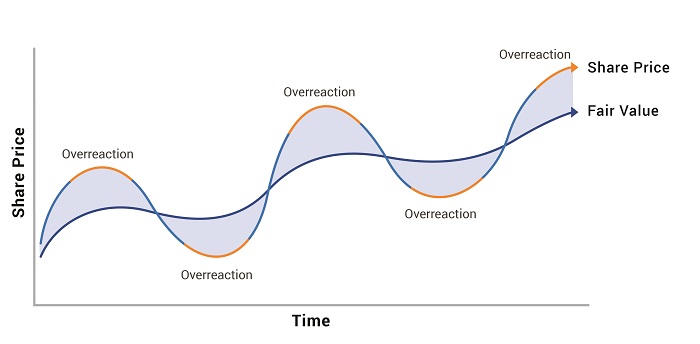

Ako výkyvy v psychológii investorov vzďaľujú trhy od reálnych hodnôt

Zdroj: Fidelity Worldwide Investment, len pre ilustratívne účely.

Zhoršenie v jednej časti sveta môže mať negatívny dopad na tamojšie akcie, čo spustí súcitné reakcie aj inde. Potom vidíme reťazovú reakciu navzájom sa živiacich negatívnych pohybov, ktoré neustále sprevádzajú vysvetlenia vo finančných médiách, prinášajúce beznádej a pochmúrne nálady. Avšak vysvetlenia v médiách nikdy neuznajú to, čo zdôrazňujú niektoré prieskumy skolabovaných trhov - niektorí investori predávali jednoducho preto, že klesali ceny. 1

Je dôležité mať na pamäti tak na stúpajúcom ako aj na klesajúcom trhu, že všetko má férovú cenu. Ale výkyvy v psychológii majú tendenciu reagovať prehnane oboma smermi, čo znamená, že ceny akcií sa oddelia od skutočných, ‘reálnych’ hodnôt (Viď graf vyššie). Vysokokvalitné aktíva môžu zdražieť a slabá krátkodobá investícia, aj keď do aktív nízkej kvality, sa môže stať lacnou a dobrou investíciou. Vzhľadom na to, že účastníci trhu efektívne určujú ceny aktív, je to práve ich správanie, ktoré nakoniec vytvára väčšinu rizika pri investovaní.

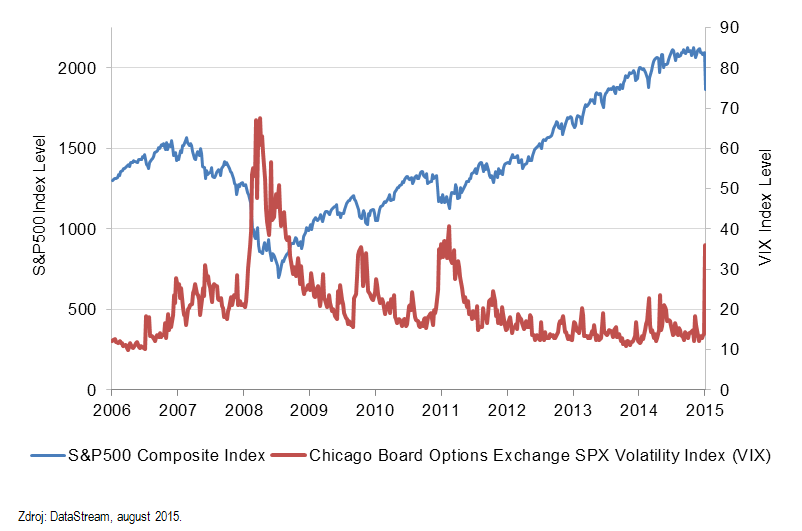

Tento rozpor medzi zásadami reálneho sveta a neobmedzenými emóciami investorov je rozhodujúci. Dá sa využiť v prospech kontrariánskeho investora, ktorý je pripravený ísť proti stádu svojim trpezlivejším prístupom. Napríklad, bezhlavý predaj akcií, ktorý zvykne sprevádzať návaly volatility zvyčajne prináša príležitosti kupovať aktíva vyššej kvality za nižšie ceny. Graf nižšie ukazuje, že predchádzajúce prudké nárasty volatility boli dobrými obdobiami na nákup, keďže trh sa znovu nastavil a vrátil k svojej stúpajúcej tendencii. Relevantnou otázkou v takýchto časoch je len to, či štrukturálny stúpajúci trend, alebo "býčí" trh, majú príčinu na úplný rozpad. Ak stále pretrváva základná podpora pre tento stúpajúci trend (napriek poplachu, ktorý túto volatilitu spustil), potom máte príležitosť na nákup.

Volatilita sa zrýchlila … ale prudké nárasty sa často prekrývajú s nákupnými príležitosťami

Zdroj: DataStream, august 2015.

Avšak, nakupovanie v čase keď majú ostatní obavy si vyžaduje nielen dlhodobý výhľad, tiež to znamená investovanie v rozpore s vašimi emóciami. Dôkazy v praxi naznačujú, že relatívne málo ľudí má na to skutočne žalúdok. Namiesto toho, pre mnohých bude riešením investovanie do diverzifikovaného portfólia viacerých aktív a nechať to tak. Podobne aj pravidelné sporenie v priebehu investičného cyklu, vrátane období volatility - známe ako nákladové priemerovanie - je vyskúšaným a osvedčeným spôsobom, ako využívať nižšie ceny. Obe stratégie efektívne odstraňujú potrebu rozhodovania v nestabilných časoch a tak sa vyhnú možným rozhodnutiam riadeným emóciami.

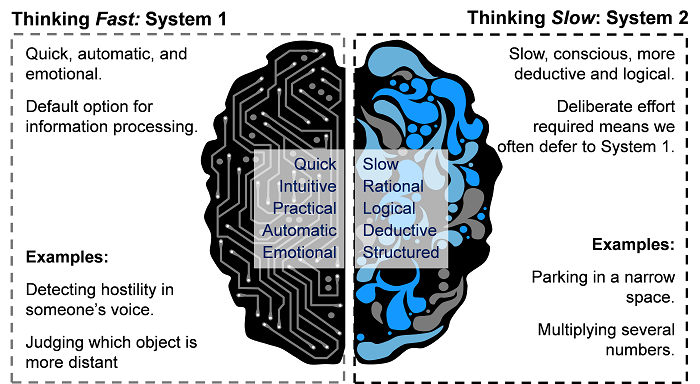

Takže čo vysvetľuje emotívnu predpojatosť v rozhodovaní? Teória, ktorá to podporuje znie, že máme dva kognitívne systémy, Systém 1 a Systém 2. Systém 1 je automatický - reaguje sa svoje okolie čo najskôr, najmä v časoch, kedy si vníma nebezpečenstvo. Z evolučného hľadiska ide o staršiu časť nášho mozgu, ktorá ovláda reakciu "bojuj alebo uteč". Systém 2 sa zapája pri náročnejších problémoch, vyžadujúcich kalkuláciu a rozhodovanie. Z evolučného hľadiska ide o novšiu časť nášho mozgu.

Problémom je, že v obdobiach stresu a neistoty máme tendenciu skôr sa vracať k automatickému, citovo ovplyvnenému Systém 1 ako sa zaoberať väčšou záťažou kognitívneho spracovania v našom rozhodovacom Systéme 2.

Rýchle a pomalé myslenie: obdobia volatility sú obdobiami pre pomalé, zvažujúce myslenie Systému 2

Zdroj: Fidelity Worldwide Investment; Daniel Kahneman ‘Thinking Fast and Slow’

Existujú dva základné behaviorálne predsudky, ktoré nastupujú v časom trhového stresu: stádovitosť - nutkanie robiť to, čo robia ostatní a averzia voči strate - hlboko zakorenená ľudská túžba vyhýbať sa stratám (finančným či emocionálnym). Počas období neistoty, keď trhy klesajú a zdá sa, že všetci predávajú, môžu tieto dva predsudky fungovať v kombinácii a vyvolať na mnohých investorov výrazný emocionálny efekt. To pomáha vysvetliť dôkazy prieskumu, ktoré ukazujú, že niektorí investori predávajú, pretože klesajú ceny.

Kým psychológia investorov môže spôsobiť krátkodobé prehnané reakcie, stojí za to si pamätať, že v dlhších časových rámcoch ceny akcií sú napokon poháňané zásadami ako podnikové zisky a nie náladami investorov. To je dôvodom, prečo by investori nemali dovoliť, aby občasná volatilita prekazila ich dlhodobé investičné plány. V takýchto obdobiach volatility by si investori mali pripomínať , že v hre sú aj behaviorálne predsudky, aby si neznepriatelili sami seba.

“Pravdepodobne najväčším problémom investora - dokonca jeho najhorším nepriateľom - je byť sám sebou." - Benjamin Graham

“Keď sa investor sústreďuje na krátkodobé investície, sleduje variabilitu portfólia, nie výnosy - stručne povedané, dá sa zmiasť náhodnosťou." - Nassim Nicholas Taleb

“Viac peňazí sa premrhalo v snahe predvídať a ochrániť sa pred korekciami ako v korekciách samotných.” - Peter Lynch

Autor: www.fidelity.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7865 | 12.67 % |