Komoditné indexy a ich januárové preváženie

- Uverejnené: piatok, 28. december 2012, 17:30

Investori do komodít majú za sebou ďalší ťažký rok. Výkonnosť troch hlavných sektorov, teda kovov, energetiky a poľnohospodárstva, mala totiž veľké výkyvy. V článku sa tak pozrieme na najobľúbenejšie spôsoby sledovania výkonnosti komodít a potenciálny vplyv januárovej rebalancie.

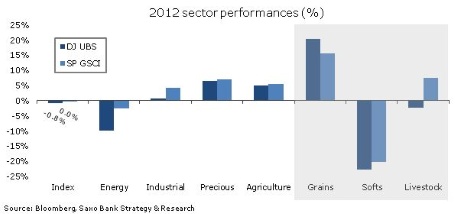

Pri pohľade na výkon jednotlivých sektorov podľa dvoch najsledovanejších komoditných indexov Dow Jones UBS CI a S&P GSCI zistíme, že sa celkové výnosy v tomto roku pohybovali len okolo nuly. Keď to porovnáme so 14 percentnou návratnosťou u indexu S&P 500 alebo 14,5 percentuálnym výnosom u indexu MSCI World, tak na tom tento rok boli komoditné indexy dosť biedne.

Čo je vlastne komoditný index?

Skôr ako sa posunieme ďalej, pozrime sa krátko, čo sa vlastne skrýva pod spojením komoditný index a ako vlastne taký index funguje. Komoditný index buď investuje do komodít alebo sleduje výkonnosť určitej skupiny komodít, a to podľa vopred určených pravidiel. Práve výkonnosť týchto indexov je potom často uvádzaná v médiách alebo keď sa porovnáva výkonnosť komodít s inými trhmi, napríklad akciovými alebo dlhopisovými. Veľkí investori sa väčšinou snažia svoje investície rozložiť. Najmä u komodít, čo je dané vysokou volatilitou, ktorá je neoddeliteľnou súčasťou investovania do jednotlivých komodít. Komoditné indexy pomáhajú investorom porovnať výkonnosť a výnosnosť ich investícií. Vďaka zvýšenej popularite komodít v posledných rokoch rástli aj komoditné indexové fondy.

Dva hlavné indexy

Ako som už uviedol, ako štandardné ukazovatele daného odvetvia slúžia komoditným investorom dva hlavné indexy: S&P GSCI index a DJ-UBSCI. Investori sledujú tieto dva indexy pozorne a už do nich vložili miliardy dolárov - buď priamo do fondov, alebo cez burzové obchodované fondy (ETF), ktoré kopírujú ich výkonnosť. Navyše rad lokálnych komoditných fondov sleduje jeden z týchto dvoch komoditných fondov.

Odlišná skladba a stratégia

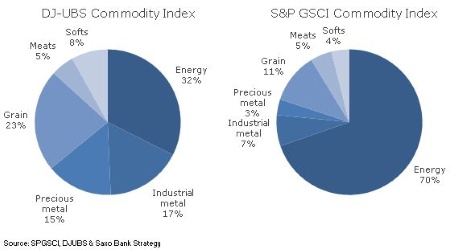

Index S&P GSCI bol založený v roku 1991. Vychádza predovšetkým z pomerov celosvetovej produkcie a skladá sa z 24 fyzických komodít, ktoré sa obchodujú na aktívnych a likvidných futures trhoch. Váha každej komodity je v tomto indexe daná priemernou veľkosťou produkcie a je navrhnutá tak, aby odrážala relatívnu dôležitosť každej komodity vo svetovej ekonomike. Vzhľadom k tejto skladbe je v indexe S&P GSC najviac zastúpený energetický sektor. Až 70 percent indexu sa totiž v súčasnosti investuje do produktov od ropy po zemný plyn.

Naopak index DJ-UBSCI, ktorý vznikol v roku 1998, je oveľa rozmanitejší. Index zahŕňa 22 fyzických komodít, pričom všetky sú zastúpené na aktívnych trhoch futures. Žiadna z týchto komodít nesmie tvoriť menej ako dve alebo viac ako 15 percent indexu a žiadna skupina alebo sektor nesmie tvoriť viac ako 33 percent indexu. Váha každej z komodít sa vypočítava v súlade s pravidlami, ktoré sú nastavené tak, aby relatívne zastúpenie každej z podkladových komodít odrážalo jej dôležitosť vo svetovej ekonomike a likviditu na trhu.

Rozdielne zloženie - rozdielna výkonnosť

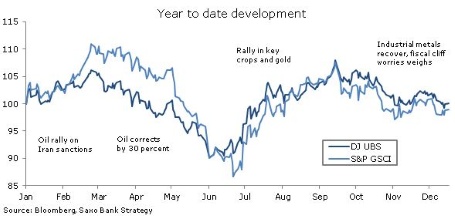

Odlišná štruktúra oboch indexov vysvetľuje ich rozdielne výkonnosti, ako môžete vidieť na grafe nižšie. Napríklad energetický sektor sa na výkonnosti indexu GSCI podieľa najväčšou mierou. To bolo vidieť hlavne počas prvej polovice roka 2012, kedy geopolitické napätie spojené s iránskym jadrovým programom poslalo ropu vyššie, a to predtým, než jej ceny prepadli o 30 percent. Od júna do augusta sa záujem presunul ku kľúčovým plodinám, ako je kukurica, pšenica a sójové bôby. Stálo za tým sucho, ktoré zasiahlo rozsiahle oblasti produkcie v Spojených štátoch, Rusku a na Ukrajine. Indexu DJ-UBS sa darilo lepšie vzhľadom k väčšiemu zastúpeniu obilnín. Podobný vývoj sa opakoval vo štvrtom kvartáli, tentoraz však vďaka dobrému výkonu priemyselných kovov.

Investori, ktorí hľadajú skôr pasívne riadené prostredie, by si tak mali tieto rozdiely uvedomovať. Niekto sa môže zamerať skôr na energetiku prostredníctvom indexu S&P GSCI, zatiaľ čo iný zvolí širší prístup, ktorý ponúka index DJ UBS. A samozrejme existuje aj mnoho ďalších komoditných indexov, ktoré možno obchodovať cez burzové obchodované fondy (ETF). Pravdepodobne najznámejšie sú komoditné indexy Reuters-Jeffries CRB a Rogers International.

Vplyvy januárovej rebalancie

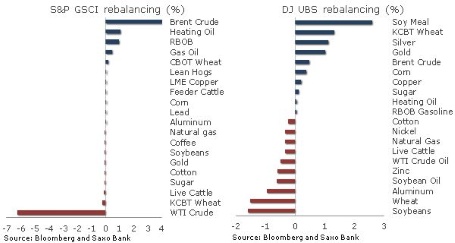

Pri investovaní do komodít cez indexy, ako dva hlavné popísané vyššie, je potrebné počítať s tým, že každý rok prechádza obdobím prevažovania. Dochádza tak k úprave váhy jednotlivých zložiek indexu. Cieľom tohto procesu je upraviť a zladiť existujúce pozície podľa ich konkrétnych výkonností v priebehu predchádzajúceho roka. To všeobecne zahŕňa nákup/navyšovanie expozície komodít, ktoré počas uplynulého roka utrpeli straty na úkor predaja/znižovanie expozície komodít, ktoré boli ziskové. Súčasne je možné upraviť aj celkovú cieľovú váhu konkrétnej komodity alebo sektora a naopak staré kontrakty možno odstrániť alebo miesto nich pridať nové. U oboch hlavných indexov prebieha rebalancia v januári, a to počas päťdňového obchodného obdobia od 8. do 14. januára.

Index DJ-UBS bude v budúcom roku obsahovať po novom aj sójovú múku a pšenicu z kansaskej burzy KCBT. To povedie k výpredaju u pšenice z chicagskej CBOT a sójových bôbov, aby sa vytvoril priestor pre novo zaradené komodity. Zároveň ale zostáva v nezmenenej podobe zachovaná expozícia v sektore obilnín a olejnín. Avšak tou najväčšou zmenou je u indexu S&P GSCI ďalšie navyšovanie expozície ropy Brent na úkor ropy WTI, pretože druhá menovaná na svetovej energetickej scéne postupne stráca na významnosti. A hoci má ropa WTI stále najväčšiu váhu, aj tak sa v indexe dočká redukcie o 6,25 percenta na 24,71 percenta. Naopak ropa Brent posilní svoju váhu o 3,99 na 22,34 percenta indexu.

Odhaduje sa, že hodnota produktov naviazaných na index S&P GSCI dosahuje 80 až 100 miliárd amerických dolárov. Zmena váhy oboch typov ropy tak podľa spoločnosti ETF Securities môže vyústiť v odliv 4,5 miliardy dolárov z ropy WTI a príliv piatich miliárd dolárov do ropy typu Brent. Aj napriek tomu, že v oboch prípadoch ide o dosť vysoké sumy, predstavujú obe tieto hodnoty menej ako dve percentá priemerných obchodovaných denných objemov. Aj preto ich trh zrejme jednoducho vstrebe. Ďalším dôvodom, prečo nemožno očakávať žiadne výrazné zmeny, je fakt, že všetko bolo avizované dostatočne vopredu. Môže tak dôjsť skôr len ku krátkodobým výkyvom časových spreadov. Naopak vplyv na dlhodobé spotovej ceny nemožno očakávať, pretože tieto zmeny nevytvárajú žiadnu novú fyzickú ponuku/dopyt.

Autor: Ole S. Hansen | stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |