Komodity vďaka poľnohospodárskemu sektoru posilnili

- Uverejnené: pondelok, 22. október 2012, 13:40

Makroekonomický výhľad potvrdzuje stabilizáciu dát zo Spojených štátov, predovšetkým potom trhu s bývaním, ktorý sa začína mierne spamätávať. Hoci čínska ekonomika spomaľuje už siedmy kvartál za sebou, známky ozdravenia v poslednom štvrťroku by mohli svedčiť o tom, že druhá najväčšia ekonomika na svete môže mať to najhoršie za sebou. V Európe sa medzitým politici dohodli na bankovej únii a ďalšej integrácii, hoci v tomto ohľade je pred nimi ešte veľa práce a je potrebné vyriešiť nezhody v rámci spoločenstva.

Tieto udalosti oslabili dolár, ktorý sa vrátil späť nad 1,3000 EUR. Naopak akciové trhy sa dočkali ziskov a index S & P 500 sa priblížil takmer päťročnému maximu, a vykompenzoval tak väčšinu strát z predchádzajúceho týždňa. V najbližších týždňoch budú kľúčovými impulzmi novembrové prezidentské voľby v Spojených štátoch, riešenie tamojšieho fiškálneho útesu a zároveň aj geopolitické riziká.

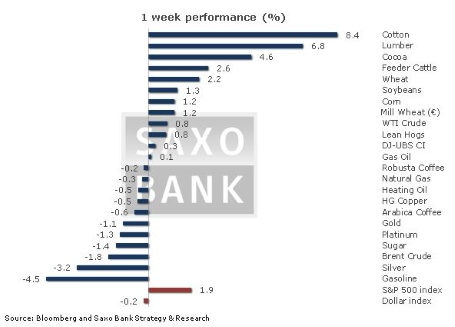

Širší komoditný index DJ-UBS rástol už druhý týždeň v rade. Napriek tomu si od začiatku tohto roka zatiaľ pripísal len 5 percent. Aj tak je to ale lepší výsledok ako trojpercentný návratnosť komoditného indexu S & P GS, v ktorom sú viac zastúpené energetické tituly. Na najväčšie zisky dosiahol poľnohospodársky sektor, najmä potom bavlna, drevo a kakao, zatiaľ čo sa nedarilo benzínu, striebru a rope Brent.

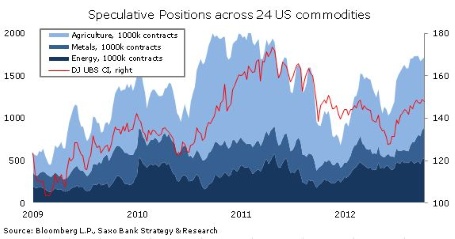

Špekulatívne pozície sú stále atraktívne

Aj napriek mdlej aktivite na oboch hlavných komoditných trhoch zostali špekulatívne pozície naprieč 24 komoditami obchodovanými v Spojených štátoch atraktívne. Hodnota dlhých čistých futures a opcií sa v súčasnosti dostala na 1718 tisíc kontraktov, zatiaľ čo na začiatku roka to bolo len 908 tisíc. Zhruba dvojnásobne od tejto doby vzrástli kontrakty v sektore energetiky a kovov, zatiaľ čo poľnohospodárstvo rástlo o 150 percent. Nikoho neprekvapí, že sektor ťahali obilniny, a to vďaka svojej silnej výkonnosti z posledných šiestich mesiacov.

Cena ropy Brent sa drží blízko priemeru tohto roka

Počas niekoľkých posledných týždňov sa situácia na trhoch s ropou upokojila. Chýbal dostatok impulzov pre pohyb ceny mimo súčasného cenového pásma. Tá tak zostáva blízko 200denného kĺzavého priemeru, ktorý je 112 dolárov a 20 centov (čo je mimochodom aj približne priemerná hodnota od začiatku roka). Rozdiel medzi cenou ropy typu Brent a typu WTI sa však znížil. Cena ropy WTI sa totiž vyšplhala nad 90 dolárov najmä vďaka správam o znížení dodávok z Kanady, ktoré spôsobilo dočasné zatvorenie kľúčového ropovodu. Rozdiel v cenách ale aj tak zostáva dostatočný. Stojí za tým hlavne silný dopyt po severomorskej rope, a to najmä zo strany Južnej Kórei.

Dodávky na trhu s ropou sú teraz dostatočné a tiež vyvážené. Voľné skladovacie kapacity, najmä v Saudskej Arábii, totiž zostávajú nízke, a poskytujú tak dostatočný komfort pre prípadné výpadky v dodávkach. Neschopnosť ceny ropy Brent reagovať na súčasné úrovne zodpovedajúcich dodávok je primárne spôsobená pretrvávajúcimi geopolitickými rizikami. Tie teraz zahŕňajú spory Turecka so Sýriou a Iránu s Izraelom. Banka Goldman Sachs, ako jeden z hlavných advokátov vyšších cien ropy v posledných rokoch, znížila svoj výhľad pre rok 2013 na 110 dolárov za barel. Pritom pôvodný cieľ bol 130 dolárov. Banku k tomu viedol predovšetkým silný nárast nekonvenčných metód ťažby v Spojených štátoch a Kanade.

Náš názor na prípadný ďalší rast cien ropy Brent v blízkej budúcnosti zostáva aj naďalej negatívny. Očakávame, že hranica 116 dolárov za barel odrazí akékoľvek pokusy o ďalší rast. To dáva ďalší priestor na testovanie hraníc odporu na úrovniach 108,50 dolárov a 107 dolárov.

Cena ropy Brent, nejbližší měsíční kontrakt, USD/barel – Zdroj: Saxo Bank

Benzín a rafinérske marže

S ustálením cien ropy v úzkom pásme sa pozornosť investorov v rámci energetického sektora preniesla na benzín. Jeho ceny prišli o časť pomoci kvôli rafinériám, ktoré zvýšili produkciu. To vyústilo v zníženie rafinérskych marží. U zemného plynu pokračovalo obchodovanie do strany, keď sa cena usadila na úrovni 3,5 dolárov za jednu termálnu jednotku. Navyše počas týždňa rástli jeho zásoby, a dostali sa tak na nové maximum z pohľadu dostupnosti suroviny pred nadchádzajúcou vykurovacou sezónou. Tá začína už o niekoľko málo týždňov.

Zlato brzdia zlepšujúce sa dáta z ekonomiky

Zlato malo za sebou úspešnú osemtýždňovú rely, kedy sa špekulatívne pozície viac než zdvojnásobili na 24,4 milióna uncí. Avšak potom došlo k vyčerpaniu nákupného apetítu investorov, čo zvýšilo riziko, že sa v krátkodobom horizonte vytratia slabnúce dlhé pozície. A to ako sa zase zlato pokúsi prekonať hranicu 1800 dolárov za uncu. Striebro dokonca stratilo približne deväť percent oproti svojim nedávnym maximám. Nasledovať by ho mohla aj platina, ktorá sa zdráha ísť nadol kvôli pretrvávajúcej zlej situácii v juhoafrických baniach.

Drahé kovy zostali pod tlakom, keď sa zlatu opäť nepodarilo prekonať hranicu odporu 1800 dolárov. Počas posledných 14 mesiacov došlo k tejto situácii už trikrát. Kombinácia lepších dát z USA, ako bola napríklad posledná správa o vývoji zamestnanosti a oživenie trhu s bývaním, a dramatický nárast dlhých špekulatívnych pozícií počas posledných ôsmich týždňov znervózneli tých investorov, ktorí obchodovali čisto na pozadí podpory vyvolanej kvantitatívnym uvoľňovaním. Zatiaľ čo my v Saxo Bank veríme v to, že prelomenie hranice 1800 dolárov už je len otázkou času, nemožno ignorovať, že zlato musí prejsť hlbšiou korekciou, než budú investori opäť motivovaní sa k nemu vrátiť.

Podpora zo strany fyzických nákupov síce bola utlmená, ale je tu ešte podpora od dvoch najväčších odberateľov zlata (Čína a India). Počas minulého mesiaca totiž vzrástla hodnota čínskeho jüanu a v Indii sa blíži festival Diwali čiže "sviatok svetiel" a oboje by mohlo podporiť fyzický dopyt u týchto dôležitých svetových spotrebiteľov zlata. Kľúčovú úlohu však majú investori do ETF a futures, ktorí rozhodnú o ďalšom smere drahých kovov. Trh bol totiž v posledných týždňoch mierne jednostranný. Lepšia príležitosť k nákupu zlata by sa tak mohla objaviť počas ďalších týždňov.

Spotová cena zlata, USD/unce - Zdroj: Saxo Bank

Prvá hlavná hranica pomoci by mohla byť na 1693 dolároch. Teda ešte pred veľmi dôležitou úrovňou 1661 dolárov, ktorá zodpovedá 50percentnému návratu k májovým až októbrovým hodnotám a tiež 200dennému kĺzavému priemeru. Ak je sentiment na trhu tak dobrý, ako si myslíme, potom sa zlato k tejto hodnote pravdepodobne nevráti.

Platina trpí kvôli vysokému previsu špekulatívneho kapitálu

Tiež platina podľahla výpredajom, a to napriek vypätej situácii v Juhoafrickej republike, ktorá tomuto kovu poskytuje podporu. Naproti tomu vzrástol počet špekulatívnych pozícií, ktoré už sedem týždňov po sebe prekonávali nové rekordy. Súčasné čisté dlhé pozície sa nakoniec dostali na dvojnásobok toho, kde boli v minulých troch rokoch. Vďaka týmto číslam platina pravdepodobne prekoná zlato, u ktorého sa čaká korekcia. A to aj napriek tomu, že súčasná situácia si u platiny žiada o rizikovú prémiu.

Najlepšie sa darilo bavlne a drevu

Výkonnosť naprieč poľnohospodárskym sektorom bola rozdielna a solídne zisky si pripisovali najmä mäkké komodity. Najlepšie sa darilo bavlne, ktorej cena sa vyšplhala na najvyššiu hodnotu od mája. Jej zásoby monitorované burzou ICE Futures US Exchange klesli na najnižšiu úroveň za posledných desať rokov. Spojené štáty ako najväčší exportér bavlny totiž museli kvôli suchému a horúcemu letu znížiť vývozné množstvo tejto komodity na burze s futures, pretože kvalita vlákna bola narušená. Rely na americkom dreve, ktoré tento rok obsadilo tretiu priečku medzi najlepšími komoditami za sójovými bôby a pšenicou, dosiahla 6,5 percenta. Americké stavebníctvo totiž rástlo najrýchlejšie za posledné štyri roky. Producentov ale trápi lykožrút, ktorý má vplyv na dostupnosť borovicového dreva, a teda je možné v tejto oblasti čakať pokles zásob.

Autor: Ole S. Hansen | stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8193 | 9.30 % |