Komodity hľadajú po útoku predajcov podporu

- Uverejnené: pondelok, 14. máj 2012, 10:15

Komoditné trhy utrpeli minulý týždeň straty, pretože všetky hlavné sektory boli pod tlakom vďaka slabým fundamentom, silnejšiemu doláru a investori potrebovali znížiť svoju expozíciu. Indická priemyselná produkcia klesala a Čína počas apríla, kedy investície spomalili na najnižšiu úroveň za posledných desať rokov, prudko spomalila. To vyvolalo otázku, či je to signál konca silného rastu dopytu po komoditách, ktorého sme boli v uplynulej dekáde svedkami. Hlavným zdrojom nervozity zostáva naďalej Eurozóna. V tomto prostredí posilňuje dolár voči euru na takmer štvormesačné maximá, čo pre komodity znamená ďalšiu stratu podpory.

Komoditné trhy utrpeli minulý týždeň straty, pretože všetky hlavné sektory boli pod tlakom vďaka slabým fundamentom, silnejšiemu doláru a investori potrebovali znížiť svoju expozíciu. Indická priemyselná produkcia klesala a Čína počas apríla, kedy investície spomalili na najnižšiu úroveň za posledných desať rokov, prudko spomalila. To vyvolalo otázku, či je to signál konca silného rastu dopytu po komoditách, ktorého sme boli v uplynulej dekáde svedkami. Hlavným zdrojom nervozity zostáva naďalej Eurozóna. V tomto prostredí posilňuje dolár voči euru na takmer štvormesačné maximá, čo pre komodity znamená ďalšiu stratu podpory.

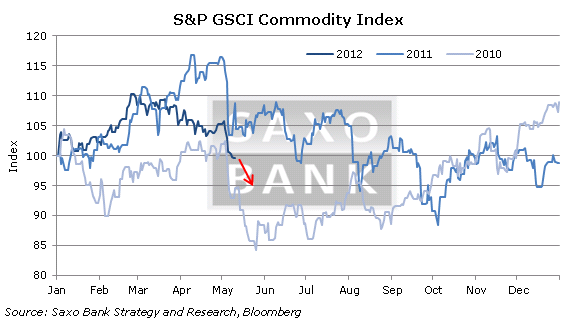

Opakuje sa opäť scenár posledných dvoch rokov, kedy sme videli silný prvý štvrťrok, po ktorom nasledoval slabý druhý kvartál? Pri pohľade na graf nižšie je zrejmé, že pokles indexu S&P GSCI, kde majú veľkú váhu energetické komodity, trvajúce v rade osem dní je najhorší od roku 2008. Líbya v roku 2011 vyhnala ceny ropy vyššie a to sa opakovalo aj tento rok, kedy rope pomohlo napätie v Perzskom zálive. Vlani však touto dobou napätie v Líbyi končilo, kým v Iraku kríza síce poľavila, ale zatiaľ neskončila, čo otvára otázku, či cena ropy nájde čoskoro podporu. My si myslíme, že áno.

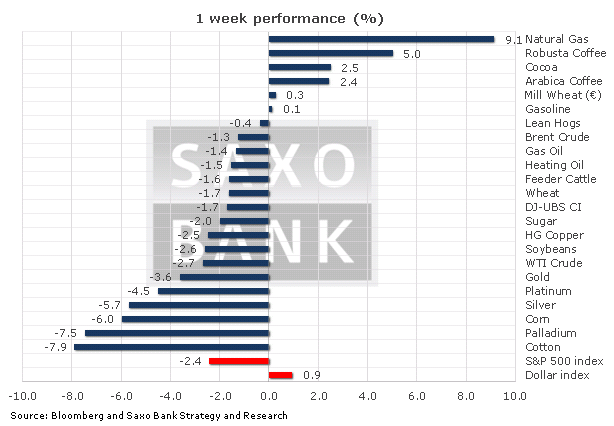

Väčšina jednotlivých komodít počas uplynulého týždňa strácala, len zemný plyn prudko rástol vďaka dôvere, že minimum už sa vytvorilo. Vďaka tomu trpel energetický sektor o niečo menej. Vzácne kovy, najmä striebro a paládium, boli už druhý týždeň pod náporom predajcov.

Čína spomaľuje a s ňou aj dopyt po rope

Čínsky dopyt v apríli spadol na najnižšiu hodnotu za šesť mesiacov a ukázal prvý medziročný pokles po troch rokoch, primárne vďaka zníženému dopytu rafinérií, ktoré vykonávali každoročnú údržbu. Výsledkom je situácia, keď trh očakáva, že dopyt po rope bude slabý ešte niekoľko mesiacov. OPEC aj Medzinárodná energetická agentúra očakávajú, že dopyt po rope koncom roka opäť porastie s rastúcim dopytom z rozvojových trhov, čo preváži pokles spotreby v rozvinutých krajinách. Preto sa ďalší pokles zdá byť obmedzený.

OPEC stále na rekordných hodnotách

Saudská Arábia i OPEC v snahe pomôcť globálnej ekonomike znovu zopakovali výzvu k zníženiu cien ropy. Táto slovná intervencia spolu s rekordnou produkciou krajín OPEC vytvorila tlak na ceny ropy WTI, ktoré klesli pod 100 dolárov za barel a priblížili sa priemernej cene z roku 2011. Správa Medzinárodnej energetickej agentúry uvádza, že ceny ropy pravdepodobne zostanú vďaka nevyriešenému geopolitickému napätiu vysoké, napriek dramatickému zlepšeniu stavu svetových zásob.

Špekulanti sa vrátili späť na zem

Zvýšený počet dlhých pozícií na rope WTI aj Brent, ktoré sme niekoľkokrát označili ako najväčšie riziko pre prípadný pokles, výrazne klesli. Od 1.mája cena ropy WTI spadla o 10 dolárov, čo mohlo znížiť špekulatívne dlhé pozície na 200 miliónov barelov a čo zodpovedá priemeru v posledných troch rokoch. Z tohto uhla pohľadu by ich ďalšie zníženie mohlo vyvolať čerstvé nákupy, pretože previs špekulatívnych pozícií je teraz na rozumnej úrovni. Hlavným faktorom, ktorý držal vysokú cenu počas štvrťroka, bolo geopolitické riziko prameniace z Iránu. Vzhľadom na to, že táto situácia stále nie je vyriešená, sa bude ropa obchodovať s prémiou do doby, než toto napätie odznie, a to by malo teraz pomôcť cenu stabilizovať.

Ropa Brent, svetové meradlo pre fyzické ropné transakcie, väčšinu uplynulého týždňa konsolidovala po výrazne nižších číslach o amerických pracovných miestach. Od májového maxima ustúpila cena o 16 dolárov, teraz by mohla nájsť podporu, najmä na úrovni rastúcej trendovej línie od roku 2008, ktorá sa nachádza na cene 109,50.

Brent Crude – Zdroj: Bloomberg

Zlato hľadá podporu u fyzických nákupov

Po dvojmesačnom obchodovaní do strany sa zlato minulý týždeň prepadlo výrazne nižšie. Došlo k prelomeniu niekoľkých technických indikátorov a dolár posilňuje, čo umožnilo zlatu ísť len jedným smerom. Pozornosť znovu priťahuje hotovosť a vládne dlhopisy, takže vysoko likvidné investície ako zlato predstavujú ľahký exit, čo vysvetľuje, prečo pokleslo viac ako ostatné trhy. Zvlášť keď vezmeme do úvahy, že nervozita pramení zo situácie v Európe.

Špekulatívny investori držia oveľa menej pozícií ako pri dvoch predchádzajúcich korekciách, najmä ak ich porovnáme s prudkými prepadmi v decembri a februári. Obchodníci budú pozorne sledovať správanie fyzických kupujúcich, ktorí trh podporovali aj pri predchádzajúcich korekciách. Investori, ktorí držia burzové obchodovateľné produkty, predávali v uplynulom mesiaci len obmedzený počet pozícií. Podľa môjho odhadu by sa mali začať obávať len v prípade, že zlato bude mať za rok negatívnu výkonnosť a klesne pod decembrové minimá na 1522 USD.

Podpora na 1550 USD

Teraz všetci hovoria o podpore na 1550 USD, čo znamená, že buď zlato nájde podporu pred dosiahnutím tejto úrovne alebo bude testovať decembrové minimá. Prípadní kupujúci by mali zostať mimo a počkať, ako sa situácia vyvinie. Nárast ceny späť nad 1610 dolárov by bol pozitívny, dalo by sa naň nazerať ako na signál konca tohto poklesu.

Spot Gold – Source: Bloomberg

Zhoršujúci sa výhľad pre kukuricu a sójové bôby

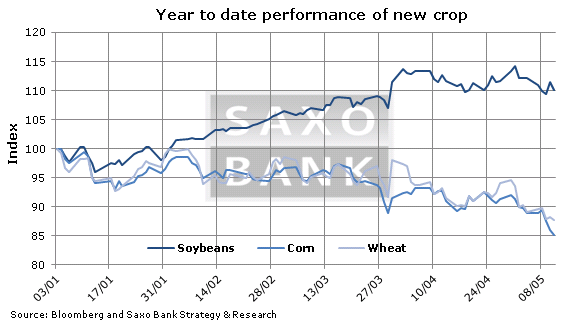

Americká produkcia kukurice by tento rok mala dosiahnuť nové maximum a zásoby by sa mali dostať na šesťročné rekordy. Podľa posledných správ by mali farmári za predpokladu normálneho počasia zasiať najviac kukurice za posledných 75 rokov, čo by malo v nasledujúcich mesiacoch stabilizovať ceny.

Ceny sójových bôbov by sa zatiaľ mali držať, pretože zásoby sú nízke napriek veľkej produkcii. Je to dôsledok výraznej straty juhoamerickej produkcie, ktorú spôsobilo nepriaznivé počasie a veľký export do Číny. To sťaží rast zásob nad súčasné kritické minimá. Ceny pšenice na tom tiež nebudú v najbližších mesiacoch najlepšie, ale podporu by mal poskytnúť fundament v podobe rastúceho dopytu po kŕmnej pšenici v ďalších rokoch.

Obchodníci, spotrebitelia i výrobcovia sa pokúšali celý rok vyrovnať s rozdielnym vývojom všetkých troch komodít, kedy ceny novej úrody sójových bôbov prekonávajú kukuricu a pšenicu tento rok o 25 percent. Sójové bôby sú jedinou komoditou, pri ktorej došlo v uplynulých dvoch mesiacoch k zvýšeniu investícií. Špekulatívne dlhé pozície sú na rekordných úrovniach a zvyšujú riziko spľasnutia bubliny. Ani pozitívny fundament potom nemusí stačiť na odvrátenie dočasnej korekcie, pretože rastie riziko uzamykania ziskov.

Autor: Ole S. Hansen | Stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8193 | 9.30 % |