USD nad zlato

- Uverejnené: utorok, 13. december 2011, 19:05

Sentiment

Sentiment

Včera sme boli svedkami situácie, keď sa trh nepýta, ale predáva. Politici neboli schopní predstaviť riešenie eurodlhovej krízy, dôvody sme si už spomínali včera. Trh mačku vo vreci neprijal, ratingové agentúry podobne. Dnešok je o niečo pokojnejší, veľký odraz však neprišiel. Španielska a grécka aukcia dopadli v podstate neutrálne, nemecké dáta len lepšie ako veľmi zlé, americké dáta skôr sklamali, politici sú našťastie potichšie. Kovy tak v okolí nuly, rope sa darí vďaka plejáde nových problémov na blízkom východe, napätím pred zasadnutím OPEC a napriek zrušeným sankciám EÚ.

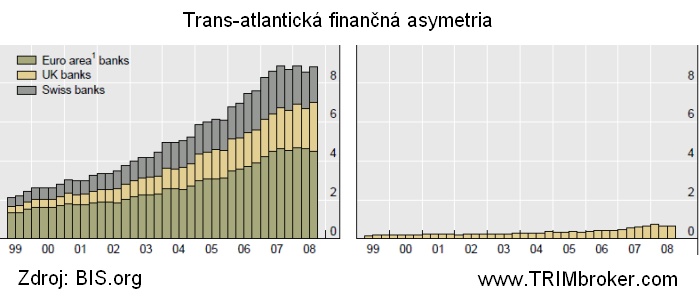

Boli sme svedkom výpredaja, kedy hlavne kovy tvrdo testovali svoje suporty a práve zlato nevydržalo a zosunulo sa na dvojmesačné minimá. Už včera sme spomínali vybrané faktory, ktoré majú potenciál tlačiť zlato smerom nadol. Nespomenuli sme však jedného z najdôležitejších hráčov - banky. Tie majú aktuálne obrovské problémy získať likviditu a napriek intervencii z konca novembra, ktorá mala za cieľ zlacniť dolárové financovanie. Prečo potrebujú európske banky tak súrne USD likviditu? Odpoveď nám dá nasledujúci dvojgraf:

Z grafu vyplýva, že majetok európskych bánk denominovaný v USD (ľavá časť grafu) vzrástol od roku 1999 do roku 2008 z $2 bil. na $8 bil., teda na štvornásobok. Naopak, majetok amerických bánk v EUR (pravá časť grafu) vzrástol minimálne. Európske banky boli navyknuté financovať sa z peňažných fondov USA - dostatok likvidity, nízke sadzby. Európske banky si teda požičiavali krátkodobo s nízkym úrokom a požičiavali im práve americké peňažné fondy, ktoré spravovali úspory Američanov. Teda - americký občan vložil svoje peniaze do peňažného fondu, dostal svoje 1% ročne. Peňažný fond požičal európskej banke napríklad za 1.5%, takže si efektívne zabezpečil maržu 50%. Európska banka si požičala za 1.5% a nakúpila povedzme aktívum, ktoré prinášalo 3% ročne. Takže marža 100%. Všetko funguje ako má, tento rok napríklad 10 najväčších amerických peňažných fondov spravuje $654 mld., ešte v lete mali expozíciu voči európskym bankám vo výške 50% spravovaného majetku - teda $327 mld. Prišla však kríza, peňažné fondy považujú európske banky za rizikové a obmedzujú expozíciu. Aktuálne už len na úrovni 37.7% majetku. To značí, že európske banky prišli o takmer $161 mld. financovania. Nastal problém, banky sa snažili získať dolárovú likviditu na medzibankovom trhu. Výsledok? 3-mesačná sadzba na USD sa viac ako zdvojnásobila - z 0.25% na 0.52%. Najlepšie to vidieť na EURUSD swape, ktorý sa v novembri zosunul na trojročné minimá. Čím je náročnejšie získať USD likviditu, tým je táto drahšia a tým viac klesá hodnota swapu.

Ako sa toto všetko týka zlata? Jednoducho. Požičať zlato je jedna z možností ako získať likviditu. Banky začali tak masívne požičiavať zlato, až dostali jeho výnos do záporných čísel. Likvidity teda nie je dosť a naďalej pretrváva väčší dopyt po USD ako po zlate. Banky tak predávajú zlato a čím viac zlata predajú, tým nižšia je sadzba na požičanie zlata. Záporná sadzba v skutočnosti znamená, že banka ešte zaplatí za to, že niekomu požičia zlato. Urobí to preto, pretože druhá strana poskytne hotovosť. Banky tak vypredávajú čoraz viac zlata a zlato sa im míňa. Odkiaľ získať ďalšie zlato? 8. decembra nastala zvláštna situácia, keď práve v okamihu, keď zlato prelamovalo úroveň $1755 prišli na trh FED, BOE a BIS, aby predali zlato. Mnohí to pripisovali "sprisahaniu" monetárnych autorít proti rastúcemu zlatu. Načasovanie je v skutku zaujímavé, ale podstatné je, že krok prišiel v čase, keď banky zlato potrebovali ako kolaterál. Graf spredu medzi 3M LIBOR a 3M lease rate na zlato.

Na grafe sú zakrúžkované dva posledné výrazné prepady spredu medzi sadzbami na zlato a USD. Prepad má na svedomí znižovanie sadzieb na zlato a to má zase na svedomí zvyšovanie ponuky zlata na trhu - teda jeho predaj.

Vážnosť situácie podčiarkuje ďalší graf, vývoj toho istého spredu ale v 1 mesačnom horizonte. Dáta Bloomberg siahajú do roku 1998, ale takýto prepad sme ešte nezaznamenali. Okrem toho je zaujímavé, že tento spred bol až do roku 2008 kladný. Jednoducho nebol problém s likviditou.

Môžeme sa rozprávať o zlate ako jedinej skutočnej mene (to naďalej je), ako hedžingu voči inflácii (hoci aktuálne hrozí skôr deflácia) a tiež tlačeniu likvidity USD ktorá nafukuje ceny aktív. Ale práve nafúknuté ceny aktív sú práve tým dôvodom, prečo budeme potrebovať čoraz viac dolárov. Aktíva sú financované dlhom (viď príklad európskych bánk). Dlh je krytý aktívom. Ak aktívum stráca na hodnote, veriteľ požaduje vyplatenie dlhu. Banka potrebuje doláre. To isté sa deje v prípade rolovania dlhov, ak banka neprefinancuje svoje dolárové financovanie má problém. Je ochotná za doláre zaplatiť viac (rast medzibankových sadzieb). Prípadne požičať toľko zlata, koľko sa len dá aby získala likviditu. USD je tak čoraz cennejší. Banky momentálne nezaujíma bezpečný prístav, potrebujú likviditu, nie zlato. A to je dôvod, prečo po včerajšku i dnes vedie striebro nad zlatom. Zlatko aktuálne nefiguruje ako bezpečný prístav, ale rizikové aktívum, ktoré vie stúpať / klesať i viac ako o 2% denne.

Technická situácia

Pri pohľade z perspektívy týždňového grafu vidíme, že zlato nie lenže rastie už 11. rok, ale niekoľko krát akcelerovalo svoj rast. To je v poriadku, ale všetko má svoje medze. Keďže zlato nedokázalo prelomiť symetrický smerom nahor, urobilo tak smerom nadol. V prípade širšej korekcie je možné zlato vidieť na úrovni $1620 resp. $1600, čo by v podstate znamenalo len vymazanie ziskov, ktoré zlato zaznamenalo len v rámci augusta. Teda to by ešte stále boli len 4 mesačné minimá. Zároveň by to znamenalo testovanie posledného dvojročného rastového trendu. Bude veľmi zaujímavé sledovať ďalší vývoj. Rast zlata môže dosiahnuť len vyriešenie financovania bánk resp. nákupy centrálnych bánk, ktoré vyčkávajú na zaujímavejšie úrovne. Naposledy na úrovni 200 MA na konci septembra $1532.50.

Autor: Tomáš Plavec | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |