Screening akcií: Firmy sektora spotrebiteľských služieb v S&P 500

- Uverejnené: streda, 09. február 2011, 12:30

Zo všetkých finančných inštrumentov lákajú investorov najviac akcie. Ich počet je ale naozaj obrovský a výber správnych akcií na nákup, poprípade na predaj je veľmi zložitý. Preto sme sa potenciálnym obchodníkom rozhodli túto činnosť uľahčiť a vybrať podľa konkrétnych parametrov zaujímavé akcie. Následne by sme sa chceli týmto akciám venovať v aktuálnom spravodajstve v Zóne obchodníka.

Zo všetkých finančných inštrumentov lákajú investorov najviac akcie. Ich počet je ale naozaj obrovský a výber správnych akcií na nákup, poprípade na predaj je veľmi zložitý. Preto sme sa potenciálnym obchodníkom rozhodli túto činnosť uľahčiť a vybrať podľa konkrétnych parametrov zaujímavé akcie. Následne by sme sa chceli týmto akciám venovať v aktuálnom spravodajstve v Zóne obchodníka.

Ako štvrtý v poradí vám prinášame výsledok screeningu akcií zo sektora spotrebiteľských tovarov v rámci indexu S&P 500 na základe ukazovateľov finančnej a hodnotovej analýzy. Výber firiem robíme v softvéri Bloomberg Professional. Náš výber akcií má tradične 2 fázy: screening a ranking. V rámci screeningu sa snažíme z našej množiny vylúčiť akcie, ktoré sú fundamentálne zlé. Akcie, ktoré nám po vylúčení zlých akcií zostanú, zoradíme podľa vybraných kritérií (použijeme scoringový model) a dostaneme tak poradie akcií, ktoré sú fundamentálne dobré.

Fáza A: Screening

Prostredníctvom screeningu sa snažíme vylúčiť zlé spoločnosti. Použili sme pritom nasledovné kritériá:

1.) Total equity – goodwill >0

Mnohým firmám sa stáva, že nakúpia ostatné firmy drahšie než je hodnota ich majetku v účtovníctve, a teda zaplatia určitú prémiu. Táto prémia sa v účtovníctve firmy zaúčtuje ako goodwill. Problémom je, že goodwill je nehmotné aktívum, a často je zdrojom strát pre firmu v budúcnosti, keď firma musí hodnotu draho nakúpených firiem znižovať cez odpisy, ktoré znižujú zisk. Preto je vysoká hodnota goodwillu rizikom a v žiadnom prípade by nemala presiahnuť veľkosť vlastného imania, pretože v takom prípade by v prípade likvidácie firmy akcionári nič nedostali.

2.) ROE> 0

Jedná sa o rentabilitu kapitálu, ktorý do spoločnosti vložili akcionári. Kritérium zaručí, že všetky vybrané firmy budú ziskové.

3.) NWC > 0

Net Working capital (čistý pracovný kapitál) vyjadruje rozdiel medzi krátkodobými aktívami a krátkodobými záväzkami, ktoré firma má. Mať kladný čistý pracovný kapitál je pre firmu dôležité hlavne kvôli tomu, aby mohla reagovať na nepredvídané situácie a splácať záväzky v krátkodobom horizonte.

4.) PE x PB < 35

Cieľom tohto ukazovateľa je ukázať, či je daná akcia predražená. Výborným indikátorom pre toto sú pomerové ukazovatele price/earnings (P/E)a price/book (P/B). P/E vyjadruje pomer ceny akcie na trhu k zisku na jednu akciu (EPS) za posledných 12 mesiacov. P/B vyjadruje pomer ceny akcie k účtovnej hodnote na akciu (vychádza z poslednej kvartálnej súvahy). Problémom však je, že sa často stáva, že firma má síce nízke P/B, ale zase vysoké P/E alebo naopak. Z tohto dôvodu je lepšie použiť súčin týchto dvoch veličín. Platí, že čím nižší tento ukazovateľ je, tým menej je firma drahá, a teda tým lepšie pre nás investorov. Ako limit sme určili hodnotu 35.

5.) Operating margin 5-year geometric growth >0

Jedným z kritérií je priemerný rast operačných marží za posledných 5 rokov . Operačná marža vyjadruje percento tržieb, ktoré zostane po odpočítaní priamych nákladov na pokrytie nepriamych nákladov a zisku. Geometrický priemer pritom dáva vyššiu váhu najnovším výsledkom. Čím vyššie marže, tým lepšie pre firmu, pretože dosiahne väčší zisk a v prípade zostrenia konkurencie si bude môcť dovoliť razantnejšie znižovať ceny. Naším cieľom je, aby operačné marže za posledných 5 rokov rástli, pričom dôležitejšie sú pre nás rasty v posledných rokoch.

Fáza B: Ranking

Screen nám zúžil počet firiem, ktoré spĺňajú naše požiadavky. Teraz zostáva zistiť, ktorá z nich je najlepšia a naopak. Na určenie poradia firiem použijeme skóringový model. Ten funguje tak, že sformulujeme určité parametre ku ktorým priradíme váhy. Na základe týchto parametrov model priradí firmám body podľa poradia v jednotlivých ukazovateľoch a konečné poradie je určené ako súčet týchto bodov podľa váh jednotlivých kritérií. Tie sú nasledovné:

ROE, váha 10%

Tento ukazovateľ dáva do pomeru čistý zisk a celkové vlastné imanie. Čím vyššie ROE, tým ziskovejšia je spoločnosť.

Relative P/E, váha 10%

Relative P/E vyjadruje pomer P/E akcie k priemernému P/E indexu. Ak je tento pomer nižší než 1, znamená to, že akcia má nižšie P/E než index, a teda je lacnejšia. Obdobie, ak je relative P/E vyššie než 1, hovorí to o tom, že akcia je drahšia než priemer indexu. Na účely nášho rankingu je lepšie mať relative P/E čím nižšie.

Total debt/total assets, váha 10%

Udáva celkovú mieru zadĺženia. Čím vyššia úroveň dlhu, tým vyššie riziko. Preto sú pre investorov lepšie skôr firmy s nižším dlhom.

Quick ratio, váha 10%

Je meradlom likvidity, ktoré porovnáva krátkodobé aktíva s krátkodobými pasívami. Z krátkodobých aktív sú pritom vylúčené zásoby, ktoré je často problematické rýchlo predať. Preto čím vyššie quick ratio, tým likvidnejšia je spoločnosť, čo je lepšie pre investora.

Dividend yield, váha 10%

Dividendový výnos vyjadruje pomer medzi ročnou dividendou, ktorú spoločnosť vyplatila za posledných 12 mesiacov a aktuálnou trhovou cenou akcie. Čím vyšší výnos, tým lepšie pre investorov.

Operačný CF/EBITDA, váha 10%

Operačný cashflow je vyjadrením toho, či spoločnosť dokáže svoj zisk skutočne aj vybrať v peňažnej podobe. Ak sú zisky vysoké a operačný CF nízky, značí to, že firma buď nedokáže vymáhať svoje pohľadávky alebo generuje veľkú časť ziskov účtovnými trikmi. Operačný CF porovnávame s ukazovateľom EBITDA, čo je zisk bez úrokov, daní a odpisov. Tento ukazovateľ vyjadruje teda zisk z operatívnej činnosti. Čím vyšší je pomer operačného CF k EBITDA, tým vyššia časť zisku sa premieta aj do prílevu hotovosti, a teda tým lepšie pre investora.

NWC/Total assets, váha 10%

Net Working capital (čistý pracovný kapitál) vyjadruje rozdiel medzi krátkodobými aktívami a krátkodobými záväzkami, ktoré firma má. Mať kladný čistý pracovný capital je pre firmu dôležité hlavne kvôli tomu, aby mohla reagovať na nepredvídané situácie a splácať záväzky v krátkodobom horizonte. Aby sme mohli porovnávať firmy s rozdielnou veľkosťou súvahy, uvádzame čistý pracovný kapitál v pomere k celkovým aktívam. Čím vyšší tento pomer je, tým lepšie.

5-ročný priemerný rast diluted EPS, váha 10%

Ďalším kritériom je 5-ročný priemerný rast zisku na akciu (EPS). Vychádzame pritom z diluted EPS, čo je zisk na akciu upravený o akýkoľvek negatívny efekt vydaných opcií a warrantov , ktorých uplatnenie by zriedilo podiel existujúcich vlastníkov, a teda znížilo priemerný zisk na akciu pre súčasných akcionárov. Platí, že čím vyšší je tento ukazovateľ, tým lepšie.

PEx PB, váha 10%

Cieľom tohto ukazovateľa je ukázať, či je daná akcia predražená. Výborným indikátorom pre toto sú pomerové ukazovatele price/earnings (P/E)a price/book (P/B). P/E vyjadruje pomer ceny akcie na trhu k zisku na jednu akciu (EPS) za posledných 12 mesiacov. P/B vyjadruje pomer ceny akcie k účtovnej hodnote na akciu (vychádza z poslednej kvartálnej súvahy). Problémom však je, že sa často stáva, že firma má síce nízke P/B, ale zase vysoké P/E alebo naopak. Z tohto dôvodu je lepšie použiť súčin týchto dvoch veličín. Platí, že čím nižší tento ukazovateľ je, tým menej je firma drahá, a teda tým lepšie pre nás investorov.

Odhad P/E na budúci rok, váha 10%

Vyjadruje pomer súčasnej ceny akcie a zisku očakávaného analytikmi na nasledujúcich 12 mesiacov. Čím nižší je tento ukazovateľ, tým výhodnejšie by sme mali nakúpiť – za predpokladu, že sa očakávania analytikov naplnia.

Výsledky screenu

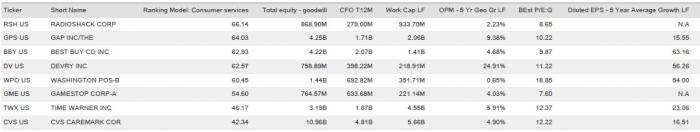

Náš screen vybral 8 akcií, ktoré model zoradil nasledovne: Radioshack corp. (RSH) , GAP, inc. (GPS) , Best buy (BBY) , Devry (DV) , Washington Post (WPO) , Gamestop (GME) , Time Warner (TWX) a CVS Caremark (CVS) .

Výsledky screenu v tabuľke:

Autor: Martin Baláž | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7379 | 18.07 % |