Koniec výnimočnej doby pre komodity verzus ôsma zmena kvantitatívneho uvoľňovania

- Uverejnené: pondelok, 27. máj 2013, 23:42

Práve som na služobnej ceste v Singapure. A práve tu sa mi vždy dobre premýšľa o svetových makroekonomických témach. Tentoraz ma inšpirovali tamojší vysoko postavení úradníci, ktorí upozorňujú najmä na dva problémy. Prvým je potreba reforiem v Číne a tým druhým bubliny spôsobené kvantitatívnym uvoľňovaním, ktoré sa rozmohlo na celom svete. A aby som to zhrnul do jednej vety a tiež titulku tohto článku: koniec výnimočnej doby pre komodity verzus ôsma zmena kvantitatívneho uvoľňovania. (Pre tých, čo nehrajú baseball - zápas má obyčajne deväť zmien. To znamená, že v ôsmej časti už s výsledkom pohnete len veľmi ťažko.)

Nástup deviatej zmeny brzdí Carney

V deviatej zmene nie sme z jedného jediného dôvodu - Mark Carney zatiaľ neprevzal opraty britskej centrálnej banky. To sa stane až 1. júla tohto roka. Svet sa potom v lete ešte dočká poslednej dávky menovej drogy, ktorú ako prvé začali užívať Spojené štáty.

Mark Carney je keyneziáncom skrz naskrz. Stojí na čele rady pre finančnú stabilitu G20, predtým bol tiež zamestnancom Goldman Sachs, pracoval na kanadskom ministerstve financií, až nakoniec (zatiaľ) zakotvil ako guvernér kanadskej centrálnej banky. Má diplomy z Harvardu a Oxfordu a väčšieho keyneziánca by ste hľadali len ťažko. Pomaly sa tak pripravte na britskú verziu nekonečného kola kvantitatívneho uvoľňovania. Čo sa týka britskej libry (GBP) v druhom polroku tohto roka, sme dosť nedôverčiví. Naopak odporúčame počkať na iný katalyzátor, ktorý potom naštartuje jej obchodovanie.

Úradníci zo Singapuru obhajujú reformy

Ale späť k mojej návšteve Singapuru - tamojší úradníci, ktorých si naozaj veľmi vážim, teraz dookola obhajujú obranné stratégie a hlavne potrebu reforiem. Na podobné výzvy som pritom čakal už pár rokov. Akýkoľvek problém vás najprv musí dostať na kolená, a až potom si uvedomíte, ako potrebný je mandát pre zmenu.

Singapurský podpredseda vlády a súčasne minister financií Tharman Shanmugaratnam v pondelok predniesol veľmi príznačnou vetu: "Ak nezačne proces rozpočtovej konsolidácie a štrukturálnych reforiem, ktoré by zabezpečili pre najbližších 10 rokov udržateľnejší rast, mohla by mať svetová ekonomika problém so stagnáciou."

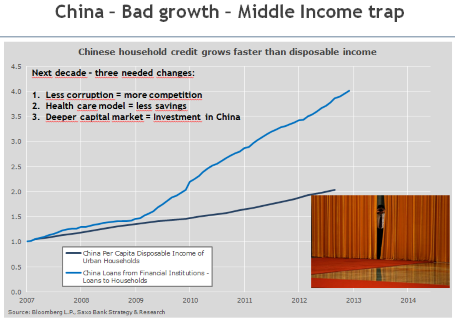

K Číne sa potom Shanmugaratnam vyjadril nasledovne: "Čína sa musí pustiť do reformy svojej štátnej správy, aby vôbec mohla v dlhodobom horizonte udržať svoj ekonomický rast a aby sa vyhla pádu do tzv. pasce stredného príjmu, kedy rastú náklady, ale naopak klesá konkurencieschopnosť. " Tu je potrebné poznamenať, že práve Singapur je kľúčovým poradcom čínskej vlády.

Svetová ekonomika sa podľa Shanmugaratnama až príliš spolieha na centrálne banky, aby ju vyviedli z toho najhoršieho. Avšak zároveň odkladá reformy, ktoré sú potrebné k tomu, aby sa vrátila do svojich koľají a aby rástla.

Shanmugaratnam sa vyjadroval aj k európskym (a americkým) politikom. Podľa neho majú poriadne počúvať názory ostatných: "Všetci vieme, aké zmeny je potrebné urobiť v oblasti daní, na trhu práce, v zdokonaľovaní ľudského kapitálu, k náprave nerovnováh a konkurencieschopnosti, k tomu, aby sa z rozvojových ekonomík stali rozvinuté alebo napríklad ako je potrebné reformovať dôchodkový systém v Číne. "

Nezostáva mi než so singapurským ministrom súhlasiť. Cesta, ako zo súčasného prostredia nízkeho rastu a produktivity von, je nasledujúca: zvýšiť stimuly a nastaviť zodpovedajúcu daňovú schému, zabezpečiť si tú najlepšiu a najpružnejšiu pracovnú silu a súčasne podporiť každý start-up alebo rozvíjajúci sa priemysel, ktorý má potenciál a stojí za riziko. Toto všetko sa týka ponukovej stránky a mikroekonomiky, ktorá (ako rád a často tvrdím) tvorí 80 až 85 percent ekonomiky. A nezabúdajte ani na koncept Bermudského trojuholníka ekonomiky, ktorý sa týka zákernosti a všetkých možných účinkov nafukovania bubliny v oblasti makroekonomiky.

Stav bežného účtu vám povie všetko

Koniec komoditného "supercyklu" prinesie Číne nižší ekonomický rast. Kľúčové prvky pre znovunaštartovanie tamojšej ekonomiky nájdete na obrázku nižšie.

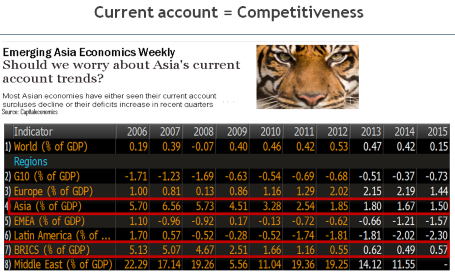

Nižší potenciál k rastu je čiastočne spôsobený klesajúcou konkurencieschopnosťou, čo sa dá jasne vyčítať z dát k bežnému účtu ázijských krajín. Vo svojich najlepších rokoch mali ázijské exportné veľmoci a krajiny skupiny BRIC (Brazília, Rusko, India a Čína) na bežných účtoch prebytky vo výške 5 až 7 percent HDP. Teraz sú bežné účty krajín BRIC ťažko v pluse a v rámci celého ázijského regiónu sú na mínus dvoch percentách. Navyše dáta popisujúce bežný účet nikdy neklamú. Na tento ukazovateľ sa pozriete zo všetkého najskôr, keď hľadáte hodnotenie niečej konkurencieschopnosti.

Pre Čínu znamenajú nižšie prebytky na bežnom účte aj nižší domáci dopyt. To má potom vplyv na pomalší rast komoditných mien a tiež Ázie ako celku. Keď sa na to ale pozrieme z tej lepšej stránky, svetová ekononomika je teraz vo väčšej rovnováhe ako v roku 2006 alebo 2007. Vtedy bol rozdiel medzi ázijskými prebytky a európskymi deficitmi najmarkantnejší. Vyrovnať tieto svetové nerovnosti bol vždy problém. Nakoniec by sme sa mohli dočkať aj toho, že všetko bohatstvo by sa nahromadilo v Ázii, zatiaľ čo v skrachovaných Spojených štátoch a Európe by už neboli žiadni zákazníci.

Výnimočná doba pre komodity ustáva

Kým sú vlády Spojených štátov a európskych krajín neustále na pokraji bankrotu, súkromný sektor sa opäť prebúdza k životu.

Bývalý hlavný investičný riaditeľ spoločnosti Government of Singapore Investment (GSIC) Ng Kok Song na 66. ročníku konferencie Inštitútu CFA veľmi pekne vystihol celý čínsky problém: "V minulých rokoch sa Čína dostala do situácie, kedy začala meniť smer svetovej ekonomiky. Teraz je však otázkou, či to zvládne aj naďalej a aké to bude mať pre nás investorov dôsledky. "

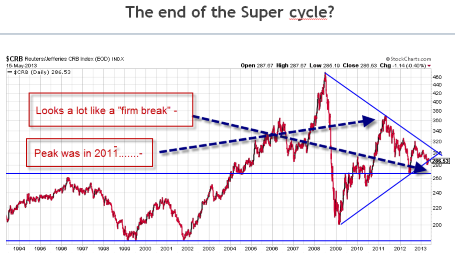

Tzv. supercyklus komodít si buď vyberá pauzu, a alebo dokonca končí. A to dramaticky mení naše odporúčania. Dokazuje to aj súčasný trend pri bežnom účte a zároveň aj extrémny výpredaj v Austrálii. Ďalšie komoditné meny by potom mali tento vývoj nasledovať. (O najčastejšie obchodovaných komoditných menách sa dočítate viac v tomto článku: Koniec supercyklu komodít dopadne najviac na nasledujúce meny). Takzvaným "odborníkom" pritom zabralo zhruba dva roky zistiť, že vrcholom indexu CRB bol rok 2011 (čo bola dokonca nižšia úroveň ako v roku 2008!). A tipujem, že podobne to bude fungovať aj u nekonečného kvantitatívneho uvoľňovania.

Keď Singapur začne hovoriť, pozorne načúvajte

Podľa nového investičného riaditeľa GSIC Lim Chow Kiata nás u dlhopisov a akcií čakajú v najbližších desiatich rokoch nižšie výnosy.

Priemerné ročné výnosy u dlhopisov sa v rámci najrôznejších modelových portfólií majú v budúcej dekáde pohybovať okolo 1,9 percenta, zatiaľ čo u akcií sa stredný reálny výnos dostane na 1,6 percenta. "Stále viac a viac investorov sa naháňa za výnosmi a berie na seba vyššie riziko, takže na zmiernenie prípadných problémov nezostáva dosť priestoru," dodáva Kiat.

Každopádne je milé byť v krajine, ktorá má takto pragmatické postoje, otvorene čelí výzvam a uvažuje v dlhodobejšej perspektíve. Keď Singapur začne hovoriť, radšej pozorne počúvam. Oproti tomu, čo som videl počas 100 dní v roku na cestách, ponúka Singapur príjemnú zmenu: nesľubuje (ale naopak pripravuje) reformy a následné oživenie "už" za ďalších šesť mesiacov. Zvyšok sveta by si mal vziať zo Singapuru príklad.

Autor: Steen Jakobsen | hlavný ekonóm Saxo Bank | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8644 | 4.02 % |