Kvantitatívne uvoľňovanie zo strany Fedu? Kým budú trhy silné, nepočítajte s ním

- Uverejnené: štvrtok, 30. august 2012, 12:46

Logike akciových trhov v súčasnosti chýba logika. Ak by sa investori pozornejšie pozreli na to, čo Fed práve robí a nie na na to, v čo dúfajú, že urobí, potom by zrejme na trh teraz radšej ani nevstupovali.

Modus operandi

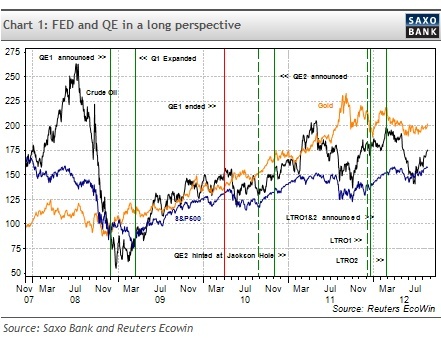

Pri pohľade na krátku históriu kvantitatívneho uvoľňovania (quantitative easing - QE) je zrejmé, že k nemu došlo, keď boli akciové trhy pod silným tlakom (pozri graf č 1). QE malo pôvodne slúžiť k zlepšeniu nálady investorov, k vyhnutiu sa panike a samozrejme malo podporiť rast ekonomiky.

Prvý graf Saxo Bank ukazuje udalosti, ktoré Fed ku kvantitatívnemu uvoľňovaniu prinútili. Najprv to boli otrasy na finančných trhoch v novembri 2008, ktoré dospeli až k prvej vlne QE po neustálych prepadoch indexu S & P500 a totálnej strate dôvery investorov. Trhy potom strácali aj v auguste 2010, keď strýko Sam alebo radšej strýko Ben prerušil ďalšiu podporu, čo nakoniec viedlo k druhej vlne QE2 oznámené v Jackson Hole.

Od tej chvíle prevzala od Fedu štafetu ECB a finančné trhy podporila dvoma vlnami dlhodobých refinančných operácií (Long-term refinancing operation - DRO).

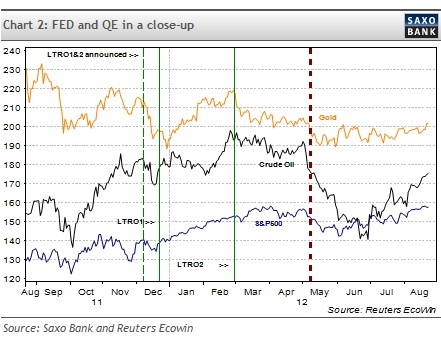

Od môjho prvého článku na túto tému zo začiatku mája (pozri bodkovanú čiaru na grafe č 2) sa objavilo krátke obdobie, keď boli akcie a ropa opäť pod tlakom. Za poklesom cien ropy však stálo nižšie riziko spojené s ukľudnením situácie v Iráne skôr než "sklamaním" investorov, ktorí očakávali rast. Index S & P500 od tej chvíle zažívalo úspešnú šnúru a zlato potom neskôr jeho tempo dohnalo.

Tí, ktorí svoje investície zakladajú na očakávaniach skorého tretieho kola kvantitatívneho uvoľňovania a myslia si, že vďaka nemu sú ich investície bezpečné, sa mýlia. Čím viac trhy porastú, tým menej má Fed dôvodov zasiahnuť.

Investori by si mali uvedomiť, že všetky tie kvantitatívne uvoľňovania od začiatku finančnej krízy sú úplne nekonvenčným riešením. A to ich prirodzene limituje. Nejde totiž len o zmeny úrokových sadzieb!

Politika

Cieľom Fedu bolo vždy uprednostniť blaho Američanov pred politikou, čo sú v tomto prípade prezidentské voľby konajúce sa 6. novembra. Keď vkročí Fedu do cesty akákoľvek politika, potom banka o mesiac alebo dva svoje kroky, pokiaľ nie sú nevyhnutné, dokáže pribrzdiť. Blíži sa konečná fáza prezidentských volieb, takže by investori mali čakať, že Fed zostane stranou tak dlho, ako to len bude možné.

Aké sú moje závery

Ďalšieho kola kvantitatívneho uvoľňovania zo strany Fedu sa nedočkáme, kým sa bude situácia na finančných trhoch aj naďalej zlepšovať. Jednoducho by to nedávalo zmysel. To je v súlade s mojím celkovým pohľadom na súčasnú situáciu na trhu. Tam teraz totiž vládne odvrat od fundamentálnych hodnôt a útek k akciám je založený čisto na špekuláciách, že Fed pripravuje ďalšie kolo kvantitatívneho uvoľňovania. Výsledkom sú ďalšie rasty.

V poslednom zápisnice z rokovania FOMC stojí:

"Na záver diskusie sa členovia zhodli, že budú aj naďalej pozorne sledovať vývoj ako v ekonomickej, tak aj vo finančnej oblasti, a pozorne zvážia potenciálne výhody a náklady jednotlivých nástrojov, ktoré by bolo potrebné v oblasti politiky podniknúť. (Zdôraznil som to, na čo osobne, z pohľadu akciového analytika Saxo Bank, kladiem dôraz.)

Ja tieto zápisky vnímam ako takú konštrukciu, ktorá má istým spôsobom vyslať signál, že ak rast ekonomiky zlyhá, sú pripravení zasiahnuť a hospodárstva podporiť. A to neboli pripravení vždy ekonomike pomôcť? To je nejaká novinka?

Ak ekonomika prestane rásť, čaká akcie pád. V určitej fáze sa potom Fed pravdepodobne ukáže a nejaké to kvantitatívne uvoľnenie spustí. Než ale pomoc stihne doraziť, tak sa už investori dávno popália.

Autor: Peter Bo Kiaer | Saxo Bank

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7473 | 17.02 % |