TRI P: Perspektíva, prázdniny a pomoc

- Uverejnené: utorok, 21. august 2012, 15:05

Potom, čo som na dovolenke strávil dva týždne v hojdacej sieti a dumal o tých najväčších životných otázkach (ale prosím vás, len žartujem!), že tento trh už nemôžu hnať nahor len tri P: perspektíva (a nádej), prázdniny a pomoc. Politici sa nás snažia presvedčiť, že nám dávajú nádej a perspektívu, zatiaľ čo sami pokračujú v prázdninovom tempe a len neurčito sľubujú ďalšiu pomoc. Trh si to síce vyložil ako ich záväzok, ale politici sa zaviazali len k tomu získať čas a pokúsiť sa znížiť priepasť medzi očakávaním a realitou. Rútime sa pritom do ďalšej dôležitej série rizikových udalostí.

Potom, čo som na dovolenke strávil dva týždne v hojdacej sieti a dumal o tých najväčších životných otázkach (ale prosím vás, len žartujem!), že tento trh už nemôžu hnať nahor len tri P: perspektíva (a nádej), prázdniny a pomoc. Politici sa nás snažia presvedčiť, že nám dávajú nádej a perspektívu, zatiaľ čo sami pokračujú v prázdninovom tempe a len neurčito sľubujú ďalšiu pomoc. Trh si to síce vyložil ako ich záväzok, ale politici sa zaviazali len k tomu získať čas a pokúsiť sa znížiť priepasť medzi očakávaním a realitou. Rútime sa pritom do ďalšej dôležitej série rizikových udalostí.

Zoznam perspektív a očakávaní je celkom dlhý:

- Európska centrálna banka (ECB) nakoniec dostane súhlas na tlač ďalších peňazí.

- Federálny výbor pre voľný trh (FOMC) oznámi väčšie a lepšie tretie kolo kvantitatívneho uvoľňovania (QE3).

- Izrael nezaútočí na Irán.

- Dlhová kríza eurozóny je len otázkou dôvery – a my sme zatiaľ boli až príliš pesimistickí. Grécko zostane v eurozóne. Španielsko a Taliansko sa dostali pod kontrolu a už sú v poriadku (stačí sa teraz pozrieť na výnosy ich dvojročných dlhopisov!).

- Spojené štáty vyriešia svoju fiškálnu otázku.

- Ekonomické dáta nie sú tak strašné, ako sa môže zdať.

- Rastúce ceny energií a potravín pominú.

Dovolenka priamo nabáda k úvahám a tiež k odpočinku. A pretože politici sú oficiálne na dovolenke, ocitli sme sa vo vákuu, čo sa nových makroekonomických impulzov týka.

Všetci vieme, že od začiatku krízy reagoval trh skôr na možné koncové riziká, než na reálne dáta. A tak sa tohtoročná letná rely nesie v znamení myšlienky – “keď sa nič nedeje, ide o dobré správy”.

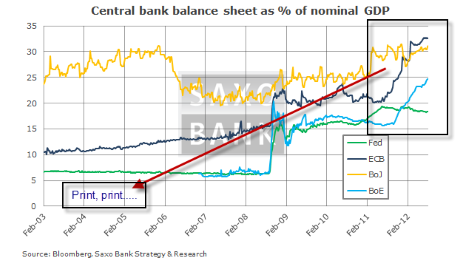

A posledné heslo, teda pomoc, v sebe nesie niečo ako: Draghi a Bernanke trh podrží a vo všetkých smeroch zabránia akémukoľvek možnému obratu k horšiemu. Vytlačia veľa peňazí – teda nový dlh – aby vyriešili problém vysokého dlhu. Tento krok zafunguje, len počkajte a uvidíte. Pamätajte na slová múdrych starcov: “Čas zahojí všetky rany”. Ak budeme ešte chvíľu pokračovať v politike preťahovania a predstierania, môže sa predsa len objaviť rastový cyklus. Centrálni bankári sú teraz nielen ochotní, ale aj schopní natlačiť omnoho viac peňazí než kedykoľvek predtým.

Základná schéma perspektívy a nádeje: zväčšujúce sa súvahy centrálnych bánk

Nedostatok alternatív a ekonomika s nulovými úrokovými sadzbami

Nedostatok investičných alternatív v prostredí nulových sadzieb všetky investície vytlačil, až na vysoké výnosy z dlhopisov a akcií. Môj kolega David Karsbøl nedávno napísal: Súčasný stav sa stále viac podobá prelomu rokov 2005 a 2006, kedy trhy aj investori zúfalo hľadali výnosy. Akékoľvek výnosy!

Index volatility VIX CBOE

Všetci vieme, ako to nakoniec v roku 2008 dopadlo. Hon za výnosy je pri obchodovaní vo veľkom tou najnebezpečnejšou činnosťou. Výnos, ktorý vyzerá atraktívne pri ekonomike s nulovými úrokovými sadzbami, avšak pri indexe volatility VIX CBOE (Chicago Board Options Exchange) pod 15 percentami nie je práve šikovným ťahom, keď sa objavuje jedna riziková udalosť za druhou. Rizikové modely jednoducho nie sú tak spoľahlivé v prostredí nulových sadzieb a nízkej volatility, a pri odhadoch skutočných rizík na trhu zlyhávajú aj modely založené na koncových rizikách (Čierne labute a pod). Musíme pamätať na to, že realita je oveľa dôležitejšia ako nejaké modely. Až v priebehu skutočného obchodovania si budeme môcť “naživo” vyskúšať, ako sa prejavuje kríza. Žiadny model ju nepredpovie, a už vôbec nie model založený na klamnej logike súčasného trhu.

Prvé nepríjemnosti v raji alebo skôr úprava nastoleného poriadku?

Do raja dorazili problémy s tým, ako nedávne vysoké trhové ocenenie vychádzalo predovšetkým z vyššieho P / E (pomer medzi trhovou cenou akcie a ziskom na akciu) ako z rastúcich ziskov a tržieb.

Graf s pomerom P/E pri indexe S&P 500

Všimol som si aj to, že od konca júla sa výnos desaťročných amerických dlhopisov prudko zvýšil, a porušil tak svoju trendovú krivku. Prinajmenšom v krátkodobom horizonte porušil svoju zostupnú tendenciu. Stoja za rastom výnosov trochu lepšie dáta z americkej ekonomiky, stále rovnako vysoká inflácia alebo obavy o nedostatočný pokrok v rokovaniach o vyriešení fiškálneho problému číslo jedna? Je tu otázka, či navýšiť strop pre verejný dlh či ho nenavyšovať a nechať prebehnúť automatické škrty? To naozaj neviem, ale znepokojuje ma to menej ako uspokojené trhy, na ktorých klesla volatilita, čo opäť zvyšuje koncové riziko.

Výnosy amerických desaťročných štátnych dlhopisov

A konečne, stará dobrá Dowova teória nad súčasným stavom dvíha vztýčený ukazovák. Pozrel som sa na to podrobnejšie z makroekonomického pohľadu v článku o odklone od tejto teórie. Tu uvedený graf jasne ukazuje, ako sa rozchádzajú nové ročné maximá indexu Dow Industrials s vývojom indexu Dow Transport.

Pozrime sa teraz bližšie na oceňovanie. Spotrebiteľské značky ako je Apple neustále prekonávajú nové maximá, zatiaľ čo sa sektory reálnej ekonomiky ako napríklad ťažobný priemysel stále motajú okolo desaťročných miním. A práve to je reálny dôvod na paniku.

Koncové riziko v súčasnosti slúži na určovanie trhových ocenenie

Trh ani tak nereflektuje na samotné ekonomické dáta, ale od začiatku finančnej krízy sa pohybuje hore a dole v závislosti na vývoji koncového rizika. A práve koncové riziko nikdy nevymizlo, ak sa pozrieme na tvrdú a nie príliš prívetivú realitu hrozieb, s ktorými sa musíme vysporiadať. Avšak nedávna “rely troch P” naznačuje, že koncové riziko svojím spôsobom ustupuje. (Pozrite sa nižšie na zoznam súčasných koncových rizík.) Väčšina trhu verí v to, že Draghiho a / alebo Bernankeho plán bude fungovať, najmä v roku, kedy sa konajú americké prezidentské voľby. A aby sme im uznali zásluhy za dobre odvedenú prácu – rovnako to fungovalo aj v roku 2006 a po veľkú časť roka 2007.

Najzásadnejšie rizikové udalosti, ktoré nás čakajú, sú uvedené nižšie:

- 30. augusta až 1. septembra 2012: Jackson Hole: Fed v Kansas City privíta na výročnom ekonomicko-politickom sympóziu cez 100 amerických centrálnych bankárov, zákonodarcov, akademikov a ekonómov. Úvodnej reči sa ujme Ben S. Bernanke a očakáva sa, že “vyzradí” svoje menové plány rovnako ako to urobil na konferencii v Jackson Hole pred dvoma rokmi, keď ohlásil druhú vlnu kvantitatívneho uvoľňovania. (Pravdaže ja som k tomuto odhaleniu mimoriadne skeptický.)

- 6. septembra 2012: Zasadanie ECB. Konečne pochopíme, čo sa môže skrývať za Draghiho “vhodnými metódami” – je to ďalší plán alebo len ďalší plán pre plán? Tu sa môžete pozrieť na jeho úvodné slovo z augustovej tlačovej konferencie. (A je dôležité si ho znova prečítať a pripomenúť!)

- 12. septembra 2012: Nemecký ústavný súd rozhodne o ústavnosti európskeho záchranného fondu (Európsky stabilizačný mechanizmus – ESM) a tiež fiškálnom pakte. Rozhodnutie súdu je pritom absolútne kľúčové. Všeobecne sa čaká, že súd dá ESM zelenú, ale súčasne jasne definuje limity a obmedzenia, ktoré musia byť dodržané. Za zmienku tiež stojí, že Európsky súdny dvor má na stole sťažnosť vznesenú členom írskeho parlamentu. (Viac v článku agentúry Reuters: Nemecký ústavný súd rozhodnutie o ESM odkladať nemieni)

- 12. septembra 2012: Voľby v Holandsku. Rutteho menšinová vláda na konci apríla vyhlásila konanie nových volieb po tom, čo sa jej nepodarilo presadiť ďalšie úsporné opatrenia. Zdá sa, že Holanďania, rovnako ako mnohé iné európske národy, už majú eurozóny plné zuby. V predvolebných prieskumoch zatiaľ víťazí krajná ľavica (podobne ako v Dánsku), čo pramení práve z rozhorčenia voči Európskej únii.

- September až 8. októbra 2012: Do Grécka sa na mesiac vráti tzv trojka (ECB, MMF a Európska komisia), aby nadviazala na správu o pokroku a zlepšeniu ešte predtým, ako vyplatí ďalšiu pomocnú tranžu vo výške 31 miliárd eur. Tú schváli ministri financií EÚ na svojom zasadnutí v Luxembursku konajúcom sa od 8. do 9. októbra.

Stratégia

Vo svojich predpovediach sme sa na makro úrovni nemýlili. Ani s ohľadom na ekonomiku, ani s ohľadom na politiku. Dramaticky sme ale podcenili dynamiku, s ktorou došlo k novému rozloženiu rizika. Dôvodom je nedostatok alternatív a nulové úrokové sadzby. Aj naďalej sme si v Saxo Bank istí, že nás čaká nami dlho predpovedané “Stretnutie kardinálov EÚ”.

Či už na konci tohto roka alebo na začiatku roka 2013 nás čaká stretnutie, na ktorom sa budú “kardináli” rozhodovať o osude zjednotenej Európy, a čo všetko sú ochotní urobiť pre jej udržanie. Grécku a možno aj jednému či dvom ďalším štátom bude “dočasne pozastavené členstvo” v eurozóne. Nemecko bude musieť preukázať svoju plnú oddanosť únii a pohnúť sa smerom k vytvoreniu menšej a silnejšej skupiny krajín. Teda aspoň za predpokladu, že vytvorenie fiškálnej a politickej únie je cieľom európskych politikov.

Po zvyšok augusta očakávame pokračovanie nášho hlavného scenára “troch P” a spolu s ním aj znižujeme zastúpenie korporátnych dlhopisov s vysokým výnosom v našom modelovom portfóliu. Predviedli síce výborný výkon, ale teraz je čas vybrať svoje zisky (od začiatku roka +765 bázických bodov), a preto teraz naše portfólio vyzerá približne takto:

akcie: 5% (bez zmeny)

dlhopisy: 10% (+10%)

komodity: 10% (bez zmeny)

korporátne dlhopisy: 10% (z 25% v júli a predošlých 50% odporúčaných už od 3. kvartálu roku 2011)

hotovosť: 50% (bez zmeny)

Alfa (návratnosť investícií): 20% (stávky na pokles a zaistenie proti koncovému riziku)

Expozícia na FX zostáva rovnaká až do posledného kvartálu tohto roka: USD 50%, NOK a SEK 50%.

A čo by teda podľa vyššie uvedeného scenára mohlo priniesť nejaký zisk?

1. Podľa Dowovej teórie si stavte na pokles S & P. Pevný strop nad súčasnými maximami (pozrite sa na graf Dowovej teórie vyššie a moje ďalšie myšlienky k tejto téme.)

2. Nakupujte USD vs. JPY podľa rozdielu vo výnosoch

3. Nakupujte index VIX

4. Redukujte pozície s vysokým výnosom – relatívne

Záver

Trh je v súčasnosti veľmi frustrovaný. Keď máme veľké nádeje, berieme do úvahy len málo rizík. Naopak keď panuje melanchólia a pocit nezdaru, vidíme rizík až príliš veľa. Je potrebné sa naučiť, že kým si politici budú kupovať čas, vyberie si to na trhu najväčšiu daň v podobe čoraz vyššieho koncového rizika.

A práve ignorovať koncové riziko je vražedné, ale zlé je tiež predpovedať ten najhorší scenár, keď je okolitý hluk najsilnejší. Potrebujeme sa skôr sústrediť na to, ako súčasnú krízu vyriešiť. Zatiaľ by ste preto mali skôr nakupovať nahrávky od Troch tenorov, než svoje investície zakladať na “troch písmenách P”.

Autor: Steen Jakobsen | Chief Economist Saxo Bank | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7473 | 17.02 % |