Dôsledky menových zásahov v Číne zatiaľ trhy nepochopili

- Uverejnené: utorok, 04. marec 2014, 22:49

Zdá sa, že trhy reagujú len veľmi pomaly na dôsledky nedávneho rozhodnutia Číny oslabiť svoju menu. Čínsky jüan sa teraz pritom obchoduje proti americkému doláru najnižšie za niekoľko posledných mesiacov.

Ja si však myslím, že:

- Rast čínskej ekonomiky sa spomalí v najbližších dvoch až troch rokoch na päť percent;

- Čína začne v reakcii na abenomiku a slabšie výsledky obchodu devalvovať svoju menu;

- Čína stratí pozíciu najväčšieho svetového investora a importéra investičného tovaru.

Vývoj v Číne bude mať ďalekosiahle dôsledky aj vo svete, a v roku 2014 sa to prejaví nasledovne:

- Rast nemeckej ekonomiky sa prehupne do záporných hodnôt (medzikvartálne) - konkrétne vo štvrtom kvartáli v porovnaní s tretím;

- svetová ekonomika spomalí zo súčasných 3, 7 percenta na menej ako tri percentá;

- predpovedané oživenie bude opäť odložené a nesynchronizované menové politiky popredných centrálnych bánk budú spochybnené, čo povedie k ďalším novým minimám pri úrokových sadzbách;

- v Európe bude prevládať deflácia. Práve prepad spotrebiteľských cien potom bude hlavným rizikom aj pre Spojené štáty;

- výpredaje na akciových trhoch budú nevyhnutné. Táto situácia prichádza po výpredajoch u komodít, spôsobených krízou na americkom bankovom a realitnom trhu, ktorá sa v poslednej fáze európskej dlhovej krízy preliala aj na pevne úročené aktíva. Podľa mňa by v druhej polovici roka 2014 mohlo dôjsť až k 30-percentnej korekcii. Len za poslednú dobu sa index S&P 500 vyšplhal na svoje maximá medzi 1850 a 1890 bodmi.

Svetovú ekonomiku ťahá práve Čína. Na prelome rokov 2008/2009 počas vrcholiacej krízy niesla na svojich pleciach podporu rastu globálneho hospodárstva, pričom vtedy dosiahla historicky najvyššiu fiškálnu expanziu (takmer 600 miliárd dolárov). Čína súčasne navýšila svoje pomery investícií k HDP, čo až do konca roka 2013 lákalo exportné objednávky od hlavných európskych a amerických vývozcov. Lenže keď sa v novembri 2013 konalo tretie plenárne zasadnutie 18. ústredného výboru Komunistickej strany Číny, oznámila krajina zmenu. Čínske politické elity označili za svoj hlavný cieľ potrebu uviesť ekonomiku do rovnováhy (namiesto zabezpečenia jej rastu), boj s korupciou alebo znižovanie znečistenia ovzdušia. Pritom dúfajú, že sa im podarí zmeniť rastový ekonomický model - počítajú teraz síce s možnou menšou krízou, ktorá je však stále lepši aako väčší kolaps v budúcnosti.

Už minule som sa pokúšal vysvetliť, prečo Čína sama vyhľadáva malé krízy radšej než nejakú väčšiu. A tiež som hovoril o tom, ako si Čína nemôže ďalej dovoliť tak vysoké pomery investícií k HDP.

Vyzerá to, že sa teraz Čína pustila do zásadnej zmeny svojej menovej politiky a chystá sa oslabovať jüanu. Pritom práve Čína sa v minulosti hlasno ozývali proti abenomike a devalvácii japonského jenu (JPY). Japonsko a Kórea totiž stále zostávajú jej kľúčovými exportnými konkurentmi. Až do minulého týždňa dovoľovala Čína svojej mene po niekoľko mesiacov súvisle rásť. Išlo o vedľajší efekt pomerne tesnej menovej politiky, ktorá mala držať na uzde bublinu na úverových trhoch. Teraz sa však pozornosť obrátila zo silného jüanu k oslabovaniu meny a je potrebné zohľadniť úplne nový a kľúčový vývoj:

Zdroj: Bloomberg a Saxo Bank

Uvedený graf by nás mal znepokojovať - spolu s tým, ako medzi Čínou a Japonskom panuje neprehliadnuteľné napätie. Zdá sa totiž, že Čína už nemieni byť za " milého spojenca ". Teda si môžeme len domýšľať, čo to znamená pre americko - čínske vzťahy. A situácii nepomáha ani provokatívne gesto amerického prezidenta Baracka Obamu, ktorý si do Bieleho domu pozval dalajlámu. Navyše to, že rally u páru USDCNY odštartovala takmer v deň dalajlámovej návštevy, je samozrejme úplná náhoda (stretli sa v piatok 20. februára)!

Čína nemá v posledných dňoch veľa dôvodov k radosti: domáca ekonomika sa potrebuje znovu dostať do rovnováhy, čo však môže naštvať tamojšiu populáciu a tiež časť verejného sektora, ktorá v niekoľkých minulých rokoch zo zavedeného status quo výrazne ťažila. Čo sa týka zahraničia, Abe v Japonsku trvá na silnejšiej pozícii svojej krajiny, Spojené štáty „hnevá" svojimi rozhovormi s dalajlámom a posledný summit G20 hľadal vinníkov nedávneho spomalenia rozvíjajúcich sa trhov.

Posledný mesiac rozhodne nebol prínosným pre koordináciu menovej politiky alebo v priateľskom duchu sa nesúce samity. Vyššia šanca politickej krízy prichádza ironicky v čase, keď akciové trhy celosvetovo dosahujú svojich sedemročných, štrnásťročných alebo dokonca historických maxím. Naposledy sme to mohli pozorovať napríklad u amerického indexu S&P 500. Práve tu zostáva v platnosti moja stará ekonomická teória s názvom Bermudský trojuholník ekonomiky. Stále nás trápi pomalý ekonomický rast, vysoká nezamestnanosť a vysoké ocenenie akciových trhov. To všetko je riadené politikou, z ktorej profituje iba 20 percent ekonomiky tvorenej veľkými burzovými spoločnosťami a bankami. Práve tie majú prístup k 95 percentám všetkých úverov a tiež k štátnym subvenciám. Naopak na 80 percent ekonomiky - teda malé a stredné podniky, ktoré historicky vytvárajú 100 percent všetkých pracovných miest - zostáva menej ako päť percent úverov a ani nie percento kapitálu od politikov.

Trhy a menová politika

Za všetko môže počasie! Dôvodom nepriaznivého štartu roku 2014 v Spojených štátoch je práve počasie - alebo za to môže aspoň čiastočne. Podľa mňa väčšina investorov / odborníkov zabúda na to, že sa dáta na december a január v skutočnosti „rodila" o tri, šesť alebo dokonca deväť mesiacov skôr - kvôli zmenám u úrokových sadzieb a celkovému cyklu. Ako som už v minulosti uviedol, spomalenie na trhu bývania náš model „očakával" - vzhľadom k prudkému rastu úrokovým sadzieb hypoték v období od mája do augusta roku 2013.

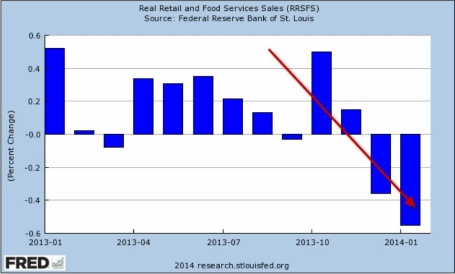

Americký spotrebiteľ predsa musel vedieť, že počasie bude tak zlé - rovnako ako to vlani v lete predpovedali odhady tržieb maloobchodu. Pozri medzimesačný graf:

FRED graf - mesačné zmeny amerických maloobchodných tržieb

Americkí spotrebitelia stále tvoria dve tretiny ekonomiky, avšak správajú sa veľmi konzervatívne. Ich výdavky v roku 2013 rástli dvojpercentným tempom po 2, 2 percentách v roku 2012 a hodnote 3, 4 percenta z roku 2011. Stál za tým hlavne pomalý rast miezd. Po roku 2010 priemerný rast príjmov po zdanení očistený o infláciu vzrástol iba o 1,6 percenta. A aby dosiahol magickej trojpercentnej rastovej hranice, potrebovali by sme, aby mzdy samy narástli najmenej o tri percentá! K tomu však vo svete prebytočných kapacít pravdepodobne nedôjde. Aj napriek tomu odborníci na začiatku roka zverejnili odhady, podľa ktorých má priemerný rast v roku 2014 dospieť k číslu 2, 9 percenta. Keď už máme prvý mesiac roka za sebou, začínajú sa objavovať revízie: za prvý štvrťroku došlo k zníženiu odhadov z 2, 3 percenta na 2 percentá a údajne vynikajúci štvrtý kvartál sa má z hodnoty 3, 2 percenta dostať iba k rastu 2, 4 percenta! Opäť sa musím smiať, ako nepresné tieto merania sú - pozorne ich sledujeme, na ich základe sa rozhodujeme, lenže ich spoľahlivosť je len šesť mesiacov od prvého zverejnenia. Čo tak debata a pohľade do spätného zrkadla!

Stratégia

Pevne úročené aktíva: pre rok 2014 stále vidíme nízke výnosy - predovšetkým potom pre štvrtý kvartál a prvé tri mesiace roka 2015. Množstvo nových ETF v rámci pevne úročených aktív je od 1. januára na 16 miliardách dolárov, čo možno bude najvyšší príliv investícií od roku 2002. Preferujeme hlavne Spojené štáty a kľúčové európske štáty, hoci talianskym dlhopisom BTP prospieva prechod od premiéra Enrica Lettu k Matteovi Renzimu. Nižšie výnosy sa pritom objavovali už v minulom roku.

Dividendový výnos je 1,89 percenta oproti výške 2,72 percenta a stále láka ďalších investorov.

Akcie: V prvom štvrťroku atakovali svoje maximá. Musím priznať, že som prelomenie hranice 1,850 bodov pri indexe S&P 500 nečakal. Avšak môj známy, ktorý ovláda ekonofyziku, nevylučuje útok na 1870/1890 bodov. Priznávam, že naša aktualizovaná a mierne upravená predpoveď z novembra 2013 stále obstojí. Pomer riziko / výnos pritom vyzerá presvedčivo: buď 50 bodov u S&P 500 nahor alebo možných 500 bodov dole. Pamätajte na to, že raz za štyri alebo päť rokov dochádza k 20 až 30-percentným korekciám. Navyše korekci vo výške 10 percent sa odohrávajú v priemere dvakrát ročne.

Zdroj: Bloomberg

Moja posledná aktualizácia tak počíta s vyššími korekciami na akciovom trhu, ktorý je teraz z taktického hľadiska takmer na vrchole:

Zdroj: Bloomberg

FX: Americký dolár by mal už čoskoro nájsť podporu. Z dlhodobého pohľadu bude pre dolár najlepšie počítať s rozdielom rastu globálnej a americkej ekonomiky. Prečo? Pretože dolár je rezervná mena a pri obchodovaní tiež často mena voľby. Keď svetová ekonomika spomaľuje (ako práve teraz), potom Spojené štáty a dolár vstupujú do popredia a zapĺňajú medzeru. V budúcom týždni alebo 14 dňoch bude potrebné monitorovať index amerického dolára, pretože sa nachádza na hlavnej trendovej línii podpory:

Záver:

Čína nakoniec pristúpila na hru s postupnou devalváciou meny a snaží sa nahnať aspoň trochu vetra do svojich plachiet. Je však možné, že sa jej nenapnú dostatočne.

Autor: Steen Jakobsen | hlavný ekonóm Saxo Bank | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7196 | 20.34 % |