Pasca likvidity sklapla

- Uverejnené: štvrtok, 22. december 2011, 12:15

Dlho očakávaný 3-ročný tender ECB bol hlavnou udalosťou včerajšieho dňa. Makroekonomické výsledky z USA a Európy zostali zatienené, avšak reakcia na takmer 1,5 násobne väčší záujem európskych bánk vyvolal na trhu výpredaj rizikových aktív, euro a komoditné meny sa opäť ponorili do červených čísiel.

Dlho očakávaný 3-ročný tender ECB bol hlavnou udalosťou včerajšieho dňa. Makroekonomické výsledky z USA a Európy zostali zatienené, avšak reakcia na takmer 1,5 násobne väčší záujem európskych bánk vyvolal na trhu výpredaj rizikových aktív, euro a komoditné meny sa opäť ponorili do červených čísiel.

Taliansko je v kontrakcii

Taliansko zaznamenalo v treťom kvartáli kontrakciu o 0,2%, čo je prvý pokles od roku 2009. Obavy trhu sa naplnili a talianska ekonomika spomaľuje ešte pred prijatím reformného balíčku Montiho vlády, ktorý ráta so škrtmi vo výške 33 mld. € na budúci rok, čo sú 2% talianskeho HDP. Ratingové agentúry preto stále upozorňujú, že sa Taliansko môže dostať do ešte väčších problémov a implementácia Montiho škrtov môže krátkodobo vyústiť v pokles talianskej ekonomiky. Môže sa dokonca stať, že prepad ekonomiky bude tak výrazný, že pomer dlhu k HDP bude rásť rýchlejšie, ako sa očakávalo. Monti sa v súčasnosti dostal skôr do pozície krízového manažéra než technokrata a jeho jedinou úlohou je zastaviť rast talianskeho dlhu. Európske krajiny na čele s Nemeckom si vybrali cestu ekonomickej katarzie cez šetrenie, znižovanie výdavkov a fiškálnu zodpovednosť. Taliansko je jednou z mála krajín s primárnym prebytkom, čo znamená, že aj napriek vysokým výnosom na dlhopisoch má šancu znižovať svoj dlh v najbližších rokoch, pokiaľ budú reformy úspešné. Taliansky dlh napriek očakávaniu recesie by mal v budúcom roku klesnúť o 0,5%. Ak by sa tento cieľ Montimu podaril, Taliansko by malo šancu vyhnúť sa gréckej ceste.

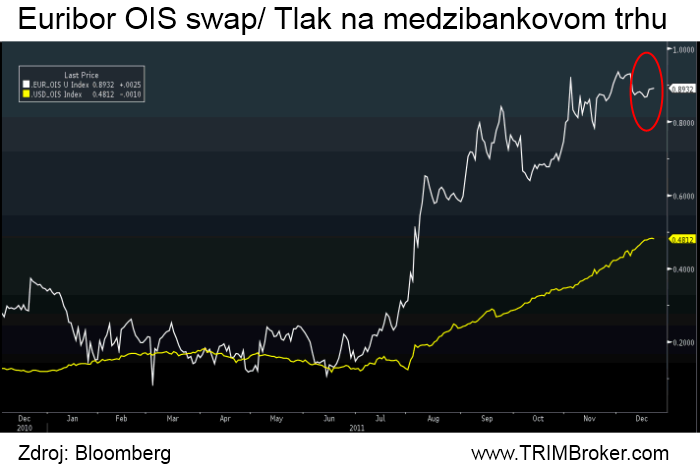

Tlak na európskom medzibankovom sektore

Trojročný tender ECB bol pod drobnohľadom trhu a analytici očakávali, že objem dosiahne 250 až 300 mld. €. Celkovo sa do refinančných operácii zapojilo 523 európskych bánk a objem bol takmer 1,5 násobný a dosiahol 489 mld. €. Európsky medzibankový trh je zamrznutý a európske banky majú problém sa refinancovať. ECB sa týmto krokom snažila od istej miery nahradiť medzibankový trh a pomôcť tak európskemu bankovému sektoru, avšak tlak na medzibankovom trhu je naďalej veľmi vysoký.

Talianska banková asociácia varuje

Európske banky stoja aj pred ďalším problém, ktorý včera naznačila talianska banková asociácia. Európske banky dostali od EBA (európska banková autorita) deadline na navýšenie kapitálu do polovice budúceho roka a najviac musia navýšiť svoj kapitál španielske a talianske banky. Znamená to, že banky sa aj napriek nalievaniu likvidity nemôžu dostatočne refinancovať, pretože musia znižovať svoju súvahu kvôli EBA. Európske banky vidia problém aj v Basel III, ktorý ich núti pokračovať a zintenzívniť de-leverging na trhu. Tento tlak na banky bude mať dopad aj na štáty, pretože štáty sa prakticky refinancujú cez banky. Vzniká tak spätná slučka. Talianske banky práve preto boli nútené vydať nové kryté dlhopisy zabezpečené štátom v objeme 40 mld. € a celkovo plánujú vydať tieto cenné papiere v objeme 56 mld. €. Taliansky problém s refinancovaním už ale pociťujú aj v iných krajinách, pretože talianske matky sťahujú likviditu cez svoje dcéry, na čo včera upozornil BaFFin (nemecký bankový regulátor) a uvažuje sa o obmedzení týchto tokov. To môže spôsobiť ďalšie problémy pre talianske banky.

Výnosy sú stále relatívne vysoko

Súčasná austerity štátov a deleverging bánk sa dotkne aj reálnej ekonomiky a to veľmi významne, ak nebudeme brať v úvahu nutné zmeny vo zdravotnom a sociálnom systéme. Výnosy na európskych dlhopisoch napriek prijatiu dlhových bŕzd, znižovaniu výdavkov a vytvoreniu EFSF ostávajú naďalej vysoko. Dôvodom je práve znižovanie bilancii bánk. Americká banka Morgan Stanley uviedla, že včerajšia LTRO operácia zabezpečila iba 20% objemu, ktorý potrebujú európske banky.

Dnešný výhľad

Dnes z USA očakávame finalizáciu HDP za 3Q, prieskum chicagského Fedu, nové žiadosti o podporu v nezamestnanosti, prieskum spotrebiteľskej dôvery podľa michiganskej univerzity a index cien domov. Bohatý US makroekonomický kalendár je v kontraste k relatívne prázdnym kalendárom v EU. Pár EURUSD dnes testuje pásmo 1,3120/1,3140 a v prípade pozitívnych US dát je možný rast k testu pásma 1,3200/1,3220. Naopak, slabšie výsledky by mohli zastaviť rast a spôsobiť odraz od pásma 1,3120/1,3140 k 1,3020.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7318 | 18.99 % |