MMF, ESM a iné 'veľmi drahé' skratky

- Uverejnené: utorok, 20. december 2011, 09:30

Hlavné americké akciové indexy skončili svoje obchodovanie v červenom teritóriu: Dow Jones -0,84%, Nasdaq -1,26% a S&P500 -1,17%. Ministri financií eurozóny sa dohodli na celkovej pôžičke MMF vo výške 150 mld. € a vznik záchranného fondu paralelne s ESM vnímal trh ako pozitívnu správu; na druhej strane nezvýšenie ESM je sklamaním.

Hlavné americké akciové indexy skončili svoje obchodovanie v červenom teritóriu: Dow Jones -0,84%, Nasdaq -1,26% a S&P500 -1,17%. Ministri financií eurozóny sa dohodli na celkovej pôžičke MMF vo výške 150 mld. € a vznik záchranného fondu paralelne s ESM vnímal trh ako pozitívnu správu; na druhej strane nezvýšenie ESM je sklamaním.

Zložitá dekáda pre britské banky

Veľká Británia má vzhľadom na HDP najväčší finančný sektor na svete a celkovo je britský dlh (súkromný, verejný a aktíva bánk) takmer 950% HDP. Počas poslednej krízy musela Veľká Británia zachraňovať banky stovkami miliárd libier, aby zastavila kolaps kolosov ako RSB a Lloyds. Guvernér Bank o England King uviedol, že finančný sektor bol 5 minút od úplného kolapsu. Záchrana bánk priniesla daňovým poplatníkom darček a politikom úlohu vytvoriť nové regulácie, aby boli banky dostatočne rekapitalizované a niečo podobné sa neopakovalo. Bola vytvorená Vickersova komisia, ktorá mala odporučiť britskej vláda, ako má byť správne regulovaný finančný sektor a hlavne dokedy. Správa Vickersovej komisie bola jasná: je nutné oddeliť investičné bankovníctvo od retail bankovníctva a urýchliť rekapitalizáciu bánk. Celkovo by sa mali náklady bánk len na reštrukturalizáciu resp. oddelenie vyšplhať na 6-8 mld. GBP. Samozrejme tam nie je započítané potrebné zníženie bilancií, navýšenie kapitálu a pokles ziskov. Súhlas s Vickersovou správou vyslovila aj BoE a včera britský minister financií Osborne oznámil, že veľké banky musia mať vlastné imanie vo výške 10% a nové oklieštenie bánk musí byť dokončené do roku 2019. Najväčšie UK banky už začali pred mesiacmi masovo prepúšťať (tisíce ľudí už prepustili a plánuje sa ďalej prepúšťať), predávať alebo zatvárať pobočky a rušiť celé divízie. Britský bankový sektor sa bude výrazne zmenšovať a Londýn začína strácať lesk finančného centra. Navyše na Veľkú Britániu tlačí Nemecko a Francúzsko s transakčnou daňou a prísnejšou reguláciou bánk. Veto Veľkej Británie k transakčnej dani je predovšetkým preto, že veľké UK banky by mohli odísť do Ázie, respektíve presťahovať tam niektoré významné oddelenia. Banka HSBC už začala naznačovať, že sa chce presťahovať do Hong Kongu, pretože jej náklady z tejto regulácie odhaduje na úrovni 2,1 mld. GBP. Veľká Británia má len málo spoločné s Britániou za kráľovnej Viktórie, avšak jedno jej zatiaľ ostalo a to sú mamutie banky a finančné impérium s centrom v City of London. Ak Británia pristúpi na podmienky Nemecka a Francúzska, pravdepodobne jej bankový sektor bude o 10 rokov na nepoznanie, na druhú stranu bude zohrávať oveľa väčšiu úlohu v EU. Ak sa rozhodne bojovať s EU a vystúpi z nej, zachráni finančný sektor, ale dopady na reálnu ekonomiku budú obrovské. Súčasná politika EU nie je o dohodách a konsenze, ale o ultimátách a vydieraní, o čom sme sa sami presvedčili. Svet má tri hlavné finančné centrá Tokyo-Londýn-New York, za pár rokov sa môže táto trojica vymeniť za Shanghai-"Brusel"-New York.

MMF, ESM a iné "veľmi drahé" skratky

Ministri financií eurozóny sa na telekonferencii dohodli na 150 mld. € pôžičke pre MMF a vytvoria tak nový fond paralelný s ESM. Tento fond bude vytvárať bilaterálne pôžičky so problémovými krajinami. Ďalších 50 mld. € od členov EU mimo eurozóny je zatiaľ otázna a Veľká Británia si chce rozmyslieť do 1Q 2012. Doteraz nie sú jasné niektoré dôležité detaily, dokedy máju štáty tieto peniaze poskytnúť? Aký bude splátkový kalendár? Tieto otázky neboli zodpovedané a mnohé krajiny musia dostať súhlas od parlamentov. Dajú sa preto očakávať ďalšie politické prehánky a možno padne ďalšia z európskych vlád a nastúpia technokrati. Slovensko sa bude podieľať 1,56 mld. €, čo je približne 1,75% nášho HDP. Do tohoto balíka má prispieť aj Taliansko vo výške 23,48 mld. € čo je vzhľadom na jeho rozpočet a problémy na trhu ťažko pochopiteľné. Nový fond nie je liekom na problémy a predovšetkým je čudné, že poriadne nefunguje EFSF a už sa ide vyzvárať fond - zachráňme dlžníkov 3.

ESM (európsky stabilizačný mechanizmus - trvalý euromúrik) ostane na vo výške 500 mld. €, pričom by mal byť aktivovaný v polovici budúceho roka. ESM narozdiel od EFSF nie je predovšetkým o garanciách, ale o reálnych peniazoch, ktoré bude musieť zaplatiť každá krajina. Slovensko sa stane prispievateľom nie len do ESM, ale nového fondu MMF. Slovenský rozpočet je značne napätý a externé tlaky stúpajú aj kvôli marcovému sviatku demokracie, budúca vláda dostane do vienka nie len spomalenie HDP a hroziaci odchod niektorých 10 spoločností, ktoré držia pokope našu ekonomiku, ale aj splátky do ESM a MMF. Europrojekt sa predražil, naneštastie alternatívu nemáme, Poliaci, Maďari a Česi podobné problémy nemajú, ale ich meny zaznamenali výrazné prepady a zdá sa, že tento trend bude pokračovať. Európska ekonomika je naďalej na tom relatívne dobre, avšak finančný sektor je dva kroky od masívne delevergingu a ten sa dotkne nás všetkých. (Preto plán B sa nezdá ako dobrý nápad, možno by sme mali juan, alebo rubeľ)

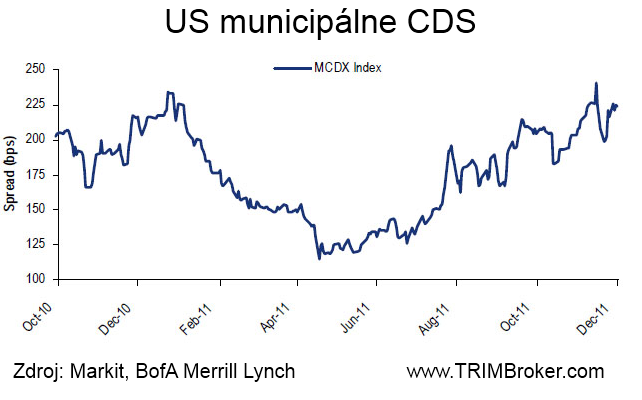

Riziko municipalít päť rastie

Na začiatku tohto roka sa investori obávali o US municipality a hrozilo viacero bankrotov. Varovalo o tom viacero bánk, avšak nakoniec ukázalo sa, že US dlhopisy či už federálne, alebo dlhopisy municipalít, zaznamenali najväčší rast v tomto roku. Dôvodom je aj to, že sa podarilo odvrátiť množstvo bankrotov. Rast rizík u municipalít bol značný, avšak nie systematický. Všetko začína meniť opäť súčasná európska dlhová kríza a CDS na municipality opäť rastú, čím je riziko bankrotov späť. Zatiaľ sú čísla v prospech municipalít a je len málo bankrotov, avšak napríklad default Jefferson County v Alabame patrí k najväčším v histórii. Riziko je zatiaľ relatívne nízke, avšak opäť začína nebezpečne rásť a v prípade spomalenia US ekonomiky a iných ekonomických problémov sa bankroty municipalít môžu začať objavovať častejšie.

Denný výhľad

Dnes z US makroekonomického kalendára očakávame začatú výstavbu domov a stavebné povolenia. Tie by mali mať len malý dopad na trh, pretože sú to sekundárne makroekonomické ukazovatele. Akciový obchodníci budú jedným okom sledovať vývoj v Európe a konkrétne refinančné operácie ECB a nemeckým prieskum IFO. Mierny dopad na trhy by mohla mať aj diskusia vo francúzskom parlamente o rozpočte, ktorý ráta so zníženým výdavkov, ale podstatne nižším, ako by bolo potrebné. Index S&P500 testuje pásmo 1200/1205 bodov, čo je suport. V prípade prelomenia je možný pokles k 1180 bodom, avšak dnes očakávam konsolidáciu, vzhľadom na očakávané EU dáta a dohodu ministrov financií eurozóny. Severná Kórea zatiaľ nesignalizuje žiadne nepriateľské úmysly voči Južnej Kórei a situácia sa upokojila.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7318 | 18.99 % |