Aké akcie nakúpiť pre prípad odchodu Grécka z eurozóny?

- Uverejnené: pondelok, 25. jún 2012, 12:00

Grécko predstavuje pre finančné trhy obrovské riziko. Odchod Grécka z eurozóny, rovnako ako odchod ktorejkoľvek inej slabej európskej krajiny, by vyústil do masívneho výberu peňazí z tamojších bánk. Potom by pravdepodobne nasledovali nepredvídateľné presuny peňazí preč z Európy, a investori by sa zrejme zbavovali svojich akcií a skôr by investovali do amerických dlhopisov. V každom prípade by svetové akciové trhy niesli takú výraznú zmenu s veľkými stratami.

Grécko predstavuje pre finančné trhy obrovské riziko. Odchod Grécka z eurozóny, rovnako ako odchod ktorejkoľvek inej slabej európskej krajiny, by vyústil do masívneho výberu peňazí z tamojších bánk. Potom by pravdepodobne nasledovali nepredvídateľné presuny peňazí preč z Európy, a investori by sa zrejme zbavovali svojich akcií a skôr by investovali do amerických dlhopisov. V každom prípade by svetové akciové trhy niesli takú výraznú zmenu s veľkými stratami.

Ak by na takéto presuny kapitálu došlo, predpovedané a aj skutočné zisky firiem by boli na nič. Niektoré sektory by v záchvate iracionality a krátkodobých obáv zostali odolné, zatiaľ čo iné by to niesli ťažko. Nikoho ale neprekvapí, že by najviac trpeli cyklické sektory ako sú energie, nerastné suroviny, spotrebný sektor a rovnako ako naposledy aj bankovníctvo.

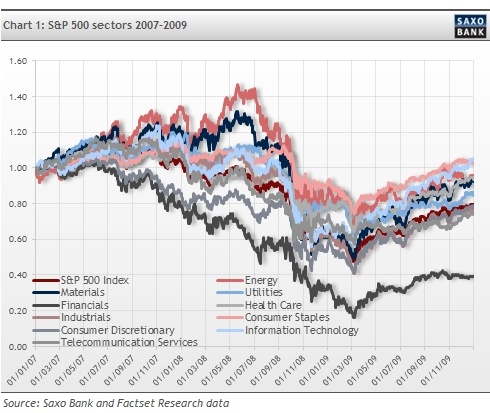

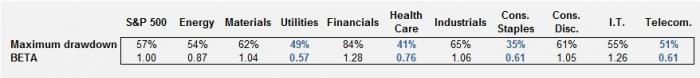

Tento graf už všetci videli, avšak čiastočne môže byť zavádzajúci, pretože je úplne závislý na časovom horizonte. Môžeme sa pozrieť aj na maximálny pokles (drawdown) – aj keď podľa mňa nejde o skutočný ukazovateľ rizika – ktorý ukazuje rozdiel medzi najvyššou a najnižšou hodnotou výkonnosti daného sektora. Na grafe vidíme, že “najbezpečnejšími” aktívami nie sú telekomunikácie alebo spoločnosti verejných služieb (utilities), ale spotrebný sektor a zdravotná starostlivosť. To síce nie je proti sedliackemu rozumu, ale skôr je prekvapivé, že nízky rast aj riziká pri telekomunikáciách a verejných službách nie sú v kríze tým najlepším riešením. Oba tieto sektory totiž majú najnižšiu hodnotu ukazovateľa rizika beta (10 ročná beta je u telekomunikácií 0,61 a u utilít 0,57). Tak podľa čoho by sa teda mal investor riadiť?

Často zabúdame na to, že sektor zdravotnej starostlivosti je súčasťou supercyklu, a to vďaka rozrastajúcej sa strednej triede a starnutiu populácie vo vyspelých ekonomikách. Zaujímavé zisky nemusia prinášať len investície do volatilných sektorov. Ak sa pozrieme na kumulovaný ročný rast ziskov na akciu (EPS) v posledných piatich rokoch, rástol sektor zdravotnej starostlivosti ročne o 10 percent, a to aj počas piatich najrozkolísanejších rokov histórie finančných trhov. Ak by čisto hypoteticky zostala valuácia rovnaká, výnosy by pri tomto sektora mohli byť 61 percent (na rovnomerne váženej báze) v období piatich skutočne náročných rokov. A to je pre múdreho a trpezlivého investora veľmi pekná odmena. Hoci v roku 2006 bola návratnosť pri tomto sektore kvôli jeho vysokému oceneniu len 34 percent, teraz je priemerné P/E (pomer medzi trhovou cenou akcie a ziskom na akciu) 15 oproti vtedajším 40 (všetko vážené rovnomerne).

Pustite preto z hlavy komplikované obchody a jednoducho si nakúpte akcie dobrej firmy zaoberajúcej sa zdravotnou starostlivosťou, ktorá sa sústreďuje na rozvojové trhy a starnúce populácie a zároveň má slušné ocenenie. Potom už by sa malo vašej investícii dariť dobre. A ak sa vám nechce vyberať jednu konkrétnu firmu, investíciu jednoducho zamerajte na celý sektor. Bude vám vynášať v dobrých i zlých časoch, takže sa nemôžete pomýliť.

Autor: Mathieu Bolduc | Equity Analyst | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7415 | 17.91 % |