Komoditám prospieva posadnutosť počasím aj súčasná situácia na Ukrajine

- Uverejnené: sobota, 03. máj 2014, 10:10

Zatiaľ, čo pokračujúce rozbroje na Ukrajine vyhnali v minulom týždni nahor cenu niektorých komodít, konkrétne ropy, zlata a pšenica, obavy o vývoj počasia zase poskytujú podporu poľnohospodárskemu sektoru.

Širší komoditný index DJ - UBS má za sebou už päť týždňov ziskov v rade a v súčasnosti dosahuje najvyššie hodnoty za posledných 13 mesiacov. Za pozitívnym vývojom pritom stáli najmä dobré výsledky poľnohospodárskeho sektoru - kde dominovali káva, cukor a kukurica. A aj naďalej sa darí priemyselným kovom, vďaka čomu sa cena medi mohla vyšplhať na 10 týždňové maximá. A posilňuje tiež nikel, od decembra už o tretinu svojej hodnoty. Tento kov pritom zaznamenal rast v jedenástich z posledných 12 týždňov.

Menšie straty sme v uplynulom týždni mohli vidieť u energetického sektora, respektíve ropy WTI a zemného plynu. Ich neúspech však zase vyrovnávali zisky ropy Brent a benzínu. Zásoby americkej ropy sa dotkli nových rekordov, a naopak Brent ťažil podporu z pokračujúceho geopolitického napätia a oneskorenia dodávok ropy z Líbye. Vzácne kovy sa po týždni ako na hojdačke vyvíjali zmiešane, ale všeobecne vzaté sa im podarilo sa stabilizovať. Dokázali sa totiž spamätať z hlavnej vlny technických výpredajov, ku ktorej došlo vo štvrtok a ktorá obzvlášť tvrdo zasiahla striebro.

Kontrakty futures na oba typy kávy sa opäť dostali až na vrchol. Extrémne sucho v Brazílii z januára a februára totiž neustále znižuje odhady tohtoročnej úrody kávy arabica. A navyše sa v nasledujúcich dvoch rokoch čaká celosvetový nedostatok tejto komodity. U kávy typu robusta, ktorá sa pestuje hlavne vo Vietname, sa potom objavujú predpovede, že plodiny bude málo vzhľadom k zvýšenej pravdepodobnosti klimatického javu El Niño na konci tohto roka. Darilo sa aj cukru - El Niño by mohol negatívne ovplyvniť jeho produkciu v južnej Ázii, kde by počas monzúnov mohlo napršať veľmi málo vody, a tiež v Južnej Amerike, kde sa zase čakajú problémy s nadbytkom dažďov.

Tiež kľúčové trhy s obilninami si viedli zmiešane - zisky hlásila kukurica a pšenica, tie však kompenzovali straty u sójových bôbov. Cena kukurice potom poskočila nahor kvôli ďalšiemu odloženiu jarnej výsadby - dôvodom bolo vlhké a chladné počasie na americkom stredozápade. K 20. aprílu bolo vysadených len 6 percent kukurice, zatiaľ čo päťročný priemer k tomuto dátumu sa pohybuje okolo 14 percent. Ak by nastalo ďalšie meškanie, mohlo by dôjsť až k rozsiahlejšej výsadbe sójových bôbov. Táto plodina sa totiž začína sadiť až neskôr. Lenže dopyt po sóji zo strany Číny je teraz nižší, a jej dodávky tak museli byť z Južnej Ameriky presmerované do Spojených štátov. To pomáha znižovať tlak na rast cien, ktorý pôvodne vyvolali najtesnejšie stavy zásob za posledné dekády. Pšenici sa podarilo spamätať z výpredajov, ku ktorým došlo na začiatku Veľkej noci. Napätie na Ukrajine totiž neustále rastie, čo vyvoláva otázky ohľadom budúcej úrody z tohto kľúčového regiónu. A ani americká zimná úroda stále nemá dostatok vlahy k tomu, aby bol zaistený riadny výnos z Veľkých planín.

Cena vysoko kvalitnej medi sa vyšplhala až na sedem týždňové maximum - konkrétne 310 centov za libru. Pomohli jej hlavne špekulácie o ďalšom čínskom uvoľňovaní a tiež o rastúcom dopyte ako zo strany Spojených štátov, tak práve z Číny, teda dvoch najväčších svetových spotrebiteľov tejto komodity. Zásoby monitorované svetovými burzami v Londýne, New Yorku a Šanghaji sa pritom prepadli až na najnižšie čísla od roku 2009. Meď je v súčasnosti jedinou komoditou z celkom 24, u ktorej hedgeové fondy držia čisté krátke pozície. A podporné fundamentálne správy pomohli k tomu, aby začalo pokrývanie krátkych pozícií (tzv. short covering). Ďalší rast cien kontraktov futures na máj prameniaci z pokračujúceho pokrývania krátkych pozícií, však môže byť limitovaný hranicou 314, 5 centov za libru. Podpora je pritom teraz pevne ukotvená na 308 centoch za libru.

Zlato sa aj naďalej snaží nájsť aspoň trochu pozitívnej nálady. Hoci strmý 32 dolárový pád z 24. apríla bol jasným znamením, že aj napriek sťahovaniu dlhých pozícií by mohlo geopolitické napätie spojené s Ukrajinou v súčasnej dobe odradiť mnohých investorov od príliš agresívneho shortovania. Striebro sa prepadlo pod trendovú líniu podpory 19, 30 dolára za uncu, a umazalo tak všetky zisky z tohto roku. Nakoniec však silný záujem investorov nakupovať viedol k prudkému oživeniu a pomer ceny striebra ku zlatu sa znížil - na rozdiel od hodnoty 67, kedy sa striebro ocitlo na relatívne najlacnejšej úrovni od augusta 2013.

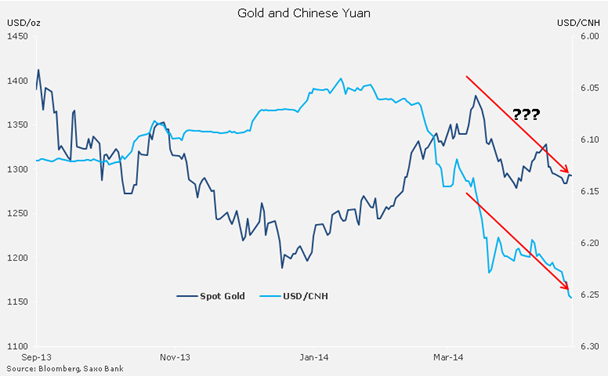

Lepšie dáta prichádzajúce zo Spojených štátov, slabší dolár a nižšie výnosy dlhopisov nezabránili odlivu od burzovo obchodovaných produktov. Hedgeové fondy medzitým redukovali svoje čisté dlhé pozície už tretí týždeň v rade. Na trhu to teraz vyzerá na ustálené rozmedzie, pričom najväčšiu podporu by mohlo zlato nabrať v prípade eskalácie napätia na Ukrajine. Naopak možný vplyv na pokles cien môže mať stav americkej ekonomiky a tiež obavy, že by ďalšie oslabovanie čínskeho jüanu mohlo vyústiť v prebytočné zásoby - to ak dôjde k ukončovaniu finančných obchodov, u ktorých bolo zlato použité ako kolaterál.

Svetová rada pre zlato (World Gold Council - WGC) ešte pred Veľkou nocou predpovedala, že dopyt z Číny zostane v roku 2014 pravdepodobne rovnaký - v porovnaní s nárastom z minulého roka. Avšak pre investorov s býčím postojom, ktorí sa spoliehajú na to, že čínsky dopyt vykompenzuje nižší dopyt zo strany svetových inštitucionálnych investorov, priniesla správa rady znepokojujúce zistenie. Odhaduje totiž, že viac ako 1 000 ton zlata by mohlo byť spojené s finančnými obchodmi v rámci rastúceho šedého bankového sektora v Číne. Tamojšia vláda nedávno kývla na oslabenie jüanu a podľa niektorých ide o snahu mať kontrolu aspoň nad časťou nekalých úverových praktík. Ako kolaterál na zabezpečenie zahraničných dolárových pôžičiek, ktoré sa potom konvertujú do čínskej meny a sú investované na miestnej úrovni, sa totiž využívajú prírodné zdroje ako zlato a meď. Keď jüan klesá, náklady na tieto dolárové pôžičky naopak rastú. A teda sa čoraz viac špekuluje o ukončovaní podobných dohôd a predaji aktív na podporu úverov.

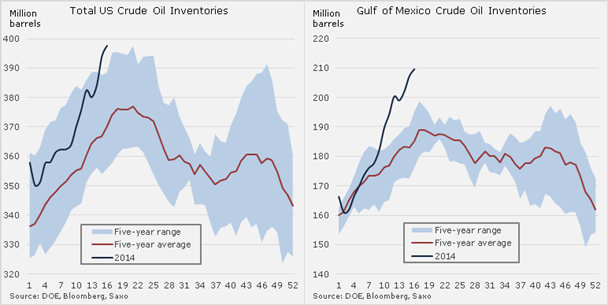

Geopolitická riziková prémia medzi 5 a 10 dolármi aj naďalej podporuje ropné futures. Hedgeové fondy, ktoré teraz opäť držia takmer rekordné množstvo čistých dlhých pozícií na kontrakty futures pre ropu WTI, preto v súčasnej dobe nemajú takmer žiadny záujem na ich redukcii. Prudký rast zásob americkej ropy až na rekordné maximá znamenal, že si cena ropy WTI neviedla tak dobre ako Brent. Severomorský variant ropy totiž získava podporu z napätia na Ukrajine a tiež zlyhania Líbye, ktorá pôvodne mala opäť otvoriť prístavy a začať vyvážať svoje čierne zlato. Cenový rozdiel medzi Brentom a WTI sa tak navýšil späť k 8, 5 dolárom na barel, zatiaľ čo ešte pred dvoma týždňami to bolo 3, 25 dolára za barel. Obavy o ďalší vývoj na Ukrajine však zaručujú podporu obom variantom. V krátkodobom horizonte podľa nás zostane cena Brent v ustálenom rozmedzí 108 a 112 dolárov za barel a americká WTI potom medzi 100 a 104 dolármi za barel.

Zásoby americkej ropy narástli až na rekordných 397, 6 milióna barelov, čo je najvyššia hodnota od roku 1982, kedy americká vládna agentúra EIA (Energy Information Administration) začala so zberom dát. Zdokonalená infraštruktúra ropovodov z oblastí ťažby bridlíc cez americké vnútrozemia až na pobrežie Mexického zálivu viedla k nárastu zásob na rekordných 209, 6 milióna barelov. Hoci je tento región najväčším svetovým strediskom pre spracovanie ropy, neustále vyššie prítoky suroviny so sebou nesú riziko zahltenia skladovacích zariadení. To by potom mohlo eventuálne viesť k nižším tokom ropy z Cushingu (čo je najvýznamnejší dopravný uzol pre ropné futures obchodované v New Yorku) alebo redukcii importov. Tie sa teraz pohybujú okolo 7, 8 milióna barelov za deň, teda blízko svojho 52týždenného kĺzavého priemeru. Oboje je pritom pre cenu ropy, vyvíjajúcu sa podľa aktuálnej situácie na Ukrajine, negatívnym znamením. A preto v tomto štvrťroku nemožno vylúčiť ani jej ďalšie oslabenie.

Autor: Ole S. Hansen | stratég komoditných trhov | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8239 | 8.79 % |