Nadopované trhy sú mimo reality

- Uverejnené: piatok, 14. december 2012, 22:49

Titulky v médiách zhodne tvrdia, že terajšie prostredie politiky ľahko dostupných peňazí, politickej stability a "rozumných" ocenení vytvára perfektné podmienky nielen pre vianočné rely, ale hlavne pre ešte lepší ročník 2013.

Nie je snáď iróniou, že ešte pred rokom panovala zhoda, že rok 2012 nebude pre akcie práve ružový (väčšina stratégov predpovedala ťažký rok s nulovým alebo len miernym rastom)? Časť odborníkov hovorila, že index S&P má pred sebou nudnýrok a objavili sa dokonca aj čudácki analytici, ktorí hovorili o poklese. Teraz sa oproti tomu vrátil konsenzus do hviezdnych výšin.

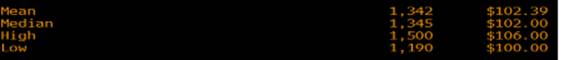

Konsenzus agentúry Bloomberg pre stav S&P 500 na konci roka 2013

Zdroj: Bloomberg LLP

Pozrite sa na toto: ani jeden oslovený odborník si nemyslí, že index S&P 500 budúci rok klesne! To znamená plus desať percent oproti piatim za minulý rok.

Tu je tá istá tabuľka z 5. decembra 2011 a zdrojom je opäť Bloomberg LLP:

Konsenzus agentúry Bloomberg pre stav S&P 500 na konci roka 2012

Zdroj: Bloomberg LLP

Všimnite si, že vlani v tejto dobe začínal S&P 500 na hodnote 1277,00. To znamená, že aspoň niekto predpovedal pokles a najčastejšie sa čakala päť percentná návratnosť. V tomto roku je sentiment približne dvakrát tak silný ako vlani a žiadny zo stratégov nepočíta s tým, že by S&P 500 mohol klesnúť. To ažnúti k zamysleniu, ako sa rizikové prostredie zjednodušilo. Sú len dve možnosti: riziko buď je, alebo nie je. Nič medzi tým.

Súhlasná viera v rast trhov mi pripomína moje začiatky na parkete londýnskej Chase Manhattan Bank.

Mali sme jedného klienta. Povedzme, že podnikal s čokoládou. A ten skúmal výhľady hlavných mien pre nasledujúcich 12 mesiacov, z pera desiatich najväčších svetových bánk.

Potom sa pozrel na predpovede a konsenzuálne názory, a ak našiel viac ako 80 percentuálnu zhodu, potom investoval presný opak. Tento klient bol pritom zďaleka najziskovejším, akého som kedy stretol. V súčasnej situácii je tak možno myšlienka návratu k priemeru presvedčivejšia, ako tvrdenie obezproblémovej makropolitike preťahovania a predstierania.

Ocenenie verzus ekonomické podmienky

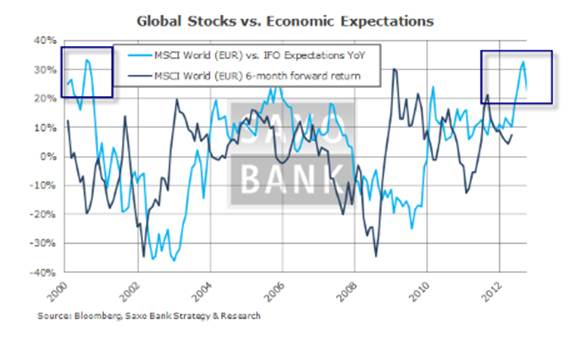

Nedávno som si obľúbil graf môjho kolegu Petra Garnryho, ktorý znázorňuje rozdiel medzi indexom MSCI World a reálnou ekonomikou vyjadrenú indexom IFO. Hlavnou pointou pritom nie je to, že sa akcie musia nutne zrútiť. Avšak je potrebné vylepšiť ekonomické podmienky alebo zbúrať vzdušné zámkypostavené na viere, že politika preťahovania a predstierania nás bezpečne dovedie až do roku 2015.

Súčasné obchodovanie zodpovedá nepomeru, ktorý sme mohli vidieť u IT bubliny v roku 2000. Akcie síce môžu stále rásť o nejakých 10 až 20 percent, ale hraničné riziko je extrémne vysoké a potenciálne aj veľmi drahé.

Pre rok 2013 odporúčame sektory ako poľnohospodárstvo, poisťovníctvo a oblasť spojenú s hliníkom. Zamerali by sme sa skôr na vzťah ponuka verzus dopyt než starosti o vývoj počasia u poľnohospodárskeho sektora. Pri výrobe hliníka predstavuje spotrebovaná energia až 25 percent z celkových nákladov.Americkým producentom tejto suroviny preto vyhovuje 10ročné minimum cien zemného plynu, ktoré sa na výrobu energie používa. A posledná vec - väčšina poisťovacích firiem sa obchoduje na 50 alebo menej percentách účtovnej hodnoty, a to kvôli riziku spojenému s gigantom AIG.

Autor: Steen Jakobsen | hlavný ekonóm Saxo Bank | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7174 | 20.34 % |