Výhľad vývoja na akciových trhoch: Najmenej obľúbený typ aktív

- Uverejnené: streda, 01. august 2012, 11:35

Riziková prémia u akcií sa počas posledných 20 rokov pohybovala prakticky na nule. Silnejúca neistota ohľadom budúcnosti eurozóny a politické riziko však nedávno stlačili ocenenie akciových titulov na historické minimá. Akcie sa v každom ohľade dostali do nepriazne investorov, ktorí namiesto nich radšej investujú do vládnych dlhopisov. Predpokaldáme, že akcie nakoniec zažijú svoj návrat, v treťom štvrťroku k nemu ale s najväčšou pravdepodobnosťou nedôjde, pretože koncové riziko je príliš vysoké a najväčšiu hrozbu predstavuje potenciálny krach veľkých bánk na periférii Európy.

Riziková prémia u akcií sa počas posledných 20 rokov pohybovala prakticky na nule. Silnejúca neistota ohľadom budúcnosti eurozóny a politické riziko však nedávno stlačili ocenenie akciových titulov na historické minimá. Akcie sa v každom ohľade dostali do nepriazne investorov, ktorí namiesto nich radšej investujú do vládnych dlhopisov. Predpokaldáme, že akcie nakoniec zažijú svoj návrat, v treťom štvrťroku k nemu ale s najväčšou pravdepodobnosťou nedôjde, pretože koncové riziko je príliš vysoké a najväčšiu hrozbu predstavuje potenciálny krach veľkých bánk na periférii Európy.

AKCIE SÚ V KAŽDOM OHĽADE MŔTVE

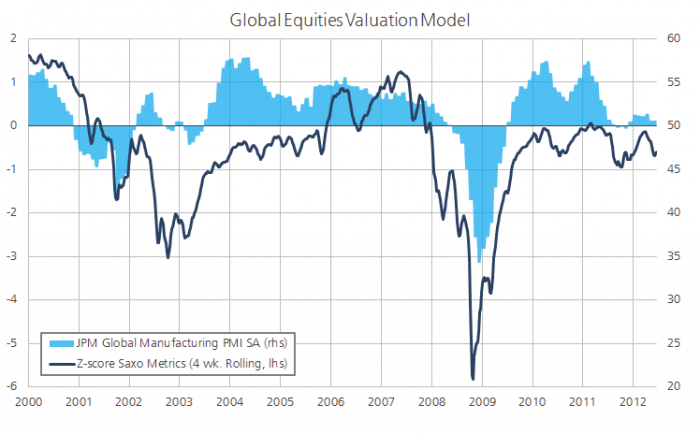

Globálne akciové tituly stále obchodujú pod svojím priemerným ocenením v rámci hospodárskeho cyklu a vzhľadom k tomu, že globálny index nákupných manažérov v spracovateľskom sektore sa stále pohybuje mierne nad hodnotou 50 bodov, stále ešte zostáva priestor pre riziko zmeny ocenenia smerom nahor. Riziko smerom nahor je však v krátkodobom výhľade obmedzené, pretože v dôsledku rastúcej neistoty ohľadom vývoja v eurozóne naďalej pokračuje cyklus kontrakcie ocenenia akciových titulov.

Túto situáciu naznačujeme aj v našom kvantitatívnom modely ocenenia indexu S & P 500, podľa ktorého zisky na akciu (EPS) uzavrú rok 2012 na úrovni 103,3 na akciu, pričom vzhľadom k pomeru P / E vo výške 13,1 sa naša cieľová cena pre koniec roka nachádza na úrovni 1350.

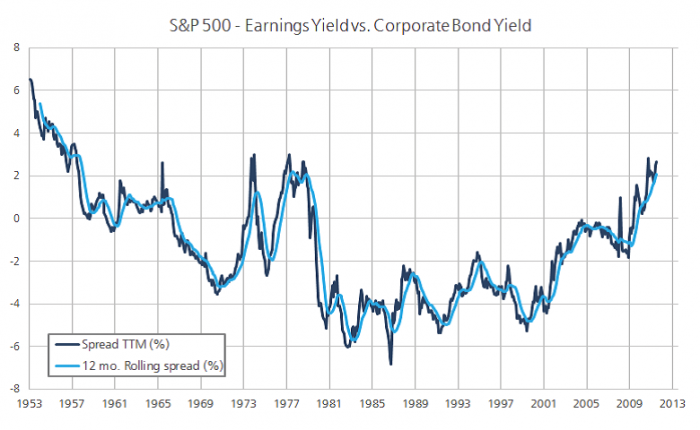

Ak prihliadneme ku spreadu medzi výnosmi z akcií zaradených do indexu S & P 500 a výnosom z korporátnych dlhopisov s ratingom BAA, dosahujú obavy z výnosnosti akcií najvyšších úrovní za posledných 54 rokov. Aj ďalšie ukazovatele svietia na varovnú červenú a ukazujú na to, že akcie sa nachádzajú hlboko v suteréne.

Peniaze zarobené na akciových kapitálových trhoch sa nachádzajú na sedemročnom minime, globálna aktivita týkajúca sa fúzií a akvizícií sa rýchlo približuje minimám z roku 2009 a medziročná zmena v hodnote uzavretých obchodov je -23%. Procyklické sektory, kam patria spoločnosti zaoberajúce sa ťažbou ropy a plynu či základných kovov, sa obchodujú za ceny, ktoré tu boli naposledy na začiatku roka 2009.

Situácia sa navyše ešte zhoršuje. Riziková prémia u globálnych akcií bola od roku 1992 prakticky nulová a v niektorých obdobiach sa dostala dokonca do záporných hodnôt. Za obdobie 20 rokov dosiahla výnosnosť indexu MSCI World po započítaní výnosov z dividend 6,8% ročne, pričom ročná celosvetová inflácia dosahovala úrovne 6,7%. Až takéto nízke reálne výnosy môže rizikové aktívum dosahovať.

RIZIKO POKLESU: OPAKOVANIE RUNU NA BANKU CREDIT-ANSTALT Z ROKU 1931

Medzi súčasnou situáciou a Svetovou hospodárskou krízou možno nájsť prekvapivo veľa paralél, vrátane toho, že obe tieto obdobia nasledovali po kulminácii dlhého úverového cyklu. Považujeme za kuriózne, že európsky bankový systém by sa mohol znovu stať katalyzátorom druhej vlny globálnej ekonomickej krízy.

V roku 1931, kedy sa americká ekonomika zotavovala z šoku z roku 1929, sa odohral run na najväčšiu rakúsku banku tej doby, Credit-Anstalt. Kríza zastihla Rakúsko v zlej finančnej kondícii a štát si nemohol dovoliť banku Credit-Anstalt zachrániť. Bankrot tejto banky postupne vtiahol svetovú ekonomiku do hlbín naozajstnej Svetovej hospodárskej krízy. Nepripomína vám to dnešnú krízu eurozóny?

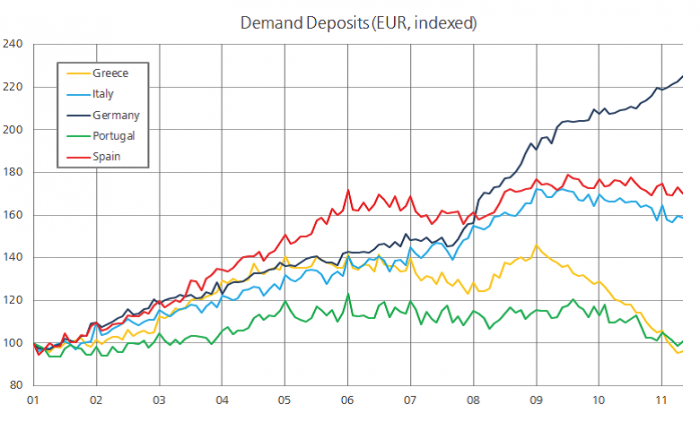

Najväčšie riziko pre svetovú ekonomiku a akciové trhy stojí na tom, že sa nejaká banka na periférii Európy stane terčom runu – a bude pritom príliš veľká na to, aby ju dokázala zachrániť vlastná vláda – alebo v tom, že Nemecko odmietne poskytnúť pre jej záchranu svoje vlastné prostriedky alebo spoločné fondy eurozóny. V Saxo Bank sa pýtame nakoľko je tento scenár pravdepodobný? U vkladov na požiadanie je zjavná tendencia odlivu prostriedkov z juhu na sever, a s prehĺbením nerovnováhy sa táto pravdepodobnosť zvyšuje. Pre posúdenie tzv. koncového rizika bude dôležité sledovať v treťom štvrťroku ceny CDS na najväčšie banky európskej periférie.

Podľa štúdie Medzinárodného menového fondu (autori Luc Laeven a Fabian Valencia), z celkového počtu 147 bankových kríz od roku 1970 začala každá štvrtá v septembri. Takmer 40% všetkých bankových kríz sa odohralo počas tretieho kvartálu, a tak príliš zadlžený a krehký európsky bankový systém vstupuje do obdobia zvýšeného štatistického rizika.

S ohľadom na vyššie uvedené by sa mali investori zaisťovať proti koncovému riziku poklesu v dôsledku európskej bankovej krízy prostredníctvom nákupu put opcií a zvýšenej expozície v rôznych vládnych a firemných dlhopisoch alebo hedgeováním dlhých pozícií na trhoch s futures.

RIZIKO VZOSTUPU: AMERICKÝ TRH S BÝVANÍM A ČÍNA

Neistota panuje všade, kam sa pozriete, ale nejde o žiadnu novinku. Ako sme už spomínali v predchádzajúcich štvrťročných výhľadoch, vhodná príležitosť k nákupu prichádza vtedy, keď “v uliciach tečie krv”. Táto stratégia je však závislá na katalyzátoroch v podobe pozitívnych prekvapení. Pokiaľ ide o svetové akciové trhy, najväčšie riziko vzostupu predstavuje americký trh s bývaním a Čína.

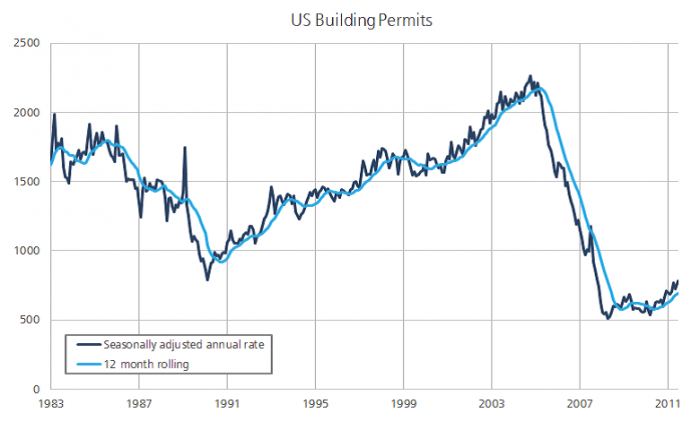

Americký trh s bývaním a sekuritizácia podradných hypotekárnych úverov patrili medzi faktory, ktoré prehĺbili finančnú krízu v USA. Klesajúce ceny domov, exekúcie, nadbytočné kapacity na trhu s bývaním, nízky ročný objem novej výstavby a úbytok 2,2 milióna pracovných miest v stavebníctve sa podpísali na stave americkej ekonomiky aj bankového sektora. Zvýšenie počtu vydaných stavebných povolení a začatej výstavby, zdravšia úroveň nadbytočných kapacít a ceny domov pohybujúce sa na minime, teda oživenie amerického trhu s bývaním, by mohlo byť tým skrytým faktorom, ktorý znova nečakane naštartuje ekonomiku. Ak dosiahne zamestnanosť v stavebníctve úroveň z roku 2003, vznikne 1,2 mil nových pracovných miest. Zamyslite sa nad tým, aký dopad by to malo na príjmy, výdavky, fiškálnu rovnováhu a v konečnom dôsledku na akciové trhy.

Od konca roku 2010 ekonomický rast v Číne neustále spomaľuje. Najviac je tento trend viditeľný pri vývoze. Zároveň tiež dochádza k spomaleniu úverovej expanzie, najmä po jej prudkom poklese v období od konca roka 2008 do polovice roku 2009. Je zaujímavé, že objem nových úverov v Číne za posledných 12 mesiacov vzrástol v roku 2012 o takmer 10% oproti nulovému rastu v predchádzajúcich dvoch rokoch. Táto skutočnosť zostala takmer bez povšimnutia, môže ísť však o známku toho, že čínska ekonomika začína opäť zrýchľovať.

Hoci makroekonomické ukazovatele za druhý štvrťrok skôr sklamali, rad predstihových ukazovateľov naznačuje obrat k lepšiemu. Rast vývozu v Južnej Kórei, ktorý sa považuje za dôležitý globálny predstihový ukazovateľ, predčil očakávania a môže znamenať ďalší prejav istého oživenia nehľadiac na pretrvávajúce problémy v Európe.

TAKTICKÁ HRA: ROPA A AKCIE PRIEMYSELNÝCH KOVOV

Ak budú americká a čínska ekonomika schopné ustáť problémy v Európe a eurozóna sa dokáže udržať pohromade, potom majú určité segmenty svetového akciového trhu obrovský potenciál rastu. Medzi ne predovšetkým patria svetové akcie integrovaných ropných a plynárenských spoločností a spoločností zaoberajúcich sa ťažbou priemyselných kovov.

Obe tieto odvetvia sa obchodujú za extrémne nízke hodnoty a ich výsledky sa pohybujú vysoko pod úrovňou svetových akcií. Akcie priemyselných kovov a ropy sa už od roku 1997 obchodujú výrazne pod priemerom a ich ocenenie svedčí o tom, že investori započítavajú do ceny hlbokú globálnu recesiu. My tvrdíme, že ak sa naplní scenár rastu, budú tieto dva sektory výbornou stávkou vďaka nepriamej páke zabudovanej v súvahách spoločností z týchto dvoch odvetví.

Autor: Peter Garnry | Akciový analytik | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.8193 | 9.30 % |