Rizikové Rusko? Možno, ale LUKoil je stále atraktívny

- Uverejnené: piatok, 04. máj 2012, 14:30

Ruský ropný priemysel je jedným z najlukratívnejších vo svete. Aj napriek tomu sa akcie tamojších firiem obchodujú len za zlomok ceny svojich globálnych konkurentov. Táto situácia sa nevzťahuje len na ropný a plynárenský priemysel, pretože na ruských trhoch je všeobecná tendencia obchodovať s relatívnou zľavou oproti iným “rizikovým” zemiam. Ruské firmy, prevažne tie ropné a plynárenské, čelia veľkému riziku kvôli krajine svojho pôvodu, čo môže mať vplyv na ich zisky. Aj tak ale verím, že spoločnosti ako je LUKoil čelia oveľa menšiemu riziku, než to, čo sa premieta do ich ceny na trhu.

Ruský ropný priemysel je jedným z najlukratívnejších vo svete. Aj napriek tomu sa akcie tamojších firiem obchodujú len za zlomok ceny svojich globálnych konkurentov. Táto situácia sa nevzťahuje len na ropný a plynárenský priemysel, pretože na ruských trhoch je všeobecná tendencia obchodovať s relatívnou zľavou oproti iným “rizikovým” zemiam. Ruské firmy, prevažne tie ropné a plynárenské, čelia veľkému riziku kvôli krajine svojho pôvodu, čo môže mať vplyv na ich zisky. Aj tak ale verím, že spoločnosti ako je LUKoil čelia oveľa menšiemu riziku, než to, čo sa premieta do ich ceny na trhu.

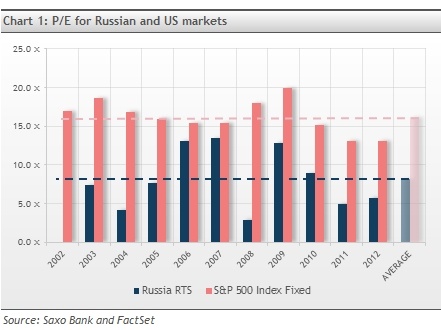

V predchádzajúcich deviatich rokoch bola priemerná cenová hladina forwardovej ceny (pomer P / E v období FY1) u ruského indexu zhruba na 50 percentách oproti indexu S & P, hoci nešlo o stabilnú záležitosť. Hlavným problémom s touto jednoduchou analýzou a jej záverom, že nakupovanie v Rusku nie je vôbec drahé, je to, že spread v ocenení nie je istý a je väčšinou ovplyvnený všeobecným sentimentom na trhu. Jasne to môžeme vidieť pri pohľade na graf č. 1. V roku 2006 a 2007 sa ruský index obchodoval s 13 až 15 percentnou zľavou. Z toho dôvodu nakupovanie “lacných” ruských investícií nemusí nutne priniesť oslnivé výsledky, keď je zľava v ocenení stále rovnaká.

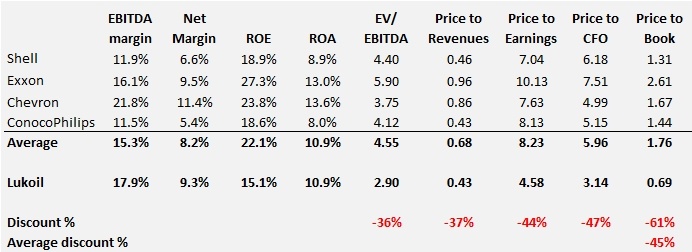

Až 50-percentnú zľavu dostaneme aj dnes, ak sa zameriame na LUKoil, najväčší ropný a plynárenský podnik v Rusku, ktorý nemá v rukách vláda. Ak porovnáme LUKoil s ďalšími jemu podobnými kolosmi, zistíme, že sa oproti nim obchoduje za nižšie sumy. Okrem návratnosti kapitálu, ktorý ženie dopredu pákový efekt, fungovala táto firma na prevádzkovej úrovni v priemere lepšie ako ďalší hlavní hráči, zatiaľ čo sa však oproti nim obchoduje zhruba o 45 percent nižšie.

Čo vlastne za tak veľkou zľavou stojí?

Hlavnou príčinou obrovských zliav v oblasti ocenení je v prípade ruských investícií politické riziko. Politickým rizikom pritom myslím potenciálne riziko výnosov, ktoré môžu byť ovplyvnené aktuálnym politickým zriadením. Pre dlhodobých investorov existujú v podstate tri typy rizík: riziko poklesu zisku, ocenenia a súvahy (nie štandardnej odchýlky). A v našom prípade sa do politického rizika najviac premieta riziko poklesu zisku.

Zoberme to od začiatku a zanalyzujme všetky tri riziká LUKoilu

Jednoduché je to u finančného rizika čiže rizika poklesu súvahy – páka je v prípade LUKoilu zhruba 10 percent a ukazovateľ pomeru čistého dlhu k EBITDA sa pohybuje okolo 0,3 násobku. To v podstate znamená, že riziká spoločnosti v neschopnosti splácať nie sú vôbec vysoké a firma preto čelí len minimálnemu finančnému riziku.

Riziko ocenenia – je u tejto firmy veľmi malé, pretože ocenenie je jednoducho veľmi nízke v absolútnych i relatívnych číslach. Riziko ocenenia najviac postihuje spoločnosti, ktoré sa obchodujú za vysoké sumy a riziko sa znižuje, ak nie eliminuje, spolu s tým, ako ocenenie klesá. Pretože sa LUKoil obchoduje o približne 40 až 50 percent nižšie ako jeho konkurenti, je jeho riziko ocenenia oveľa menšie než u jeho konkurentov. A opäť, ako v relatívnych, tak aj absolútnych hodnotách.

Riziko poklesu zisku – je u väčšiny ruských firiem tým hlavným rizikom. Nečakané rozhodnutia vlády môžu totiž firmy podnikajúce v Rusku negatívne ovplyvniť. To už sme u ruského ropného a plynárenského priemyslu mohli v minulosti vidieť. Dosť spolitizované bolo napríklad pozadie v prípade debaklu Yukosu alebo pri rozpade partnerstiev BP a TNK-BP, za ktorým pravdepodobne tiež stáli politické zásahy.

Keď opomenieme u Ruska úplne bežné právne riziko a nemožnosť riadneho procesu, v riziku poklesu ziskov hrajú u ropných a plynárenských podnikov veľkú úlohu aj dane. Najvyššie z tradičných daní z príjmu tvoria ťažobné koncesie vzťahujúce sa k množstvu vyťaženej suroviny a tiež spotrebná daň pri ich exporte. Výška ťažobnej koncesie výrazne závisí na tom, aká je cena ropy a súčasne jej progresivita. To znamená, že s každým zvýšením ceny ropy sa zvyšujú aj percentá tohto typu dane. Tým znižujú motiváciu firiem, ktoré skúmajú riskantnejšie oblasti ruského územia. Progresia a daňová hladina sú problémom len z časti. Problémom je aj nepredvídateľnosť výšky daní, pretože daňové sadzby sa menia často a ešte k tomu rýchlo. Investori si tak nemôžu byť v tejto veci nikdy istí.

Zaujímavým a nie práve intuitívnym efektom u daní z produkcie založených na cene ropy je, že zatiaľ čo dane rastú spolu s rastúcou cenou ropy, opačný efekt nastáva, keď idú ceny ropy dole. To znamená, že daň zabezpečuje menšiu variabilitu vo firemnom cashflow, a preto sa čiastočne znižuje aj riziko poklesu zisku.

Podľa mňa je riziko poklesu zisku preceňované preto, že súčasná daňová štruktúra je v oblasti prieskumov jednoducho až príliš deštruktívna. A politike Kremľa škodí z dvoch dôvodov.

Po prvé verím, že vláda potrebuje prílev peňazí použiť na zotrvanie pri moci. Teda ťaží zo silného a trvalého prieskumného programu. Nekonzistentná a nepredvídateľná daňová politika a režim koncesií môžu výrazne obmedziť prieskum, a tým ublížiť ziskom Kremľa na mnoho rokov dopredu.

Po druhé preto, že vládna prestíž a politický vplyv súvisí s pozíciou najväčšieho producenta ropy na svete. A tú Rusko získalo len vďaka množstvu vyprodukovanej ropy. Akékoľvek zmeny politiky, ktoré by mohli negatívne ovplyvniť budúcu produkciu, sú úplne mimo záujem vlády.

Aj preto tvrdím, že hoci LUKoil čelí veľkému riziku poklesu ziskov, je motivácia Kremľa zvyšovať produkciu, a tým aj príjem peňazí v dlhodobom horizonte, veľká. To by malo zmierniť alebo aspoň nie výrazne zhoršiť mieru rizika poklesu ziskov. Pridajte k tomu normalizačný efekt ťažobných koncesií a riziko prepadu zisku nie je tak veľké, aby to zodpovedalo situácii na trhu.

Pokiaľ si teda dáte dohromady nízku mieru finančného rizika, rizika ocenenia aj snahu ruskej vlády o maximalizáciu výnosov z prieskumu, dostanete to, čo ja považujem za možno silnú a podhodnotenú ropnú spoločnosť s dlhodobým investičným horizontom. A nakoniec – zisk je zisk.

Autor: Matt Bolduc, akciový analytik, www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |