Taliansku sa darí lepšie než Španielsku - a premiér Monti je zrazu muž na svojom mieste?

- Uverejnené: streda, 02. máj 2012, 09:58

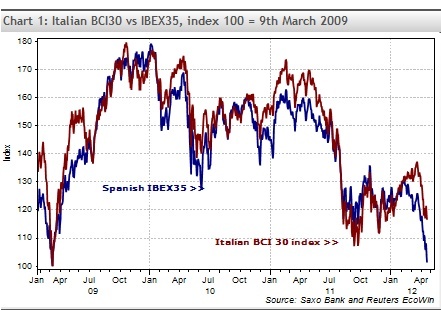

Sú investori a médiá schopné zvládnuť v jednej chvíli len jednu tému? Takmer na všetkých titulkách tlačených aj on-line médií sme mohli vidieť španielskeho ministerského predsedu Rajoya. Podarilo sa mu totiž urobiť politický kotrmelec, keď ešte 2. marca čakal schodok rozpočtu vo výške 5,8 percenta. Ťažko tak prestrelil rozpočtový cieľ stanovený Európskou úniou na 4,2 percenta. Od tej doby si pre seba uzurpuje všetky titulky. Ale kam sa vlastne podel taliansky premiér Monti? Podarilo sa mu opraviť motor a od tej doby ide Taliansko v poriadku? Je toto dôvod, prečo talianske akcie prekonávajú od začiatku marca vo svojej výkonnosti tie španielske takmer o 6 percent (pozri graf č. 1)?

Sú investori a médiá schopné zvládnuť v jednej chvíli len jednu tému? Takmer na všetkých titulkách tlačených aj on-line médií sme mohli vidieť španielskeho ministerského predsedu Rajoya. Podarilo sa mu totiž urobiť politický kotrmelec, keď ešte 2. marca čakal schodok rozpočtu vo výške 5,8 percenta. Ťažko tak prestrelil rozpočtový cieľ stanovený Európskou úniou na 4,2 percenta. Od tej doby si pre seba uzurpuje všetky titulky. Ale kam sa vlastne podel taliansky premiér Monti? Podarilo sa mu opraviť motor a od tej doby ide Taliansko v poriadku? Je toto dôvod, prečo talianske akcie prekonávajú od začiatku marca vo svojej výkonnosti tie španielske takmer o 6 percent (pozri graf č. 1)?

Mali by investori jednoducho predať tituly z IBEX a nakúpiť z BIC30 alebo z indexu podobného tomu talianskemu?

Podľa mňa za zvýšenou výkonnosťou talianskych akcií stoja investori, ktorí sa chceli zbaviť svojich španielskych expozícií tým, že predávali tituly z IBEX indexu. Avšak bez toho, aby vedeli, čo vlastne index všetko zahŕňa. Pre lepší prehľad si pozrite článok o osedlaní divokého koňa. Neskôr sa dostavila nedostatočná výkonnosť indexu zatiaľ čo sa Španielsko čím ďalej častejšie objavovalo v médiách. Naproti tomu Taliansko malo horšiu výkonnosť v porovnaní s Európou, ale nešlo o tak zásadný rozdiel.

Pred tým, než investujete do akéhokoľvek indexu, najmä z radu tých koncentrovanejších (s 30 až 50 akciami), odporúča sa, aby si investori poriadne prezreli spoločnosti v ňom zahrnuté. Takto zistia, aké hospodárske cykly a mechanizmy daný index poháňajú. Minulý týždeň som sa zameral na IBEX a došiel som k niekoľkým záverom. To isté som potom urobil s talianskym BIC30 a tiež som objavil pár zaujímavostí.

Sektory najviac zastúpené v BIC30

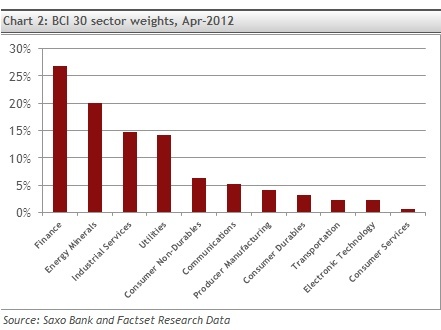

Na grafe č. 2 môžete vidieť, že finančníctvo/banky sú rovnako ako v indexe IBEX aj v BIC30 dominantným sektorom. Prevažujú v ňom akcie bánk UniCredit (CRDI), Intesa Sanpaolo (ISP) a Generali (GASI), každá z nich sa podieľa približne 5 až 6 percentami. Druhým najväčším sektorom sú minerálne palivá s 22 percentami, čo je podstatne odlišné od IBEX. Ešte dôležitejšie potom je, že táto sekcia zahŕňa len jednu akciu, ktorou je ENI (ENI)!

Len tak na okraj, tretím najväčším sektorom sú priemyselné služby, ktoré majú v IBEX len malú váhu. Štvrtým sektorom sú potom utility s ani nie 15 percentami.

Úvahy

Podľa nás v Saxo Bank by bolo chybou interpretovať expozíciu bankovníctva v týchto dvoch indexoch ako “rovnocennú”, hoci na percentá je zastúpenie takmer rovnaké. Jednou z hybných síl (avšak tých rizikových) u talianskych bánk sú refinančné problémy tohto roka. Po prvé, sú banky schopné získať prístup k finančným trhom? Po druhé, za akú cenu? Dostala sa ziskovosť do ohrozenia alebo len vidíme nízku mieru návratnosti v porovnaní s kontinentálnou Európou, kde je refinancovanie jednoduchšie?

Keď sa na situáciu pozrieme podrobnejšie, hlavným rizikom je expozícia talianskych bánk smerom do východnej Európy. Môj kolega Tomas Berggren opísal vo svojom článku Sú rakúske banky kvôli svojim expozíciám v strednej a východnej Európe v nebezpečenstve? pár problémov súvisiacich práve s touto časťou Európy. Rozsiahle expozície v regióne strednej a východnej Európy talianske banky oslabí. A to v prípade, že sa opäť objavia problémy s deficitmi v oblasti bankovníctva. Predovšetkým Intesa Sanpaolo má obrovské expozície v Maďarsku, ktorého súčasné rozpory s EÚ neveštia nič dobrého a len zvyšujú celkové riziko.

Španielske banky, t.j. Banco Santander (SAN) a BBVA (BBVA), sa teraz najviac obávajú realitného trhu a deflácie súvisiacej s bublinou z roku 2008. Tento stav ich pomaly ničí, čo má výrazný vplyv na celú ekonomiku. Španielska vláda navyše teraz zavádza jeden úsporný balík za druhým, čo situáciu na trhu s nehnuteľnosťami ešte zhoršuje. Z tohto dôvodu by sa investori nemali pozerať len na prevahu finančného sektora a z toho robiť závery, ale skôr by sa mali sústrediť na základné hnacie sily indexu.

Tzv. single akcie, ktoré majú v indexoch významnú váhu, môžu stáť za tým, že sa bude výkonnosť týchto indexov líšiť. V indexe BCI má výrazné zastúpenie cyklickej energetickej spoločnosti Eni iný charakter, ako v prípade defenzívneho telekomunikačného titulu Telefónica v IBEX. Obe spoločnosti majú však veľký vplyv na výkonnosť týchto indexov. Súčasne všetko závisí aj od vývoja svetovej ekonomiky.

Avšak teraz to vyzerá akoby investori opúšťali cash flow defenzívnej Telefóniky (TEF) a prechádzali ku cash flow cyklickejšej energetiky. Usudzujem tak z naposledy meraných výkonností jednotlivých akcií. Telefónica klesla o 15 percent zatiaľ čo ENI rástla mierne o 0,5 percenta, čo je veľký rozdiel.

Ktorému indexu sa bude dariť?

Pri oboch indexoch sa objavuje riziko spojené s vývojom finančnej krízy v každej krajine a tiež s vývojom v Európe. Ďalší vývoj situácie by som posudzoval podľa vývoja desaťročných štátnych dlhopisov Španielska a Talianska. Dosiahnuté výnosy odrážajú to, ako investori a veritelia posudzujú dôveryhodnosť očistného procesu, ktorý práve prebieha. Dláždi súčasné riešenie cestu do slepej uličky alebo skutočne znáša ovocie s lepšou budúcnosťou? To zistíme po testoch, ktoré prebehnú tento rok aj za rok. Kým zdravý úsudok chýba, volatilita udrela plnou silou. Všetko sa potom premietne v akciových indexoch. Dúfam, že ste sa z článku dozvedeli viac o tom, čo ovplyvňuje BCI30 a IBEX35, a ako investori máte lepší prehľad o tom, kam investovať.

Záver

Negatívne makroekonomické dáta zo Španielska si v prípade indexu IBEX35 nepochybne vybrali svoju daň. To však nie je jediný dôvod, prečo mal oproti indexu BIC30 horšie výsledky. Dôvodom posledného neúspechu sú odlišné mechanizmy rizík a v neposlednom rade aj významná expozícia ENI v indexe BIC30.

Dodatok

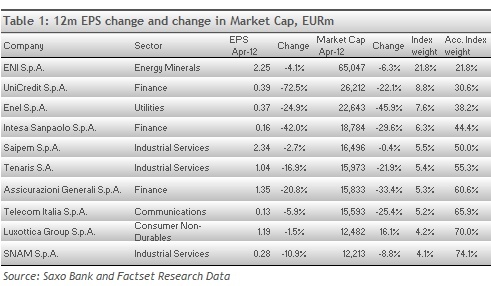

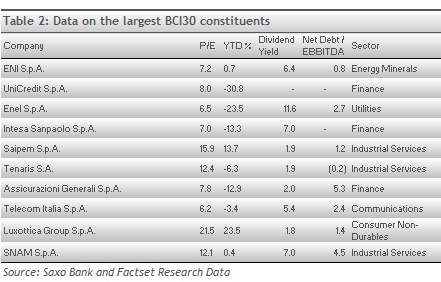

Nižšie v tabuľkách č. 1 a 2 sú uvedené doplňujúce informácie o miere zastúpenia jednotlivých firiem v indexe. Tieto čísla porovnajte s tabuľkami v článku o IBEX.

Autor: Peter Bo Kiaer | Saxo Bank

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |