Akciové trhy Outlook 2Q-2012

- Uverejnené: štvrtok, 12. apríl 2012, 10:16

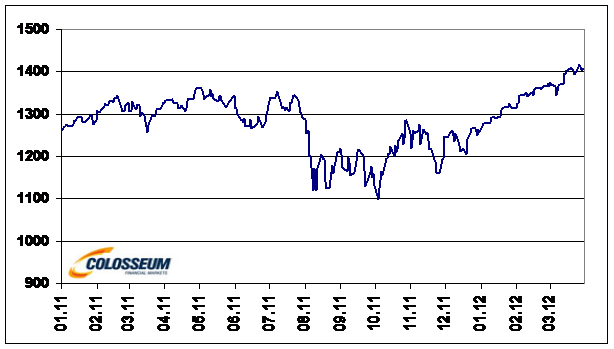

Americké akciové indexy v průběhu uplynulých třech měsíců prolomily rezistence a vyrazily prudce vzhůru. Jedná se o jedno z nejlepších čtvrtletí od roku 1998. Americký akciový index S&P 500 posílil o více jak 12% a překonal hranici 1400 bodů. V průběhu čtvrtletí se vyšplhal na nejvyšší úroveň od roku 2008.

Americké akciové indexy v průběhu uplynulých třech měsíců prolomily rezistence a vyrazily prudce vzhůru. Jedná se o jedno z nejlepších čtvrtletí od roku 1998. Americký akciový index S&P 500 posílil o více jak 12% a překonal hranici 1400 bodů. V průběhu čtvrtletí se vyšplhal na nejvyšší úroveň od roku 2008.

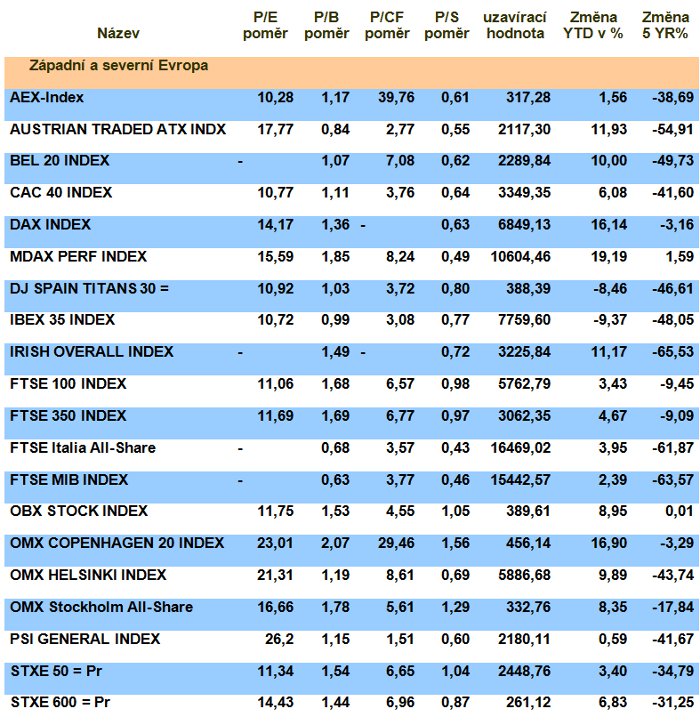

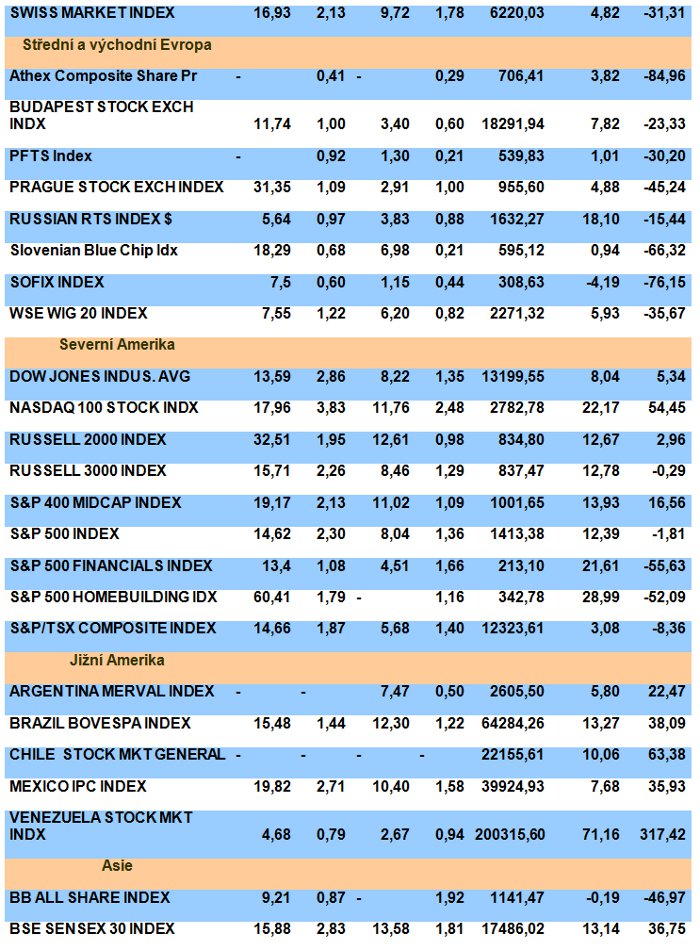

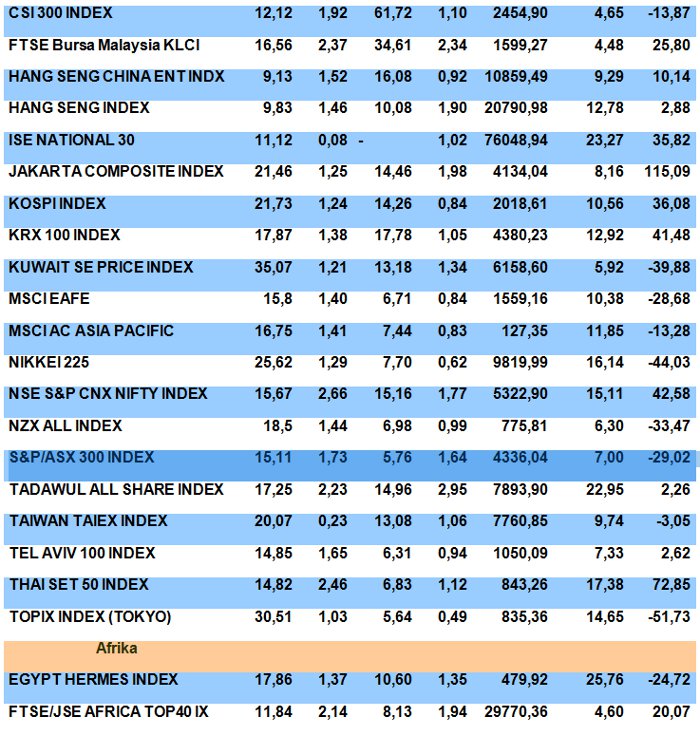

Tab. 1: Hodnotové ukazatele vybraných indexů k 4.4.2012 (Zdroj: Bloomberg)

Na finančních trzích jsme se stali svědky přepnutí módu z “risk off“ do “risk on“. Investoři začali opouštět konzervativní investice a přesouvali kapitál do rizikových aktiv. Akciové indexy díky tomu prudce posílily. Příčinou změny sentimentu byla kombinace několika faktorů. Především to však byly lepší makroekonomické statistiky v USA, druhý záchranný balík pro Řecko, shoda na restrukturalizaci řeckého dluhu a extrémně uvolněná monetární politika ECB. Centrální banka poskytla v průběhu posledních několika málo měsíců bankám tříleté úvěry v celkové výši 1 bilion eur, čímž střednědobě stabilizovala situaci na finančních a mezibankovních trzích. Výše uvedený krok je jen skrytou formou kvantitativního uvolňování. Banky mohou využít získané prostředky k nákupu státních dluhopisů, případně k vlastnímu financování. Výnosnosti 10letých dluhopisů problematických zemí eurozóny jsou rozdílné - Řecko (20,02%), Portugalsko (11,45%), Itálie (5,12%), Španělsko (5,35%), Belgie (3,39%). Dluhová krize v Evropě se díky masivní intervenci ECB střednědobě stabilizovala. Strukturální problémy samozřejmě přetrvávají. Ekonomika Spojených států v prvním čtvrtletí pozitivně překvapovala. V Evropě jsme svědky recese. Čínský hospodářský růst zpomaluje.

Výsledková sezóna sice stále akciovým indexům přála, nicméně oproti předchozím čtvrtletím již byla horší. Zisky indexu S&P 500 vzrostly ve čtvrtém čtvrtletí o 5,59%. Bez finančních institucí jsme byli svědky meziročního růstu o 6,09%. Tržby se zvýšily o 5,58% (bez finančních firem o 8,14%). Ve třetím čtvrtletí přitom zisky a tržby rostly o 14,48% a 11,25%. V roce 2012 se očekává celoroční růst zisků o 9,3%. Tržby by se měly zvýšit o pouhých 1,37%. Hlavním zdrojem zisků v posledních letech jsou čisté ziskové marže, které neustále rostou (2008 – 5,88%, 2009 – 6,27%, 2010 – 8,36%, odhad 2011 – 8,84%, odhad 2012 – 9,53%). Aktuálně jsou na nejvyšších úrovních za několik desetiletí. Pravděpodobnost návratu k průměru se zvyšuje. Naopak šance na další růst se snižují.

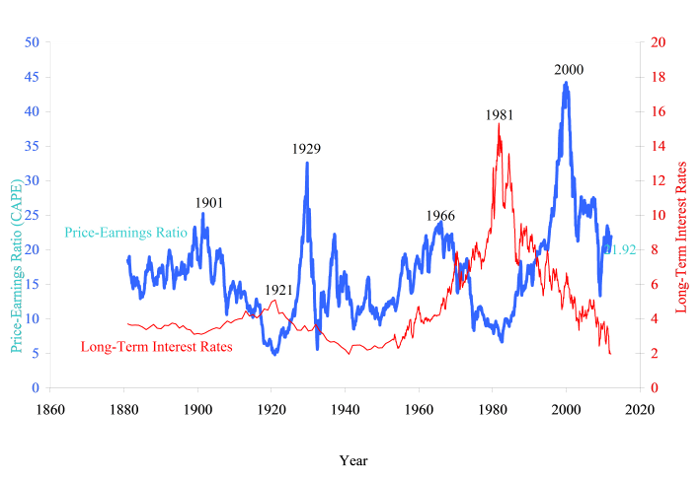

V následující části textu se zaměříme na dlouhodobější pohled na akciové trhy. Shillerův upravený ukazatel P/E v posledních třech měsících vzrostl z hodnot 20,67 na 21,92. Průměrná hodnota za posledních 100 let se pohybuje na úrovni kolem 16. V březnu roku 2009 se P/E pohyboval na hodnotě 13,3. Na základě tohoto dlouhodobého ukazatele se akciové trhy jeví stále jako drahé.

Obr. 1: Shillerův upravený ukazatel P/E (Zdroj: www. irrationalexuberance.com)

Výše zmíněný ukazatel je dlouhodobý. Na jeho základě nelze rozhodně obchodovat v horizontu týdnů až měsíců. Neodhalí nám jakým směrem zamíří akcie v následujícím roce. Zcela jasně to potvrzuje vývoj v posledních 15 letech, kdy po většinu času byly akciové indexy z pohledu ukazatele předražené. Dříve či později se ovšem indexy vždy vrátí zpět k obvyklým úrovním.

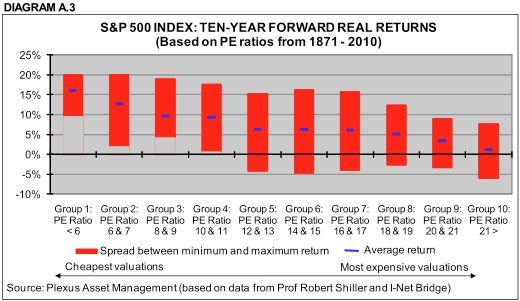

Pro lepší představu připojíme další graf, kde je zachycena budoucí výnosnost indexu S&P 500 (dividendy+kapitálové zhodnocení) při různých úrovních výše uvedeného ukazatele P/E. Výsledky jsou zkoumány za období 1871-březen 2010. Data byla rozdělena do deseti skupin podle ukazatele P/E a k nim byly přiděleny odpovídající výnosnosti.

Obr. 2: Vztah ukazatele P/E a výnosnosti v případě indexu S&P 500 (Zdroj: Plexus Asset Management)

Červený sloupec na grafu zachycuje největší a nejmenší dosaženou výnosnost. Modrá čára znázorňuje průměrnou výnosnost pro dané P/E. Z grafu je zřejmé, že nejlepších výsledků z pohledu výkonnosti dosáhly akcie nakoupené při hodnotě ukazatele P/E menší jak 6. Průměrná roční výnosnost v následujících letech se potom pohybovala kolem 16%. Zhodnocení bylo vždy větší jak 9%. Z grafu je dále zřejmé, že desetiletá výnosnost akcií nakoupených při P/E menším jak 12 nebyla nikdy záporná. Největší volatilitu výsledků je možné pozorovat při nákupu akcií s P/E mezi

Americké akciové indexy zažily nejlepší první čtvrtletí od roku 1998. ECB svou extrémně uvolněnou monetární politikou spustila “risk on“ fázi a investoři začali přesouvat prostředky do rizikových aktiv. Akcie jsou v současnosti poměrně překoupené a z dlouhodobého pohledu se nedají označit za podhodnocené. Sentiment je mezi investory velmi pozitivní. Riziko korekce je vysoké. V následujících 3 měsících očekáváme pohyb v obchodním pásmu. Nelze však vyloučit ani možnost dalšího mírného růstu. Pro investory s investičním horizontem v řádu let není současné prostředí příliš příznivým okamžikem pro vstup na trhy. Stále je však možné najít investiční příležitosti.

Obr. 2: Index S&P 500 (Zdroj: Bloomberg)

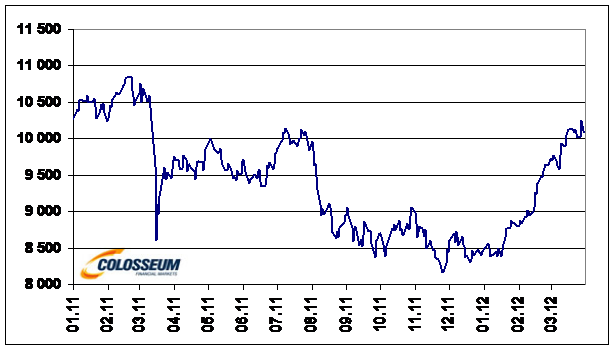

Obr. 3: Index Nikkei (Zdroj: Bloomberg)

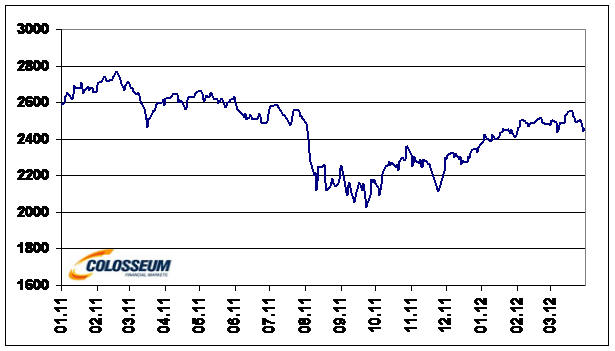

Obr. 4: Index DJ Europe Stoxx 50 (Zdroj: Bloomberg)

Autor: Petr Čermák | Analytik | www.colosseum.cz

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |