2012 - rok dividendových spoločností

- Uverejnené: štvrtok, 15. marec 2012, 09:30

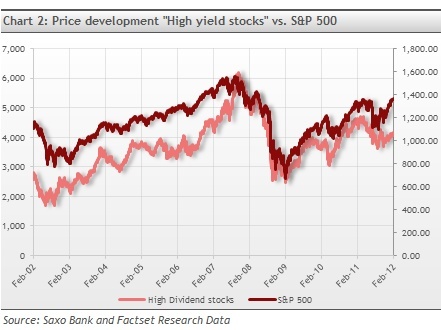

Počas býčieho trhu, kedy akciové trhy rastú, sa investori vyhýbajú spoločnostiam, ktoré vyplácajú príliš vysoké dividendy. Vysoké dividendy totiž obyčajne signalizujú, ako by firma hovorila: “Nedokážeme s pomocou týchto peňazí vytvoriť ďalší zisk, takže tu máte tie peniaze”. Nie je dobré, keď investori očakávajú od budúcnosti len rast. Ak sa pozrieme na valuáciu a ceny akcií s vysokou dividendou (na grafoch č. 1 a č. 2), tak podľa nášho zistenia zaostávajú za výkonnosťou indexu S & P 500. To má čo do činenia so súčasným nepochopením naprieč investormi. Tí si totiž myslia, že dividendové akcie nerastú a majú príliš nízke trhové expozície, a preto by sa mali obchodovať so zľavou. Poďme sa na to pozrieť podrobnejšie.

Počas býčieho trhu, kedy akciové trhy rastú, sa investori vyhýbajú spoločnostiam, ktoré vyplácajú príliš vysoké dividendy. Vysoké dividendy totiž obyčajne signalizujú, ako by firma hovorila: “Nedokážeme s pomocou týchto peňazí vytvoriť ďalší zisk, takže tu máte tie peniaze”. Nie je dobré, keď investori očakávajú od budúcnosti len rast. Ak sa pozrieme na valuáciu a ceny akcií s vysokou dividendou (na grafoch č. 1 a č. 2), tak podľa nášho zistenia zaostávajú za výkonnosťou indexu S & P 500. To má čo do činenia so súčasným nepochopením naprieč investormi. Tí si totiž myslia, že dividendové akcie nerastú a majú príliš nízke trhové expozície, a preto by sa mali obchodovať so zľavou. Poďme sa na to pozrieť podrobnejšie.

Akcie s vysokou dividendou

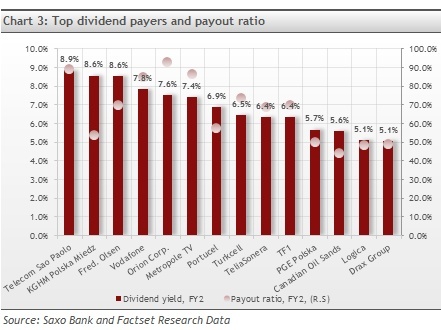

V Európe aj v USA je mnoho akcií s vysokým výnosom. Nebezpečnou pascou pri investíciách do takýchto akcií je výber firiem, ktoré vyplácajú toľko, koľko ale nie sú schopné podporiť dlhodobým vývojom príjmov. Najzreteľnejšie je to pri pohľade na dividendový výnos v kombinácii s výplatným pomerom, t.j. objem čistého zisku, ktorý sa vypláca v dividendách. Pozrite sa na graf č. 3.

Rozhodli sme sa zamerať na spoločnosti, ktoré vyplácajú menej než sú ich každoročné príjmy. Dostávame sa tak k firmám, ktoré sú schopné zvládnuť určitú úroveň dividendy. Tým ostatným, ktoré vyplácajú 100 percent svojich príjmov, také tempo nevydrží naveky. Najmä keď zvážime klesajúci zisk na akciu (EPS). Podľa tohto kritéria nám okrem iného zostanú tieto zaujímavé firmy: KGHM Polska, Portucel, Turkcell a TeliaSonera. Ich dividendové výnosy sú medzi 6 až 7 percentami a výplatný pomer je menší ako 70 percent.

Rast

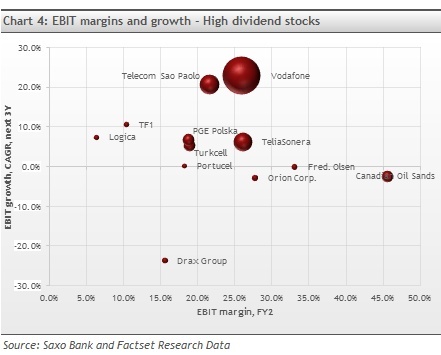

Celkový pohľad investorov je zhruba taký, že sa dá voliť len medzi rastom akcií alebo vysokým výnosom z dividend. To ale nemusí byť nevyhnutne pravdou. Hľadanie firiem so solídnymi úrovňami marží spoločne s rastom prevádzkového zisku (EBIT) poskytuje vynikajúcu možnosť pochopenia efektívnosti spoločností. Vodafone a Telecom Sao Paolo v tejto analýze vyčnievajú, ale rovnako tak aj TeliaSonera a Turkcell. Pozrite sa na graf č 4.

Riziko

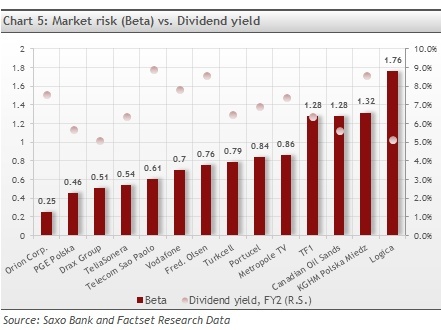

Ďalším často spomínaným dôvodom, prečo neinvestovať do spoločností s vysokou dividendou, je, že sa investori vzdávajú účasti na raste trhu, tzn. parametra beta .. A potom prichádzajú o zisky, keď trhy silne posilňujú. Trhové pomer riziko / výnos najlepšie popisuje veličina beta. (pozn. redakcie: veličina beta ukazuje závislosť správania kurzu príslušnej akcie na trhových priemeroch – indexoch. Hodnoty beta >1 predstavujú akcie s výkyvmi väčšími než sú charakteristické pre trhové priemery; analogicky hodnoty beta <1 predstavujú defenzívne akcie, ktorých kolísanie je nižšie v porovnaní s trhom). Ak sa túto veličinu chystáme správne použiť, musíme zvážiť aj cashflow, ktoré dividenda reprezentuje. Ak porovnáme veličiny beta firiem z nášho výberu v grafe č. 5, vidíme, že práve tento uhol pohľadu by mohol byť ten správny. Avšak predstavte si situáciu, keď trh v priebehu jedného roka posilní o 10 percent. Ak by sme v tú chvíľu vlastnili akcie spoločností TeliaSonera alebo Telecom Sao Paolo, získali by sme približne 5,5 až 6 percentný výnos, ak zvážime hodnotu veličiny beta. Pridajte výnosy z dividend a zistíte, že celkový výnos u akcií TeliaSonera je zhruba 12 percent a u akcií Telecom Sao Paolo asi 15 percent. Priemerný výnos celého trhu je pritom 1 až 3 percentá, v závislosti na fáze ekonomického cyklu, v ktorom sa nachádza. Ak trh klesne o 10 percent, potom akcie s vysokou dividendou podľa vyššie spomínaných podmienok vynesú približne od 0 do 4 percent.

Záver

Áno, rok 2012 je rozhodne rokom dividendových akcií! Medzi firmami s vysokým výnosom sú v našom výbere naozajstné drahokamy. Ak je dôraz kladený na firmy s vysokými dividendami, primeranými výplatnými pomermi, rastom a stabilnými maržami, potom by konzervatívni beta investori mali byť schopní nájsť veľmi zaujímavé investičné príležitosti. Navyše, vzhľadom na riziko udalosti nazývanej “fat tail”, t.j. riziku poklesu trhu o 10 až 15 percent, si akcie s nami zvolenými parametrami i tak dokážu viesť oproti zvyšku trhu veľmi dobre.

Autor: Tomas Berggren, akciový analytik, www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |