Ukáže JP Morgan americkým bankám smer?

- Uverejnené: streda, 11. január 2012, 10:35

Z pohľadu amerického finančného sektora vstupujeme do veľmi zaujímavej výsledkovej sezóny, pretože sa pomaly objavujú drobné náznaky, že sa americký realitný sektor zlepšuje. Hlavnou témou bude, či dvaja bývalí finanční obri Bank of America (BAC) a Citigroup (C), obaja s ranami po prasknutí hypotekárneho trhu, ukážu, či sa vracia späť. Investori aktuálne majú za to, že podľa pomeru ceny akcie a účtovnej hodnoty by hodnota oboch firiem mala byť o 50-75 percent nižšia.

Z pohľadu amerického finančného sektora vstupujeme do veľmi zaujímavej výsledkovej sezóny, pretože sa pomaly objavujú drobné náznaky, že sa americký realitný sektor zlepšuje. Hlavnou témou bude, či dvaja bývalí finanční obri Bank of America (BAC) a Citigroup (C), obaja s ranami po prasknutí hypotekárneho trhu, ukážu, či sa vracia späť. Investori aktuálne majú za to, že podľa pomeru ceny akcie a účtovnej hodnoty by hodnota oboch firiem mala byť o 50-75 percent nižšia.

Alebo by obe banky museli významne navýšiť kapitál novým úpisom akcií, aby vyrovnali nedostatok kapitálu vzniknutý v dôsledku strát z úverov. Z tohto dôvodu sú tieto dve banky jasnou obeťou neistoty, ktorá plynie z celkového objemu hypoték a vďaka tomu sa obchodujú na krízových úrovniach. Bez ohľadu na to je teraz ich existencia ohrozená menej než pred šiestimi mesiacmi, viď našu predchádzajúcu tému.

Neistota ako príležitosť

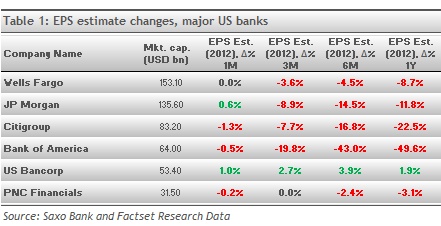

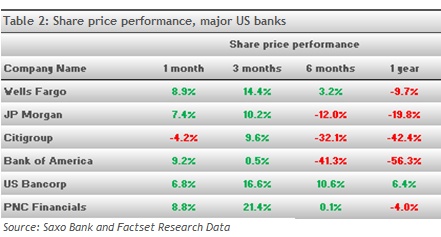

V súčasnej fáze úverového cyklu pretrváva neistota ohľadom oživenia bankového sektora. Jeden prístup predstavuje hľadanie bodu zvratu v korelácii medzi odhadom ziskov a vývojom ceny akcií. Počas roka 2011 sa odhady ziskov v rámci bankového sektora významne znížili (pozri tabuľku 1), i keď miera poklesu sa posledný mesiac spomalila. Investori, ktorí investovali počas uplynulých troch mesiacov do amerického finančného sektora, by mali byť v zisku.

Tento pozitívny scenár vynikol v bankách najviac počas posledného mesiaca s jedinou výnimkou a tou je Citigroup, pozri tabuľku 2. Ešte viac tento vývoj vyniká v porovnaní s odhadmi, ktoré v posledných 3-6 mesiacoch zaostávajú za vývojom ceny akcií. A to môže byť práve onen okamih, kedy môže dochádzať k opätovnému rastu ziskov.

Sústreďme sa na kľúčové zložky zisku – diabol sa ukrýva v detailoch

Zisk v podobe čísla v novinovom titulku nám nepovie celý príbeh, ale trh bude sledovať vývoj kľúčových zložiek zisku, aby posúdil, nakoľko je daná banka zdravá. Prvotné analýzy reportov za rok 2011 sa podľa nás v Saxo Bank budú sústreďovať na rast úverov, úrokové marže, príjmy z obchodovania a kvalitu poskytnutých úverov. Sebe menší náznak rastu úverov bude pravdepodobne bohato odmenený. Oznámenie zníženia nákladov nebude zrejme v tejto výsledkovej sezóne pozitívnym faktorom, hoci dlhodobo zlepší kľúčové časti tvorby zisku. Znižovanie nákladov tiež môže znamenať ďalšie znižovanie príjmov.

Pochopenie ohodnotenia – pohľad z výšky

Ak veríte na celkové oživenie počas roka 2012, finančný sektor predstavuje znásobený efekt, ktorý má rast poskytnutých úverov na ekonomiku. Zvýšenie kvality existujúcich úverov znamená prechod od stratových k ziskovým úverom a zhabané nehnuteľnosti budú opäť predajné. To súvisí so skutočnosťou, že banky spravidla operujú s 20-30násobnou finančnou pákou voči aktívam, takže onen dopad môže byť výrazný. Ku zmene nedôjde cez noc, ale ak je tu dosť podnetov, je potrebné sa na situáciu pozrieť naozaj z veľkej výšky, aby sme pochopili, čo nás čaká.

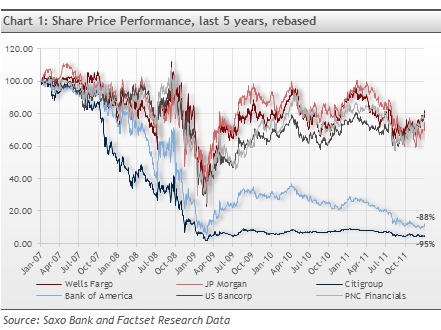

Na poli amerických bánk sú tradične dve skupiny, ktoré sú zrejmé pri pohľade na vývoj ceny akcií v uplynulých 5 rokoch, viď graf 1.

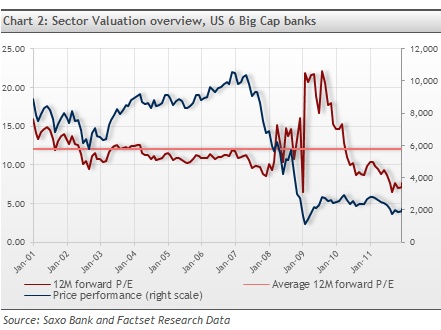

Bank of America stratila od maxima v roku 2007 zhruba 88 percent a Citigroup 95 percent hodnoty. Druhá skupina bánk sa zatiaľ výrazne zotavila a stráca približne 20 percent. To samo o sebe neznamená, že dôjde k návratu, ale keď sa vrátime do minulosti a porovnáme dlhodobé ocenenie sektora, pozri graf 2, vidíme veľký potenciál smerom nahor k 10 alebo 12 násobkom budúcich príjmov. Súčasná valuácia na horizonte 12 mesiacov je 7,7, čo je pomerne blízko hodnote 6,5, ktorá bola dosiahnutá v januári 2009. V “normalizovanom” ekonomickom prostredí, kde reálny americký rast dosahuje 2-3 percentá, sa spravidla pohybujeme s ocenením na 10 násobku ziskov.

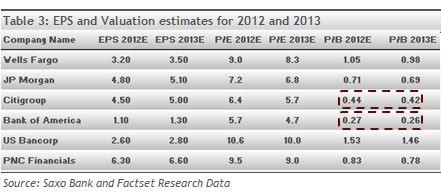

Ak vezieme do úvahy štandardný vzťah medzi P / E, P / B a ROE, tak dôjdeme k tomu, že Bank of America pri aktuálnom ocenení P / B pre rok 2012 vo výške 0,27 potrebuje návratnosť kapitálu vo výške zhruba 25 percent, aby dosiahla P / E hodnoty 10. Odhadované ROE banky pre rok 2012 je aktuálne 4,7 percenta, takže scenár vyzerá krátkodobo dosť nepravdepodobne. Kde je potom problém?

Riziko bankrotu – stále problém číslo jedna

Je niekoľko spôsobov, ako vysvetliť vychýlené ocenenie najväčších amerických bánk. Celkovým problémom je neistota týkajúca sa kvality úverov, pretože podľa najhoršieho scenára investorov by to mohlo viesť až k bankrotu. Toto riziko je výrazne spojené ako s Bank of America, tak sa Citigroup, viď tabuľka 3. Vráťme sa k všeobecnému scenáru. Ak sa ekonomika zdvihne a riziková averzia opadne, tlak na ocenenie zmizne a to sa priblíži normálnym úrovniam.

Vybrané zverejnenie výsledkov za fiškálny rok 2011:

JP Morgan: 13. januára, piatok

Citigroup a Wells Fargo: 17. januára, utorok

Goldman Sachs, US Bancorp, PNC Financials: 18.januára, streda

Bank of America: 19. Januára, štvrtok

Autor: Tomas Berggren | akciový analytik | www.saxobank.sk

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7970 | 11.50 % |