Európsky summit neprekvapil

- Uverejnené: pondelok, 12. december 2011, 08:35

Americké akciové indexy počas piatkového obchodovania zaznamenali rally: Dow Jones +1,55%, Nasdaq +1,94% a S&P500 +1,69%. Dôvodom optimizmu na akciových trhoch bola dohoda európskych politikov a bilaterálne pôžičky MMF, ktoré majú pomôcť krajinám zasiahnutých krízou. Rast US akciových trhov podporili aj dobré výsledky prieskumu spotrebiteľskej dôvery Michiganskej univerzity a neutrálna obchodná bilancia.

Americké akciové indexy počas piatkového obchodovania zaznamenali rally: Dow Jones +1,55%, Nasdaq +1,94% a S&P500 +1,69%. Dôvodom optimizmu na akciových trhoch bola dohoda európskych politikov a bilaterálne pôžičky MMF, ktoré majú pomôcť krajinám zasiahnutých krízou. Rast US akciových trhov podporili aj dobré výsledky prieskumu spotrebiteľskej dôvery Michiganskej univerzity a neutrálna obchodná bilancia.

Európsky summit: poloplný, alebo poloprázdny pohár?

Európski politici sa dohodli oproti predchádzajúcim summitom relatívne rýchlo. Dôvodom "krátkeho" summitu bola pravdepodobne Veľká Británia, ktorá sa postavila na odpor francúzsko - nemeckej reforme a preto zmena lisabonskej zmluvy sa odkladá na marec 2012. Krajiny s eurom sa avšak dohodli na niektorých dôležitých bodoch, ktoré sú začiatkom fiškálnej únie a majú pomôcť k stabilizácii eura.

1. Európsky stabilizačný mechanizmus by mal byť predložený v júli 2012 a mal by mať maximálnu kapacitu 500 mld. €. ESM nebude mať bankovú licenciu a nebude môcť súbežne bežať ESM a EFSF. Radovať sa môže Nemecko, ktoré presadzovalo tento návrh a trh túto správu nemôže považovať za pozitívnu.

2. Možnosť eurobondov nebola vylúčená, avšak má sa jednať o dlhodobý projekt. Projekt eurobondov sa má podľa talianskeho premiéra prejednávať opäť v marci 2012, avšak postoj Nemecka sa za tri mesiace pravdepodobne nezmení. Nemecko a iné krajiny "jadra" eurozóny chcú najprv fiškálnu úniu a až potom eurobondy. Samozrejme, tento postoj je na jednej strane pochopiteľný, pretože mať spoločný dlh bez spoločnej fiškálnej politiky je veľmi nebezpečné a pravdepodobne eurobondy/stabilizačné dlhopisy si vyžiadajú zmenu nemeckej ústavy (čo je v súčasnosti nepravdepodobné). Na druhej strane by priniesli stabilizáciu na dlhopisovom trhu a znamenali by významný krok k prehĺbeniu európskej integrácie.

3. Krajiny Európy majú poskytnúť 200 mld. € MMF, ak to bude potrebné. Pôžičky medzi MMF a krajinami budú bilaterálne, 150 mld. € majú tohto z balíka poskytnúť iba krajiny eurozóny. O možných bilaterálnych pôžičkách sa špekulovalo už predtým a táto nová spolupráca s európskymi krajinami a MMF bola asi jednou z pozitív summitu. Nové pôžičky budú podľa pravidiel MMF a veritelia budú pravdepodobne požadovať, aby bol ich dlh senior - prioritný. Otázkou avšak ostáva, či je takýto objem postačujúci v prípade problémov v Taliansku, alebo Španielsku. Tieto pôžičky nebudú nejako súvisieť s ECB, ktorá odmietla možnosť pôžičiek MMF.

4. Európski lídri uviedli, že nová fiškálna únia bude vyžadovať bilaterálne dohody medzi jednotlivými členmi. Veľká Británia zablokovala zmenu lisabonskej zmluvy a tak nové mechanizmy budú na úrovni bilaterálnych dohôd. Čo bude znamenať , že o týchto dohodách mi mali hlasovať parlamenty vrátane slovenského. Hlasovanie a ratifikácia nie sú záležitosť na pár dní, alebo týždňov a môže trvať podobne dlho ako nedávne navýšenie eurovalu (EFSF).

5. Automatické sankcie sa zvýšili na 0,5% HDP v prípade splnenia dvoch podmienok: rast deficitu krajiny nad 3% HDP a ak celkový verejný dlh krajiny prekročí dlh 60% HDP. Tieto sankcie môžu byť zrušené, ak budú odhlasované kvalifikovanou väčšinou. Toto nové pravidlá, ktoré boli aj v pakte stability a rastu (miernejšej podobe) by malo znamenať dobrovoľnú konsolidáciu národných rozpočtov eurozóny. S tým môže mať problémy Grécko, pre ktoré by 3% deficit pravdepodobne znamenal kolaps verejných financií, preto bude možná výnimka.

Piatkový summit sa veľmi podobal tým predchádzajúcim a naozaj neznamená riešenie súčasnej krízy, avšak Európa začína prijímať kroky, ktoré by mali viesť k stabilizácii. Tieto kroky ale mohli prísť až príliš neskoro a je pravdepodobné, že trhy nebudú vnímať summit príliš pozitívne, napriek počiatočnému entuziazmu.

Talianske banky sa búria proti rozhodnutiu EBA

EBA (európska banková autorita) aj jej požiadavky na navýšenie kapitálu bánk o 114 mld. € boli prijaté veľmi negatívne od talianskej bankovej asociácie. Talianske banky sa bránia a chcú dokonca spochybniť legitimitu testov, práve talianske a španielske banky musia najvýraznejšie navýšiť kapitál. K zvyšovaniu kapitálu sa vyjadrili aj predstavitelia ECB (Nowotny), ktorý uviedli, že nové pravidlá od EBA sú veľmi prísne a európsky bankový sektor nemusí stihnúť deadline, ktorý mu EBA dala. Európske banky sa musia na budúci rok refinancovať svoj dlh vo výške 700 mld. €, treba aj pripomenúť, že celkový dlh európskych bánk je približne rovnaký, ako celkový dlh európskych štátov. Práve preto získanie kapitálu v objeme 114 mld. € nemusí byť jednoduché. ECB bankám nemôže pomôcť, pretože navýšenie kapitálu a poskytnutie likvidity od ECB sú dve rôzne veci. Môže preto dôjsť k výpredaju aktív jednotlivých, respektíve k zníženiu bilancii, čo môže znamenať opätovný rast nákladov na refinancovanie štátov a pokles kapitálových trhov. "Zdravý bankový systém" sa rodí pomaly a veľmi bolestivo a to bude mať dopad na reálnu ekonomiku. Možno aj práve preto veľké európske spoločnosti majú vo svojich stratégiách na budúci rok aj veľmi čierne scenáre.

Denný výhľad

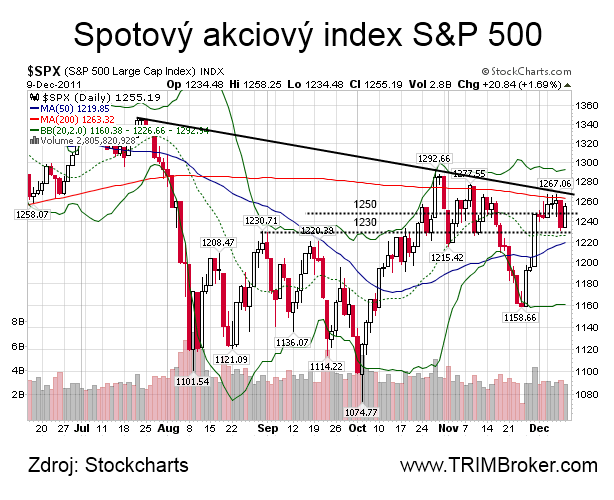

Dnes z USA neočakávame, žiadne dôležité makroekonomické výsledky a sentiment na US akciových trhoch bude opäť určovať dianie v Európe. Index S&P500 sa vrátil nad úroveň 1250 bodov a v prípade pokračujúceho býčieho sentimentu by sa mohol pokúsiť o test 200 MA na úrovni 1263 bodov. Investori by sa dnes mohli viacej zamerať na správy s korporátenho sektora, ktoré boli vďaka summitu do veľkej miery ignorované. Je však vysoká pravdepodobnosť korekcie k 1250 bodom a prípadne k 1230 bodom. Dôvodom tohto vypredania je "vyprchanie optimizmu", ktorý bol pred summitom.

Autor: Peter Greguš | TRIM Broker, a.s. | www.trimbroker.com

Najčítanejšie

Kurzový lístok ECB

| Britská libra | 0.7317 | 19.00 % |